التوقعات للأسواق العالمية في عام 2022 الاتجاهات الكلية التي من المنتظر أن تشكل أسواق الفوركس

اختلاف السياسات النقدية سيحدد اتجاه العملات

يومًا ما قال الفيلسوف ومدرب البيسبول الأمريكي يوجي بيرا مقولته الشهيرة "إنه من الصعب وضع التنبؤات وخصوصًا حول المستقبل." وقد ظهر أمامنا مثال حي على ذلك في الآونة الأخيرة عندما أدى ظهور متحور جديد من فيروس كوفيد-19 إلى تدمير توقعات السوق ودفع الأسواق للهبوط في جميع أنحاء العالم. فكيف يمكن أن نضع توقعات للعام المقبل عندما تكون التوقعات بالنسبة للاقتصاد العالمي معتمدة على متحورات عشوائية لأحد الفيروسات؟ فوضع التوقعات أمر صعب في حد ذاته في الظروف الطبيعية.

ولكن مهما كان الأمر، فهناك وجهة ما يجب أن يضع المستثمرون أموالهم فيها. ومع مراعاة ذلك، أود أن أرسم توقعات العام المقبل مثلما أراها. وهي ليست توقعات واحدة بل اثنتان، توقعات تعتمد على أن متحور أوميكرون لن يكون خطيرًا ومؤثرًا بشكل كبير على الاقتصاد العالمي، وتوقعات أخرى تكون معتمدة على أن متحور أوميكرون -أو أي متحور آخر سيتم اكتشافه لاحقًا -سيتسبب في إلحاق الضرر بعالمنا مرة أخرى. ومما لا شك فيه أن هذا يخرق القاعدة الأساسية للتنبؤ سواء كان التنبؤ صحيحًا أو خاطئًا، وهي أن المرء يجب أن تكون له وجهة نظر واحدة وليس اثنتان. ولكن ليس لدي أي بديل آخر هذا العام.

الدولار الأمريكي عديم الاتجاه

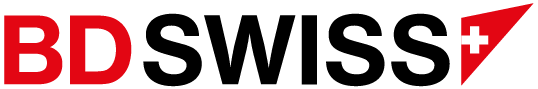

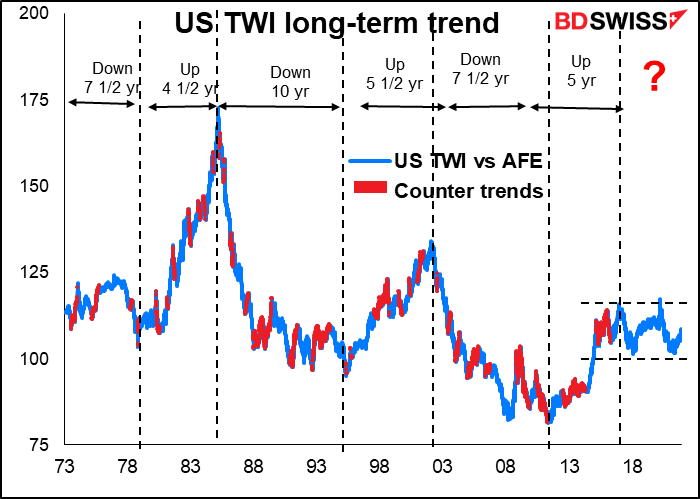

من الأسباب التي تجعل من الصعب جدًا تحديد المسار الذي سيتجه إليه الدولار الأمريكي هو أن الاتجاه طويل الأجل من الصعب تمييزه. منذ أن بدأ تعويم أسعار الصرف، تحرك الدولار في اتجاهات طويلة الأجل امتدت على مدار عدة سنوات صحيح أنه كانت هناك فترات زمنية طويلة من التحرك في الاتجاه المعاكس (وهي المميزة باللون الأحمر في هذا الرسم البياني) ولكن كان هناك اتجاه طويل الأجل يمكن على الأقل تحديده فيما بعد. ومع ذلك، فالدولار الأمريكي الآن يتحرك منذ عدة سنوات في اتجاه جانبي. ومن غير الواضح ما إذا كانت العملة الأمريكية قد دخلت في اتجاه هبوطي جديد والذي يحتاج فقط إلى بعض الوقت حتى يترسخ أو ما إذا كان الدولار لا يزال مستمرًا في اتجاهه الصعودي الذي بدأ عام 2011. (يوضح الرسم البياني مؤشر الدولار الأمريكي الاسمي المرجح للتجارة مقابل عملات البلدان الأجنبية المتقدمة.)

ما الذي كنا نتطلع إليه قبل ظهور متحور أوميكرون

ما الذي كنا نتطلع إليه قبل ظهور متحور أوميكرون

دعونا أولاً نناقش التوقعات مثلما رأيتها منذ أسبوع أو أسبوعين، أي قبل اكتشاف متحور أوميكرون. بشكل إجمالي، فالبنك المركزي الأمريكي واللجنة الفيدرالية للسوق المفتوحة التابعة له والتي تحدد أسعار الفائدة يحظيان بأهمية بالغة. وكان البنك المركزي الأمريكي قد وعد "بالتقليص التدريجي" لحجم مشترياته من السندات الذي يبلغ 120 مليار دولار شهريًا، وبعد الانتهاء من التخلي عن برنامج شراء السندات يمكن أن يقوم البنك بالبدء في رفع أسعار الفائدة. وهكذا كانت الأسئلة التي تطرح نفسها هي متى سينتهي برنامج شراء السندات ومتى سيبدأ البنك المركزي الأمريكي بعد ذلك في رفع أسعار الفائدة. في بادئ الأمر، كان البنك المركزي الأمريكي يعتزم إنهاء برنامجه لشراء السندات في شهر يونيو 2022. وكان الجدال يدور حول ما إذا كان البنك سيقوم برفع سعر الفائدة -” بدء رفع سعر الفائدة" -على الفور بعد الانتهاء من برنامج شراء السندات أم سيتحلى البنك بالصبر وينتظر لفترة أطول حتى يتمكن من الوفاء بمهمته المتمثلة في الوصول إلى "الحد الأقصى للتوظيف"، والذي وضع له البنك تعريفًا فضفاضًا وهو التوظيف "على نطاق واسع وشامل".

وبدأت السوق تفترض أن البنك المركزي الأمريكي سيقوم برفع سعر الفائدة بمجرد قيامه بإنهاء برنامج شراء السندات في شهر يونيو. وفي حقيقة الأمر، بدأـ السوق تسعير احتمالية قيام البنك بتسريع التخلي التدريجي عن برنامجه لشراء السندات وإنهاء البرنامج في شهر مايو بدلاً من يونيو، مما يتيح حدوث "بدء رفع سعر الفائدة" في مايو وأن يعقبه رفع لسعر الفائدة مرة ثانية في شهر يونيو. ومع ذلك فالتوقعات الآن تتسم بقدر أقل بكثير من الوضوح. فنحن لا نعرف على وجه اليقين كيف سيؤثر المتحور الجديد على الاقتصاد العالمي. فكما قال جيروم باول، رئيس البنك المركزي الأمريكي، في أحدث شهادة أدلى بها أمام الكونجرس:

"إن الارتفاع الأخير في حالات الإصابة بفيروس كوفيد-19 وظهور متحور أوميكرون يشكل تهديدًا سلبيًا على التوظيف والنشاط الاقتصادي ويزيد من الغموض الذي يكتنف التضخم. ويمكن أن يؤدي تفاقم المخاوف بشأن الفيروس إلى تقليل رغبة الناس في الذهاب إلى أماكن العمل، مما يؤدي إلى تباطؤ التقدم في سوق العمل وزيادة حدة الاضطرابات في سلاسل التوريد".

ومع ذلك فالتوقعات الآن تتسم بقدر أقل بكثير من الوضوح. فنحن لا نعرف على وجه اليقين كيف سيؤثر المتحور الجديد على الاقتصاد العالمي. فكما قال جيروم باول، رئيس البنك المركزي الأمريكي، في أحدث شهادة أدلى بها أمام الكونجرس:

"إن الارتفاع الأخير في حالات الإصابة بفيروس كوفيد-19 وظهور متحور أوميكرون يشكل تهديدًا سلبيًا على التوظيف والنشاط الاقتصادي ويزيد من الغموض الذي يكتنف التضخم. ويمكن أن يؤدي تفاقم المخاوف بشأن الفيروس إلى تقليل رغبة الناس في الذهاب إلى أماكن العمل، مما يؤدي إلى تباطؤ التقدم في سوق العمل وزيادة حدة الاضطرابات في سلاسل التوريد".

تباطؤ النشاط الاقتصادي؟ ارتفاع التضخم؟ كيف ستتصرف البنوك المركزية؟

وضع توقعات للعام القادم في الوقت الحالي يذكرني بقصة الرجل الذي يقود سيارته وهو تائه في الريف. توقف هذا الرجل ليسأل أحد الفلاحين عن الطريق الصحيح الذي يجب عليه إتباعه للوصول إلى وجهته. رد عليه الفلاح قائلاً "حسنًا". واضاف "إذا كنت مكانك وأريد الوصول إلى هناك فيجب ألا أبدأ من هنا." ولكنني مثل سائق السيارة تمامًا لا أمتلك خيارًا آخر لأن هذه هي الطرق المحتملة أمامنا.

نقطة البداية: الاتفاق والاختلاف بين السياسات النقدية

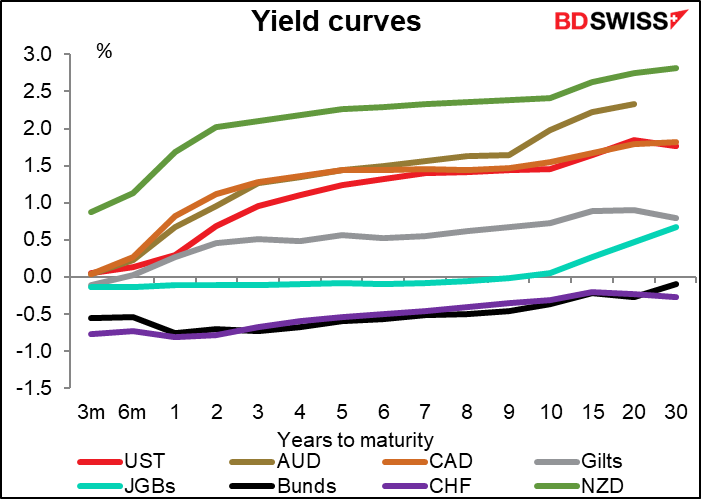

عمليات تداول المناقلة أو التجارة المحمولة (Carry trades) والتي يقترض فيها المستثمر أموالاً بعملة ذات سعر فائدة منخفض ويستثمر في عملة ذات سعر فائدة أعلى، عادة ما تكون إحدى القوى الدافعة في سوق الفوركس. وفي أعقاب الأزمة المالية العالمية عام 2008، أصبحت عمليات تداول المناقلة أقل ربحًا وجاذبية للمستثمرين بعد أن قامت البنوك المركزية في جميع أنحاء العالم بخفض أسعار الفائدة معًا. وفي أعقاب جائحة كورونا وبعد أن أصبحت أسعار الفائدة قريبة من الصفر، اختفت إلى حد كبير عمليات تداول المناقلة بين عملات مجموعة العشرة.

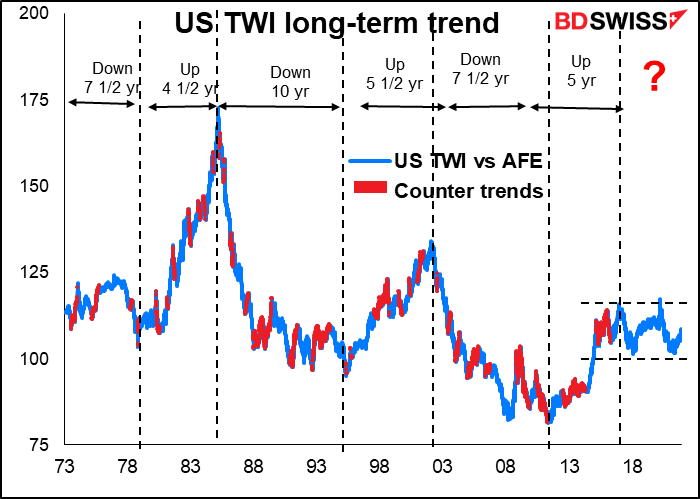

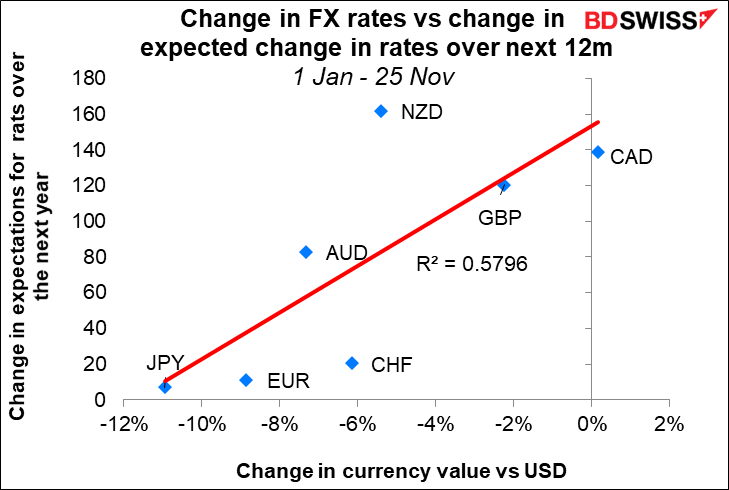

وفي هذا العام، كان الأمر الأهم بالنسبة للأسواق هو محاولة تحديد وتيرة الاختلاف في السياسة النقدية بين البلدان المختلفة. فما هي السرعة التي ستبدأ بها البنوك المركزية في رفع أسعار الفائدة وإلى أي مدى ستصل أسعار الفائدة؟ فالاتفاق في السياسة النقدية قد تغير وتحرك في اتجاه معاكس، وشهدنا بداية الاختلاف في السياسة النقدية حيث كان من المتوقع أن يقوم عدد من البنوك المركزية برفع أسعار الفائدة بوتيرة مختلفة. وكان هذا الاختلاف سببًا لأكثر من نصف التغيير الذي شهدته أسعار العملات خلال هذا العام.

وفي هذا العام، كان الأمر الأهم بالنسبة للأسواق هو محاولة تحديد وتيرة الاختلاف في السياسة النقدية بين البلدان المختلفة. فما هي السرعة التي ستبدأ بها البنوك المركزية في رفع أسعار الفائدة وإلى أي مدى ستصل أسعار الفائدة؟ فالاتفاق في السياسة النقدية قد تغير وتحرك في اتجاه معاكس، وشهدنا بداية الاختلاف في السياسة النقدية حيث كان من المتوقع أن يقوم عدد من البنوك المركزية برفع أسعار الفائدة بوتيرة مختلفة. وكان هذا الاختلاف سببًا لأكثر من نصف التغيير الذي شهدته أسعار العملات خلال هذا العام.

اتضح أن أوميكرون لطيف وغير خطير

اتضح أن أوميكرون لطيف وغير خطير

في الحالة الطيبة، أي إذا اتضح أن متحور أوميكرون ليس أسوأ بكثير مما نعاني منه بالفعل، سأفترض أن العالم سيستمر إلى حد كبير في السير في الطريق الذي كان يعتزم السير فيه قبل ظهور هذه الموجة الأخيرة لمتحور أوميكرون، ولكن مع قدر أكبر من الحذر. يبدو أن هذا الافتراض هو ما تفترضه الأسواق بالفعل الآن. فبعد اكتشاف الفيروس، تم التعديل بالخفض لتوقعات أسعار الفائدة في معظم البلدان (باستثناء اليابان التي لم يكن يتوقع أحد في الأساس أن تقوم برفع سعر الفائدة). ومع ذلك فإنها ما تزال إيجابية. يفترض الناس فحسب مجرد وتيرة تشديد نقدي أبطأ وأقل عمقًا مما كانوا يتوقعون من قبل، ولكن دون انحراف تام عن المسار.

يبدو أن هذا الافتراض هو ما تفترضه الأسواق بالفعل الآن. فبعد اكتشاف الفيروس، تم التعديل بالخفض لتوقعات أسعار الفائدة في معظم البلدان (باستثناء اليابان التي لم يكن يتوقع أحد في الأساس أن تقوم برفع سعر الفائدة). ومع ذلك فإنها ما تزال إيجابية. يفترض الناس فحسب مجرد وتيرة تشديد نقدي أبطأ وأقل عمقًا مما كانوا يتوقعون من قبل، ولكن دون انحراف تام عن المسار.

وقد يكون ذلك صحيحًا، ولا يرجع ذلك فحسب إلى المخاوف المتعلقة بالجائحة وإنما أيضًا لأن التضخم قد لا يرتفع بالقدر المتوقع. فتوقعات التضخم قد بدأت في الانخفاض في الآونة الأخيرة في معظم البلدان (بريطانيا هي الاستثناء الرئيسي). أنا أقف بشدة في المعسكر "المؤقت"، حتى إذا كان رئيس البنك المركزي الأمريكي جيروم باول قال مؤخرًا إن هذه الكلمة يجب أن يتم "الاستغناء عنها". فمعظم الزيادات الأخيرة في التضخم ترجع إلى تأثير الجائحة. صحيح أن الأمر قد يستغرق وقتًا أطول من المتوقع حتى يعود التضخم إلى مستوياته الطبيعية (ومن هنا جاءت فكرة الاستغناء عن وصف التضخم بكلمة "مؤقت")، ولكنني ما أزال أتوقع أن يتكيف الاقتصاد العالمي تدريجيًا مع "الحالة الطبيعية الجديدة" وأن ينخفض التضخم في العام القادم من تلقاء نفسه.

أنا أقف بشدة في المعسكر "المؤقت"، حتى إذا كان رئيس البنك المركزي الأمريكي جيروم باول قال مؤخرًا إن هذه الكلمة يجب أن يتم "الاستغناء عنها". فمعظم الزيادات الأخيرة في التضخم ترجع إلى تأثير الجائحة. صحيح أن الأمر قد يستغرق وقتًا أطول من المتوقع حتى يعود التضخم إلى مستوياته الطبيعية (ومن هنا جاءت فكرة الاستغناء عن وصف التضخم بكلمة "مؤقت")، ولكنني ما أزال أتوقع أن يتكيف الاقتصاد العالمي تدريجيًا مع "الحالة الطبيعية الجديدة" وأن ينخفض التضخم في العام القادم من تلقاء نفسه.

مثلما يفعل معظم المتنبئين. باستثناء عدد قليل من البلدان (أهمهم بريطانيا واليابان والصين)، فمن المتوقع أن يكون معدل التضخم في معظم البلدان في سنة 2022 أقل مما كان في عام 2021.

مثلما يفعل معظم المتنبئين. باستثناء عدد قليل من البلدان (أهمهم بريطانيا واليابان والصين)، فمن المتوقع أن يكون معدل التضخم في معظم البلدان في سنة 2022 أقل مما كان في عام 2021.

نقطة البداية: البنك المركزي الأمريكي والدولار

نقطة البداية: البنك المركزي الأمريكي والدولار

سنبدأ بالبنك المركزي الأمريكي، وذلك لسببين. أولاً، لأن الإجراءات التي يتخذها البنك تؤثر على الدولار والذي يمثل المقياس الذي تقاس عليه جميع العملات الأخرى. فالبنوك المركزية الأخرى ستتردد في رفع أسعار الفائدة بشكل يفوق بكثير البنك المركزي الأمريكي خشية ارتفاع قيمة عملاتها مما سيؤدي بالتالي إلى تضخيم الأوضاع النقدية التقييدية. ثانيًا، الدولار الأمريكي ليس فقط الشمس التي تدور حولها العملات الأخرى، وإنما أيضًا سوق سندات الخزانة الأمريكية تستخدم قوة جاذبيتها ضد جميع الأسواق الأخرى لأسعار الفائدة. فإذا ارتفعت عوائد السندات الأمريكية فإن عوائد السندات في البلدان الأخرى غالبًا ما ترتفع أيضًا، وإن كان ذلك يحدث بوتيرة مختلفة، وهذه الاختلافات هي التي تخلق الفرص للاستثمار في سوق الفوركس.

السؤال الذي يطرح نفسه هو، متى يمكن أن يشرع البنك المركزي الأمريكي في "بدء رفع سعر الفائدة"؟ في الشهادة التي أدلى بها رئيس البنك المركزي الأمريكي جيروم باول والتي أشرنا إليها في السطور السابقة، قال باول "ما تزال هناك مسافة يجب أن نقطعها حتى نصل إلى الحد الأقصى للتوظيف بالنسبة لكل من التوظيف ومشاركة قوة العمل، ونحن نتوقع استمرار التقدم." فصحيح أن معدل البطالة، الذي يسجل حاليًا 4.2%، قد عاد إلى المستوى الذي كان عليه منذ بضع سنوات، ولكن معدل المشاركة لا يزال أقل بكثير من المستوى الطبيعي.

ففي التقرير الربع سنوي الصادر عن اللجنة الفيدرالية للسوق المفتوحة والذي يحمل عنوان "ملخص التوقعات الاقتصادية"، قدر أعضاء اللجنة أن الوصول إلى "الحد الأقصى للتوظيف" سيكون عند معدل بطالة حوالي 4%، بينما تتراوح معظم التقديرات الأخرى بين 3.8% و 4.3%.

ففي التقرير الربع سنوي الصادر عن اللجنة الفيدرالية للسوق المفتوحة والذي يحمل عنوان "ملخص التوقعات الاقتصادية"، قدر أعضاء اللجنة أن الوصول إلى "الحد الأقصى للتوظيف" سيكون عند معدل بطالة حوالي 4%، بينما تتراوح معظم التقديرات الأخرى بين 3.8% و 4.3%.

ويرى البعض أن البنك المركزي الأمريكي من المرجح أن يتحلى بالصبر ويؤخر رفع سعر الفائدة إلى حين تعود سوق العمل إلى الحالة التي كانت عليها قبل جائحة كورونا، أي معدل بطالة 3.5% ومعدل مشاركة 63.3. ومع ذلك، أعتقد أنهم من المرجح أن يقبلوا فكرة أن هيكل سوق العمل الأمريكية قد تغير وأنه من غير المحتمل العودة إلى تلك المستويات في أي وقت قريب، وخصوصًا معدل المشاركة بسبب حدوث تغيير جوهري في رغبة الناس في العمل. ونتيجة لذلك، أعتقد أنهم سيوافقون على الشروع في "بدء رفع سعر الفائدة" في ظل اقتراب معدل البطالة من المستوى الذي يرونه المستوى طويل الأجل.

ويرى البعض أن البنك المركزي الأمريكي من المرجح أن يتحلى بالصبر ويؤخر رفع سعر الفائدة إلى حين تعود سوق العمل إلى الحالة التي كانت عليها قبل جائحة كورونا، أي معدل بطالة 3.5% ومعدل مشاركة 63.3. ومع ذلك، أعتقد أنهم من المرجح أن يقبلوا فكرة أن هيكل سوق العمل الأمريكية قد تغير وأنه من غير المحتمل العودة إلى تلك المستويات في أي وقت قريب، وخصوصًا معدل المشاركة بسبب حدوث تغيير جوهري في رغبة الناس في العمل. ونتيجة لذلك، أعتقد أنهم سيوافقون على الشروع في "بدء رفع سعر الفائدة" في ظل اقتراب معدل البطالة من المستوى الذي يرونه المستوى طويل الأجل.

وبالإضافة إلى ذلك، يمكنهم المجادلة مثلما فعلوا في الماضي بالقول إن التخلي عن السياسة النقدية التيسيرية يختلف عن تشديد السياسة النقدية. وقد ظل تقديرهم للمستوى المحايد طويل الأجل لسعر فائدة الأموال الفيدرالية ثابتًا في السنوات الثلاث الماضية عند مستوى 2.5%. وبموجب هذا التقدير، فرفع سعر الفائدة إلى 0.50% أو حتى 1% لن يكون تشديدًا للسياسة النقدية وإنما سيكون مجرد تقديم لسياسة ذات قدر أقل من التيسير النقدي. وباتباع هذا المقياس، سيكون من المنطقي جدًا البدء في رفع سعر الفائدة حتى قبل الوصول إلى "الحد الأقصى للتوظيف." التوقعات بالنسبة للدولار: لعبة من شوطين

التوقعات بالنسبة للدولار: لعبة من شوطين

بناء على ذلك، سأقسم السنة إلى نصفين أو شوطين للدولار. في الشوط الأول، أعتقد أن الدولار من المحتمل أن يحظى بالدعم من توقعات رفع سعر الفائدة في الولايات المتحدة. ولكن في الشوط الثاني، أعتقد أن السوق قد تصيبها خيبة الأمل بسبب الوتيرة البطيئة لرفع سعر الفائدة بشكل فعلي. وبالإضافة إلى ذلك، فبحلول ذلك الوقت أتوقع أن يهبط التضخم وأن تقل الحاجة الماسة لرفع سعر الفائدة.

فبعد أول رفع لسعر الفائدة سواء حدث ذلك في شهر مايو أو شهر يونيو، أتوقع رؤية تصريحات على غرار التصريح التالي الذي أعقب آخر رفع لسعر الفائدة في ديسمبر عام 2018: "...ستتحلى اللجنة بالصبر وهي تحدد ماهية التعديلات المستقبلية على النطاق المستهدف لسعر فائدة الأموال الفيدرالية الذي قد يكون مناسبًا لدعم هذه النتائج."

إذا نظرنا إلى آخر دورة من دورات رفع سعر الفائدة، والتي بدأت في شهر ديسمبر 2015، فمن الواضح أنها كانت أبطأ وأقل عمقًا بكثير من الدورات السابقة لرفع سعر الفائدة. ويتوافق ذلك مع الانخفاض التدريجي فيما يعتقد أعضاء اللجنة الفيدرالية للسوق المفتوحة أنه سعر الفائدة المحايد على الأموال الفيدرالية. وأعتقد أن الدورة القادمة لرفع سعر الفائدة من المحتمل أن تكون بطيئة وسطحية، إن لم يكن أكثر من ذلك. ومع ذلك، فسوق العقود الآجلة (الخط المنقط) تستبعد إجراء رفع أكثر سرعة لسعر الفائدة. أعتقد أنه بمجرد أن يبدأ البنك المركزي الأمريكي في رفع سعر الفائدة، فمن المحتمل أن نرى رد الفعل التقليدي "الشراء بناء على الإشاعات والبيع بناء على الحقائق" وقد يشهد الدولار ضعفًا في النصف الثاني من العام. وهناك احتمال آخر وإن كان سيؤدي إلى نفس النتيجة، وهي ارتفاع حاد للدولار في النصف الأول من العام وربما انخفاض حاد بعد ذلك. أي أن البنك المركزي الأمريكي يمكن أن يقرر تشديد سياسته النقدية في وقت أقرب وأسرع من المتوقع. وقال جيروم باول في شهادته التي أدلى بها أمام الكونجرس إن "الاقتصاد قول للغاية والضغوط التضخمية مرتفعة. ولذلك فإنه من المناسب من وجهة نظري دراسة إنهاء الخفض التدريجي لمشتريات الأصول ... ربما قبل بضعة أشهر مما كان متوقعًا." ويمكن أن يعني ذلك أن الدولار من المحتمل أن يرتفع في النصف الأول من العام، وربما بأكثر مما أتوقع، ولكنه بعدئذ سيتراجع في النصف الثاني من العام لأن البنوك المركزية الأخرى ستقوم هي الأخرى برفع سعر الفائدة سائرة على خطى البنك المركزي الأمريكي.

وهناك احتمال آخر وإن كان سيؤدي إلى نفس النتيجة، وهي ارتفاع حاد للدولار في النصف الأول من العام وربما انخفاض حاد بعد ذلك. أي أن البنك المركزي الأمريكي يمكن أن يقرر تشديد سياسته النقدية في وقت أقرب وأسرع من المتوقع. وقال جيروم باول في شهادته التي أدلى بها أمام الكونجرس إن "الاقتصاد قول للغاية والضغوط التضخمية مرتفعة. ولذلك فإنه من المناسب من وجهة نظري دراسة إنهاء الخفض التدريجي لمشتريات الأصول ... ربما قبل بضعة أشهر مما كان متوقعًا." ويمكن أن يعني ذلك أن الدولار من المحتمل أن يرتفع في النصف الأول من العام، وربما بأكثر مما أتوقع، ولكنه بعدئذ سيتراجع في النصف الثاني من العام لأن البنوك المركزية الأخرى ستقوم هي الأخرى برفع سعر الفائدة سائرة على خطى البنك المركزي الأمريكي.

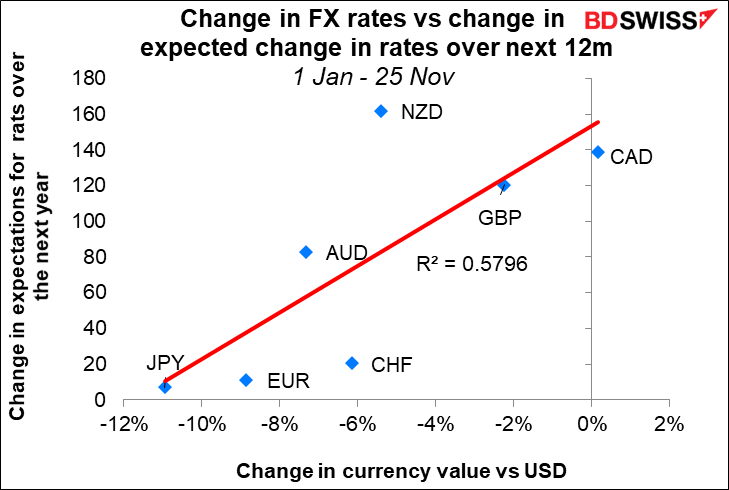

وتوجد عوامل أخرى يمكن أن تؤدي بدورها إلى ضعف الدولار الأمريكي بحلول نهاية العام. ويأتي في مقدمة هذه العوامل العجز الآخذ في الاتساع في الحساب الجاري. أعتقد أن عجز الحساب الجاري يمكن أن يكون أوسع حتى مما تتوقعه السوق لأنه مع حل مشاكل الاختناقات في سلاسل التوريد فمن المرجح أن يعود المواطنون الأمريكيون لفعل أكثر شيء يجيدوه على الإطلاق وهو: الإنفاق، الإنفاق، الإنفاق. والكثير من السلع التي ينفقون عليها أموالهم هي سلع مستوردة من الخارج. ينبغي ملاحظة أن عجز الحساب الجاري قد وصل إلى نسبة 5.8٪ من الناتج المحلي الإجمالي خلال فترة الازدهار الاقتصادي عامي 2006/2007 قبل الانهيار الذي تعرض له بنك ليمان براذرز، وهو رقم يقترب من ضعف التقديرات المتوقعة للعام المقبل والتي تبلغ 3.3%. وفي الوقت نفسه، فالتدفقات الرأسمالية التي ساعدت الولايات المتحدة على التمويل قد تتباطأ. حظي الدولار مؤخرًا بالدعم بسبب التدفقات الضخمة الواردة إلى أسواق المال الأمريكية، وخصوصًا في ظل أن سوق الأسهم الأمريكية قد تفوقت في أدائها على الأسواق الأخرى على الصعيد العالمي، ولكن في ظل التقييمات الأمريكية المرتفعة مقارنة بالدول الأخرى كما أن العديد من الشركات الرائدة في قطاع التكنولوجيا التي قادت الارتفاع أصبحت مهددة بسبب القواعد العالمية الجديدة بشأن ضرائب الشركات، يمكن أن تصبح السوق الأمريكية أقل جاذبية في العام المقبل.

وفي الوقت نفسه، فالتدفقات الرأسمالية التي ساعدت الولايات المتحدة على التمويل قد تتباطأ. حظي الدولار مؤخرًا بالدعم بسبب التدفقات الضخمة الواردة إلى أسواق المال الأمريكية، وخصوصًا في ظل أن سوق الأسهم الأمريكية قد تفوقت في أدائها على الأسواق الأخرى على الصعيد العالمي، ولكن في ظل التقييمات الأمريكية المرتفعة مقارنة بالدول الأخرى كما أن العديد من الشركات الرائدة في قطاع التكنولوجيا التي قادت الارتفاع أصبحت مهددة بسبب القواعد العالمية الجديدة بشأن ضرائب الشركات، يمكن أن تصبح السوق الأمريكية أقل جاذبية في العام المقبل.

يوجد أيضًا خطر بأن يضرب الفيروس الولايات المتحدة بشكل أقوى من الدول الأخرى. انظر أدناه لمعرفة المزيد من التفاصيل عن ذلك.

يوجد أيضًا خطر بأن يضرب الفيروس الولايات المتحدة بشكل أقوى من الدول الأخرى. انظر أدناه لمعرفة المزيد من التفاصيل عن ذلك.

العملات الأخرى

دائمًا ما تكون الخطوة الأولى عند تقييم العملات هي تعادل القوة الشرائية. إلى أي مدى تكون العملات رخيصة أو غالية؟ لتقييم ذلك، نقارن سعر الصرف الحالي مع تقدير تعادل القوة الشرائية للعملات المختلفة الذي تضعه منظمة التعاون الاقتصادي والتنمية.

ستظهر مجموعة من النتائج. الفرنك السويسري (كما هو الحال دائمًا) مبالغ في تقييمه نسبيًا، ولكن مقدار المبالغة في قيمته أقل من المعتاد. فما يزال بمقدوره أن يرتفع. التقييم عادل لكل من الدولار الأسترالي والدولار النيوزيلندي والدولار الكندي وليس بعيدًا عن التقييم الطبيعي؛ يمكن أن تتحرك هذه العملات في أي من الاتجاهين صعودًا أو هبوطًا. الجنيه الإسترليني مقوم بأقل بكثير من سعره المعتاد، ولكن من المحتمل أن يكون هذا تغييرًا دائمًا بسبب انفصال بريطانيا عن الاتحاد الأوروبي؛ ويتماشى ذلك الآن إلى حد كبير مع التقليل من قيمة العملة الذي شهدته في المتوسط منذ التصويت على انفصال بريطانيا عن الاتحاد الأوروبي. الين الياباني يبدو رخيصًا، واليورو يبدو رخيصًا جدًا. فهو عند خط -20% الذي غالبًا ما أدى في الماضي إلى تخفيض في قيمة العملة على نحو كاف لتحسين الحساب التجاري وبالتالي دفع القيمة للارتفاع من جديد.

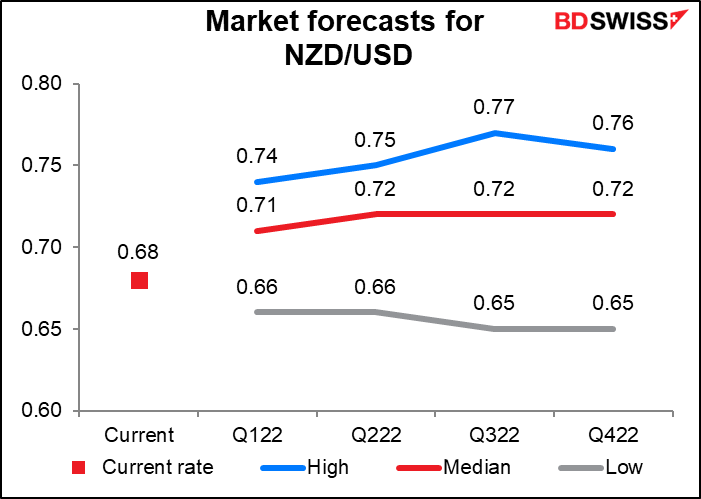

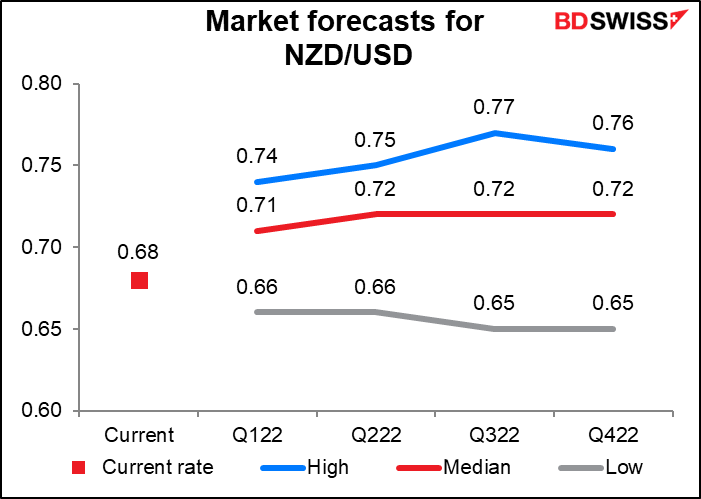

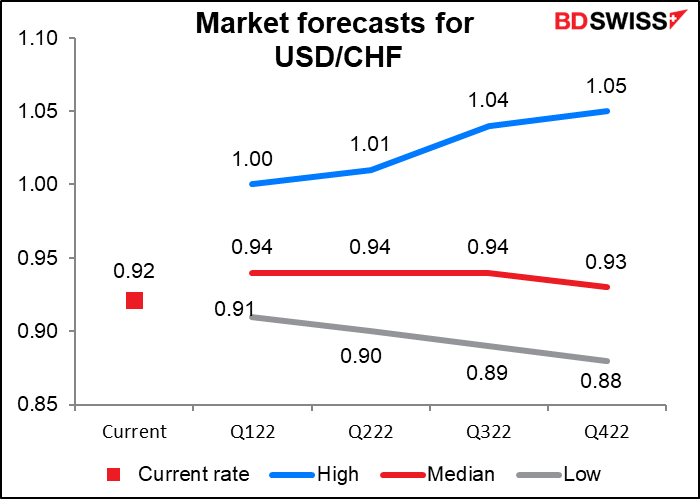

باختصار، فمن المحتمل أن التقييم لا يشكل عائقًا أمام الحركة في أي من الاتجاهين لمعظم العملات باستثناء اليورو. وربما يكون التحرك الهبوطي لليورو محدودًا من هنا. دعونا نلقي نظرة على العملات واحدة تلو الأخرى. بالنسبة إلى كل عملة من العملات، سنبدأ بتوقعات السوق المستمدة من بلومبيرج، والتي تشمل تقديرات الارتفاع والانخفاض لكل زوج. يرجى الأخذ في الحسبان أن الارتفاع والانخفاض قد يعكس وجهة نظر متنبئ واحد فقط، بينما "المتوسط" يشير إلى توقعات معظم المتنبئين. ومع ذلك، فالطرفين النقيضين يعطيانك فكرة عن أين توجد المخاطر وما هي التحركات المحتملة.

دعونا نلقي نظرة على العملات واحدة تلو الأخرى. بالنسبة إلى كل عملة من العملات، سنبدأ بتوقعات السوق المستمدة من بلومبيرج، والتي تشمل تقديرات الارتفاع والانخفاض لكل زوج. يرجى الأخذ في الحسبان أن الارتفاع والانخفاض قد يعكس وجهة نظر متنبئ واحد فقط، بينما "المتوسط" يشير إلى توقعات معظم المتنبئين. ومع ذلك، فالطرفين النقيضين يعطيانك فكرة عن أين توجد المخاطر وما هي التحركات المحتملة.

اليورو: لحاق بطيء بالبنك المركزي الأمريكي؟ على ما يبدو فإن السوق تفترض أن البنك المركزي الأوروبي يتجه نحو تشديد أسعار الفائدة، وتدفع هذه الافتراضات اليورو تدريجياً إلى الارتفاع.

على ما يبدو فإن السوق تفترض أن البنك المركزي الأوروبي يتجه نحو تشديد أسعار الفائدة، وتدفع هذه الافتراضات اليورو تدريجياً إلى الارتفاع.

ومع ذلك، عندي الملاحظات التالية:

2) اعتادت الولايات المتحدة على رفع سعر الفائدة قبل ما يفعل البنك المركزي الأوروبي. إذا قمنا بعقد مقارنة بين أخر دورة لتشديد السياسة النقدية في الولايات المتحدة وأوروبا، سنرى أن الولايات المتحدة تحركت بشكل أسرع بكثير. (سنتجاهل دورة التشديد قصيرة الأجل في أوروبا التي بدأت في شهر أبريل 2011 ولم تستمر سوى سبعة أشهر فقط قبل أن يدرك البنك المركزي الأوروبي أنها كانت خطأ فادحًا).

2) اعتادت الولايات المتحدة على رفع سعر الفائدة قبل ما يفعل البنك المركزي الأوروبي. إذا قمنا بعقد مقارنة بين أخر دورة لتشديد السياسة النقدية في الولايات المتحدة وأوروبا، سنرى أن الولايات المتحدة تحركت بشكل أسرع بكثير. (سنتجاهل دورة التشديد قصيرة الأجل في أوروبا التي بدأت في شهر أبريل 2011 ولم تستمر سوى سبعة أشهر فقط قبل أن يدرك البنك المركزي الأوروبي أنها كانت خطأ فادحًا).

3) حالة تفشي الفيروس في أوروبا حاليًا أسوأ بكثير من الولايات المتحدة. قد يؤدي ذلك إلى تأخير تقليص التيسير الكمي وتشديد السياسة النقدية في الاتحاد الأوروبي بسبب دخول عدد أكبر من البلدان الأوروبية في عزل عام وإغلاق وتباطؤ في النمو.

3) حالة تفشي الفيروس في أوروبا حاليًا أسوأ بكثير من الولايات المتحدة. قد يؤدي ذلك إلى تأخير تقليص التيسير الكمي وتشديد السياسة النقدية في الاتحاد الأوروبي بسبب دخول عدد أكبر من البلدان الأوروبية في عزل عام وإغلاق وتباطؤ في النمو.

ولكن مشكلة الفيروس يمكن أيضًا أن تؤثر تأثيرًا سلبيًا على الدولار الأمريكي. فالولايات المتحدة في موقف متفرد سيئ للغاية فيما يتعلق بمحاربة أي سلالة جديدة أكثر قوة وشراسة، وذلك لسببين. السبب الأول هو أن رد الفعل لا يكون على المستوى الوطني للدولة وإنما يكون على أساس كل ولاية على حدة. فما يقرب من نصف الولايات الأمريكية تخضع لسيطرة الحزب الجمهوري الذي يرى أعضائه أن واجبهم الوطني يتمثل في ضمان أن الأمريكيين أحرار في أن يموتوا نتيجة لفيروس كورونا إذا كانوا يرغبون في ذلك. السبب الثاني هو أن دولة الولايات المتحدة بها أقل معدل للتطعيم ضد فيروس كورونا بين البلدان المتقدمة، مما يضمن أنه سيكون لديهم الفرصة للقيام بذلك. وهذه مخاطرة كبيرة تواجهها الولايات المتحدة والدولار الأمريكي خلال الربع الأول من العام القادم.

ولكن مشكلة الفيروس يمكن أيضًا أن تؤثر تأثيرًا سلبيًا على الدولار الأمريكي. فالولايات المتحدة في موقف متفرد سيئ للغاية فيما يتعلق بمحاربة أي سلالة جديدة أكثر قوة وشراسة، وذلك لسببين. السبب الأول هو أن رد الفعل لا يكون على المستوى الوطني للدولة وإنما يكون على أساس كل ولاية على حدة. فما يقرب من نصف الولايات الأمريكية تخضع لسيطرة الحزب الجمهوري الذي يرى أعضائه أن واجبهم الوطني يتمثل في ضمان أن الأمريكيين أحرار في أن يموتوا نتيجة لفيروس كورونا إذا كانوا يرغبون في ذلك. السبب الثاني هو أن دولة الولايات المتحدة بها أقل معدل للتطعيم ضد فيروس كورونا بين البلدان المتقدمة، مما يضمن أنه سيكون لديهم الفرصة للقيام بذلك. وهذه مخاطرة كبيرة تواجهها الولايات المتحدة والدولار الأمريكي خلال الربع الأول من العام القادم.

الين الياباني: عودة الين الياباني إلى عمليات تداول المناقلة؟

الين الياباني: عودة الين الياباني إلى عمليات تداول المناقلة؟

تشير توقعات السوق إلى انخفاض الين الياباني في عام 2022، وأنا أوافق على ذلك. والأمر الوحيد هو أنني أعتقد أن العملة من المحتمل أن تنخفض بقدر أكبر من توقعات السوق. ومع ذلك، يرجى أن تتذكر أن ابنتي تدرس في إحدى الجامعات في اليابان، ومن أجل ذلك فإنني منحاز بشكل طبيعي للأمل في انخفاض الين الياباني، ولذلك فإنني ربما لا أكون صاحب وجهة نظر موضوعية مئة في المئة.

تشير توقعات السوق إلى انخفاض الين الياباني في عام 2022، وأنا أوافق على ذلك. والأمر الوحيد هو أنني أعتقد أن العملة من المحتمل أن تنخفض بقدر أكبر من توقعات السوق. ومع ذلك، يرجى أن تتذكر أن ابنتي تدرس في إحدى الجامعات في اليابان، ومن أجل ذلك فإنني منحاز بشكل طبيعي للأمل في انخفاض الين الياباني، ولذلك فإنني ربما لا أكون صاحب وجهة نظر موضوعية مئة في المئة.

لماذا تشير التوقعات إلى الانخفاض؟ من المحتمل أن ذلك يرجع إلى أنه من المفترض أن تخسر اليابان في السباق نحو تطبيع السياسة النقدية. فمن المتوقع أن يحدث خلال العامين القادمين أن يتم رفع سعر الفائدة حتى في سويسرا ومنطقة اليورو، ولكن من غير المتوقع أن يحدث ذلك في اليابان. وعلى الأرجح فإن ذلك يرجع إلى أنه من المتوقع أن يظل معدل التضخم في البلاد أقل بكثير من مستوى 2% الذي يستهدفه البنك المركزي الياباني بعد عامين من الآن.

وعلى الأرجح فإن ذلك يرجع إلى أنه من المتوقع أن يظل معدل التضخم في البلاد أقل بكثير من مستوى 2% الذي يستهدفه البنك المركزي الياباني بعد عامين من الآن.

وفي نهاية المطاف، قد يضطر البنك المركزي الياباني إلى تعديل أو حتى رفع برنامج “التحكم في منحنى العائد"، والذي يحافظ على العائد على عائد السندات الحكومية اليابانية لأجل 10 سنوات عند مستوى ±25 نقطة أساس أكبر أو أقل من الصفر. ومع ذلك، فهذا الاجتماع ربما لا يكون التوقيت المناسب حتى مع تحرك البنوك المركزية الأخرى لتطبيع سياستها النقدية. ألقى نائب محافظ البنك المركزي الياباني، إماميا ماسايوشي، خطابا تحت عنوان السياسة الاقتصادية والنقدية في اليابان، والذي قال فيه:

وفي نهاية المطاف، قد يضطر البنك المركزي الياباني إلى تعديل أو حتى رفع برنامج “التحكم في منحنى العائد"، والذي يحافظ على العائد على عائد السندات الحكومية اليابانية لأجل 10 سنوات عند مستوى ±25 نقطة أساس أكبر أو أقل من الصفر. ومع ذلك، فهذا الاجتماع ربما لا يكون التوقيت المناسب حتى مع تحرك البنوك المركزية الأخرى لتطبيع سياستها النقدية. ألقى نائب محافظ البنك المركزي الياباني، إماميا ماسايوشي، خطابا تحت عنوان السياسة الاقتصادية والنقدية في اليابان، والذي قال فيه:

"أحيانا يسألونني عما إذا كانت اليابان تحتاج إلى تعديل التيسير النقدي في ل أن البنوك المركزية في الولايات المتحدة وأوروبا قد بدأت مؤخرًا في التحرك نحو تعديل سياستها النقدية. [...] وبالنظر إلى وصفي لتطورات الأسعار في اليابان، أعتقد أنه من المنطقي ألا يحتاج البنك المركزي الياباني بشكل فعلي إلى تعديل التيسير النقدي واسع النطاق في الوقت الراهن. فالبنوك المركزية تستخدم سياسات نقدية تتماشى مع التطورات في الأنشطة الاقتصادية والأسعار في اقتصاداتها المعنية. وبالتالي فإنه من الطبيعي أن تكون تفاصيل واتجاهات سياساتها النقدية مختلفة عن بعضها البعض، وهذا الاختلاف سيؤدي إلى تحقيق الاستقرار في اقتصادها وأيضًا في الاقتصاد العالمي."

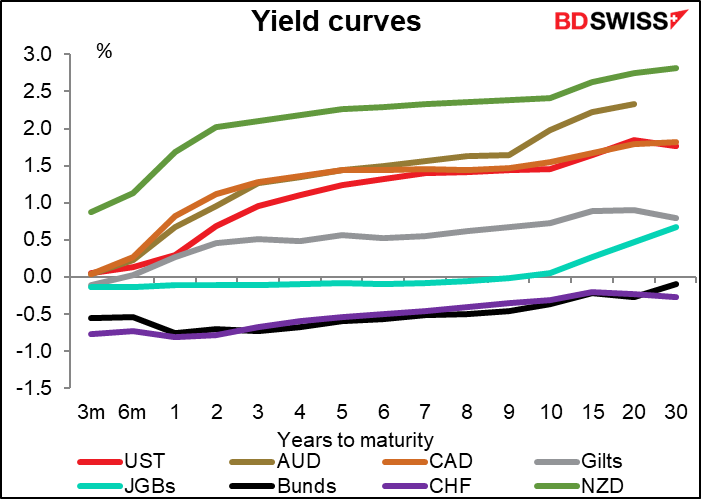

لم يكن ما قاله "إماميا ماسايوشي" من باب المزاح. فحالة التضخم في اليابان مختلفة اختلافًا قاطعًا عن حالة التضخم في غيرها من البلدان، بل وحتى مع سويسرا ذات التضخم المنخفض. وبالتالي، فالسياسة النقدية يجب أن تكون مختلفة أيضًا. وباختصار، أعتقد أن البنك المركزي الياباني من المحتمل أن يبقي سياسته النقدية دون تغيير في الوقت الذي تقوم فيه البنوك المركزية الأخرى برفع أسعار الفائدة ورصد استجابة أسواق السندات تبعًا لذلك. الفارق الآخذ في الاتساع لعوائد السندات بين اليابان وغيرها من البلدان من المحتمل أن يكون أشبه بمغناطيس يجذب الأموال من اليابان ويضعف العملة اليابانية.

وباختصار، أعتقد أن البنك المركزي الياباني من المحتمل أن يبقي سياسته النقدية دون تغيير في الوقت الذي تقوم فيه البنوك المركزية الأخرى برفع أسعار الفائدة ورصد استجابة أسواق السندات تبعًا لذلك. الفارق الآخذ في الاتساع لعوائد السندات بين اليابان وغيرها من البلدان من المحتمل أن يكون أشبه بمغناطيس يجذب الأموال من اليابان ويضعف العملة اليابانية.

تبعًا لذلك، أعتقد أن اليابان من المحتمل أن تكون عملة التمويل المفضلة خلال السنوات العديدة المقبلة. من وجهة نظري أن عودة "عمليات تداول المناقلة بالين الياباني" من المحتمل أن تؤدي إلى عودة الين الياباني للضعف. (يشير مصطلح "تداول المناقلة بالين الياباني" إلى فترة أواخر تسعينيات القرن العشرين عندما كانت أسعار الفائدة اليابانية أقل بكثير من نظيراتها في أي دولة أخرى وكان الناس في جميع أنحاء العالم يقترضون المال بالين الياباني لتمويل أي شيء وكل شيء، وكان هذا من شأنه إضعاف الين الياباني بشكل أكبر.)

بالإضافة إلى ذلك، فالبنك المركزي الياباني لا يزال يطبق "سياسة التحكم في العائد" والتي يقوم من خلالها بتقييد تحرك عائد السندات الحكومية اليابانية ذات أجل 10 سنوات إلى ±25 نقطة أساس أكبر أو أقل من الصفر. وفي ظل قيام البنوك المركزية الأخرى برفع أسعار الفائدة بها فإنه من المحتمل أن تتجه عوائد السندات في تلك البلدان إلى الارتفاع. ليست اليابان! ولذلك ففي ظل اتساع الفروق بين العائد، فمن المحتمل أن يواصل المستثمرون اليابانيون استثمار المزيد من الأموال في الخارج، وهو ما من شأنه دفع العملة إلى الهبوط. ومع ذلك فالسؤال المهم الذي يطرح نفسه هو: هل ستغير السلطات اليابانية وجهة نظرها؟ حتى الآن، كانت وزارة المالية اليابانية تركز على تشجيع الصادرات وتفضل أن يكون الين الياباني ضعيفًا مقابل العملات الأخرى. والآن وفي ظل أن اليابان تعاني من عجز تجاري على الرغم من أنهم ربما يكونون أكثر اهتمامًا بضمان الحصول على الواردات بأسعار معقولة ولا يريدون أن يصاب الين الياباني بمزيد من الضعف. ويمكن أن يؤدي التدخل اللفظي من السلطات اليابانية إلى تقليل هبوط الين الياباني (أو تقليل الاتجاه الصعودي في زوج دولار أمريكي/ين ياباني، حتى نكون أكثر دقة).

ومع ذلك فالسؤال المهم الذي يطرح نفسه هو: هل ستغير السلطات اليابانية وجهة نظرها؟ حتى الآن، كانت وزارة المالية اليابانية تركز على تشجيع الصادرات وتفضل أن يكون الين الياباني ضعيفًا مقابل العملات الأخرى. والآن وفي ظل أن اليابان تعاني من عجز تجاري على الرغم من أنهم ربما يكونون أكثر اهتمامًا بضمان الحصول على الواردات بأسعار معقولة ولا يريدون أن يصاب الين الياباني بمزيد من الضعف. ويمكن أن يؤدي التدخل اللفظي من السلطات اليابانية إلى تقليل هبوط الين الياباني (أو تقليل الاتجاه الصعودي في زوج دولار أمريكي/ين ياباني، حتى نكون أكثر دقة).

ولكن القيمة الحقيقية للين الياباني مقابل عملات شركاء التجارة الرئيسيين لليابان (سعر الصرف الفعلي الحقيقي، الذي يشار إليه اختصارًا باللغة الإنجليزية REER) لم تصل إلى المستوى الذي يشير عادةً إلى حدوث تحسن أو نقطة تحول. يعتبر التموضع "positioning" من العوامل الأخرى التي تقلل من حدة الاتجاه الهبوطي للين الياباني. ظل الين الياباني يحتل المركز الأول في صفقات البيع للمضاربين لعدة أشهر الآن. ولم يحل محله إلا الدولار الأسترالي مؤخرًا. وربما يكون السبب هو عدم وجود الكثير من الأشخاص الذين يرغبون في الدخول في الصفقات.

يعتبر التموضع "positioning" من العوامل الأخرى التي تقلل من حدة الاتجاه الهبوطي للين الياباني. ظل الين الياباني يحتل المركز الأول في صفقات البيع للمضاربين لعدة أشهر الآن. ولم يحل محله إلا الدولار الأسترالي مؤخرًا. وربما يكون السبب هو عدم وجود الكثير من الأشخاص الذين يرغبون في الدخول في الصفقات.

مخاطرة التنبؤ: في ظل ارتفاع التضخم على الصعيد العالمي فإنه من المحتمل أن يرتفع التضخم في اليابان أيضًا. ويذكر أن مؤشر أسعار سلع الشركات في اليابان، والذي يشار إليه في بقية العالم باسم مؤشر أسعار المنتجين) يسجل ارتفاعًا كبيرًا بشكل مستمر في الآونة الأخيرة. فقد بلغت قراءة المؤشر 9% على أساس سنوي في شهر نوفمبر، وهو أعلى ارتفاع للمؤشر منذ عام 1980. وسجل مؤشر أسعار المنتجين للسلع تامة الصنع أعلى ارتفاع منذ عام 1981.

مخاطرة التنبؤ: في ظل ارتفاع التضخم على الصعيد العالمي فإنه من المحتمل أن يرتفع التضخم في اليابان أيضًا. ويذكر أن مؤشر أسعار سلع الشركات في اليابان، والذي يشار إليه في بقية العالم باسم مؤشر أسعار المنتجين) يسجل ارتفاعًا كبيرًا بشكل مستمر في الآونة الأخيرة. فقد بلغت قراءة المؤشر 9% على أساس سنوي في شهر نوفمبر، وهو أعلى ارتفاع للمؤشر منذ عام 1980. وسجل مؤشر أسعار المنتجين للسلع تامة الصنع أعلى ارتفاع منذ عام 1981.

وقاد هذه الزيادة في قراءة المؤشر الارتفاع في أسعار المواد الخام التي سجلت بالفعل ارتفاعًا هائلاً -حيث صعدت بنسبة 74.6% على أساس سنوي. وهذا هو أعلى معدل للارتفاع منذ صدمة النفط في عام 1974. وارتفعت السلع الوسيطة بنسبة 15.7% على أساس سنوي.

وقاد هذه الزيادة في قراءة المؤشر الارتفاع في أسعار المواد الخام التي سجلت بالفعل ارتفاعًا هائلاً -حيث صعدت بنسبة 74.6% على أساس سنوي. وهذا هو أعلى معدل للارتفاع منذ صدمة النفط في عام 1974. وارتفعت السلع الوسيطة بنسبة 15.7% على أساس سنوي.

وإذا أصاب الشركات التعب من امتصاص أسعار المنتجين المرتفعة في تسعيرها لمنتجاتها، قد نشهد عندئذ عودة التضخم إلى اليابان بعد غياب دام نحو 30 عامًا. ويمكن أن يؤدي ذلك إلى حدوث تغيير جذري في الاقتصاد الياباني والسياسة النقدية اليابانية -والين الياباني.

وإذا أصاب الشركات التعب من امتصاص أسعار المنتجين المرتفعة في تسعيرها لمنتجاتها، قد نشهد عندئذ عودة التضخم إلى اليابان بعد غياب دام نحو 30 عامًا. ويمكن أن يؤدي ذلك إلى حدوث تغيير جذري في الاقتصاد الياباني والسياسة النقدية اليابانية -والين الياباني.

الجنيه الإسترليني: لحظة "وايل إي كايوتي"؟

يجب أن أعترف: أنا أكره الجنيه الإسترليني. أعتقد أنه يجب أن يكون بكل تأكيد على قدم المساواة مع اليورو -ومع الليرة الإيطالية إذا كانت لا تزال موجودة أو ربما مع الدراخما اليونانية (حسنًا كانت هذه مبالغة إلى حد ما لأنها لو كانت موجودة الآن فإن سعر الدولار الأمريكي كان سيساوي حوالي 301 دراخما يونانية). ولكن مع ذلك فإن الجنيه الإسترليني بالنسبة لي أشبه ما يكون بشخصية "وايل إي كايوتي" في المسلسل الكارتوني رود رانر "Road Runner" وهو يجري هربًا من الجرف ويواصل الجري حتى اللحظة التي يمر فيها لأسفل...

يجب أن أعترف: أنا أكره الجنيه الإسترليني. أعتقد أنه يجب أن يكون بكل تأكيد على قدم المساواة مع اليورو -ومع الليرة الإيطالية إذا كانت لا تزال موجودة أو ربما مع الدراخما اليونانية (حسنًا كانت هذه مبالغة إلى حد ما لأنها لو كانت موجودة الآن فإن سعر الدولار الأمريكي كان سيساوي حوالي 301 دراخما يونانية). ولكن مع ذلك فإن الجنيه الإسترليني بالنسبة لي أشبه ما يكون بشخصية "وايل إي كايوتي" في المسلسل الكارتوني رود رانر "Road Runner" وهو يجري هربًا من الجرف ويواصل الجري حتى اللحظة التي يمر فيها لأسفل...

فجميع القوى يبدو أنها قد اتحدت ضد الجنيه الإسترليني:

فجميع القوى يبدو أنها قد اتحدت ضد الجنيه الإسترليني:

الحساب الجاري للبلاد يسجل عجزًا باستمرار، بسبب العجز الهيكلي في تجارة السلع. ومن الغريب أن انفصال بريطانيا عن الاتحاد الأوروبي ربما أدى إلى تحسين هذا الأداء بعض الشيء. مؤسسة مركز الإصلاح الأوروبي تقدر أن انفصال بريطانيا عن الاتحاد الأوروبي قد قلل من تجارة بريطانيا في السلع بما يتراوح بين 11% و16%. وإذا افترضنا أن الواردات والصادرات قد تأثرا بنفس الدرجة، فعندئذ فإنه بما أن الواردات أكبر من الصادرات فإن العجز التجاري يجب أن يكون أضيق بعض الشيء (وإن كان تأثير ذلك على سعر الصرف قد يعوضه حقيقة أن التأثير على الاقتصاد ككل سيكون أصغر نتيجة لذلك.)

تعتمد بريطانيا على التجارة في الخدمات لتعويض العجز في التجارة في السلع، فنحن أمام أشبه ما يكون "بكعب أخيل" للاقتصاد. ولذلك فإن الضربة قد تكون أكثر فتكًا لأن القضاء على نشاط تجاري بأكمله يعمل في قطاع الخدمات أسهل بكثير من القضاء على نشاط تجاري في مجال السلع. فبالنسبة للتجارة في قطاع الخدمات، يحدث الانخفاض في التجارة نتيجة تكلفة تنفيذ الأعمال الورقية فحسب. فبعض الشركات ستجد أنه من المجدي أن تدفع الثمن بينما لن يفعل البعض الآخر نفس الشيء. ولكن في قطاع الخدمات، إذا رفضت إحدى البلدان منح تراخيص للشركات من بلدان أخرى لتنفيذ خدمات معينة (مثل إدارة الأصول أو بيع التأمين)، فعندئذ تكون النتيجة هي انهيار مفاجئ! النشاط التجاري بالكامل ينتهي.

ومع الأسف، لا تقدم بلومبيرج تحليلاً مفصلاً للوجهة التي تذهب إليها صادرات قطاع الخدمات في بريطانيا، ولكنني أتصور أن نسبة كبيرة تذهب إلى الاتحاد الأوروبي، على غرار صادرات البضائع البريطانية (حتى الآن) والتي تبلغ 51.5%. لم تتفق المملكة المتحدة والاتحاد الأوروبي حتى الآن على تفاصيل اتفاقية التجارة بينهما فيما يتعلق بالخدمات، ولكن انفصال بريطانيا عن الاتحاد الأوروبي قد أدى إلى انخفاض بالفعل وصلت نسبته إلى 5.7% في صادرات الخدمات، وفقًا لورقة بحثية حديثة عن انفصال بريطانيا عن الاتحاد الأوروبي وتجارة الخدمات. ذكرت الورقة البحثية أيضًا أنه "بما أن تحرير تجارة الخدمات أصعب بشكل عام من تحرير تجارة السلع، سيكون الصعب للغاية، إن كان ذلك من الأساس ممكنًا بأي شكل من الأشكال، التنبؤ بأن تسفر اتفاقيات التجارة الحرة المستقبلية عن توفير الوصول إلى أسواق جديدة بطريقة ملموسة. وفي النهاية، تقتضي الجاذبية أن تجارة الخدمات عادة ما تكون أكبر مع أقرب شركاء التجارة."

لم تتفق المملكة المتحدة والاتحاد الأوروبي حتى الآن على تفاصيل اتفاقية التجارة بينهما فيما يتعلق بالخدمات، ولكن انفصال بريطانيا عن الاتحاد الأوروبي قد أدى إلى انخفاض بالفعل وصلت نسبته إلى 5.7% في صادرات الخدمات، وفقًا لورقة بحثية حديثة عن انفصال بريطانيا عن الاتحاد الأوروبي وتجارة الخدمات. ذكرت الورقة البحثية أيضًا أنه "بما أن تحرير تجارة الخدمات أصعب بشكل عام من تحرير تجارة السلع، سيكون الصعب للغاية، إن كان ذلك من الأساس ممكنًا بأي شكل من الأشكال، التنبؤ بأن تسفر اتفاقيات التجارة الحرة المستقبلية عن توفير الوصول إلى أسواق جديدة بطريقة ملموسة. وفي النهاية، تقتضي الجاذبية أن تجارة الخدمات عادة ما تكون أكبر مع أقرب شركاء التجارة."

يجب علينا الآن أن ننتظر ونترقب ما إذا كان رئيس الوزراء البريطاني بوريس جونسون سيقوم بتفعيل المادة 16 وينجح في تدمير اتفاقية انفصال بريطانيا عن الاتحاد الأوروبي بالكامل والتي استغرق التوصل إليها من الأساس وقتًا طويلاً جدًا. فبالطبع، كان دائمًا من المستحيل حسم المسألة العويصة المتعلقة بأيرلندا الشمالية: أي التوصل إلى اتفاقية تتيح لأيرلندا الشمالية أن تكون جزءًا من الاتحاد الأوروبي والمملكة المتحدة في نفس الوقت. فأيرلندا الشمالية ليست مثل الكيوبيت الكمي [ذلك الجسيم الذي يمكن أن يوجد في حالتين مختلفين في نفس الوقت].

بما أن الخدمات لا تشكل جزءًا كبيرًا من تجارة بريطانيا فحسب، بل تمثل أيضًا نسبة 80% من النشاط الاقتصادي ونسبة 82% من التوظيف، سيكون لعدم التوصل إلى اتفاق بشأن تجارة الخدمات ضررًا كبيرًا على بريطانيا.

من أين يأتي دخل بريطانيا من الخدمات؟ يأتي قرابة النصف من الاستثمار المباشر، بينما يأتي النصف الآخر من الاستثمار في المحافظ.

شهد الاستثمار المباشر انكماشًا كبيرًا منذ استفتاء انفصال بريطانيا عن الاتحاد الأوروبي. وأتوقع أن يشهد مزيدًا من الانكماش في ظل استمرار التوتر بين بريطانيا والاتحاد الأوروبي والمشاكل الداخلية التي يواجهها الاقتصاد البريطاني. بالنسبة إلى الاستثمار في المحافظ، فأكثره يكون في الأسهم.

بالنسبة إلى الاستثمار في المحافظ، فأكثره يكون في الأسهم.

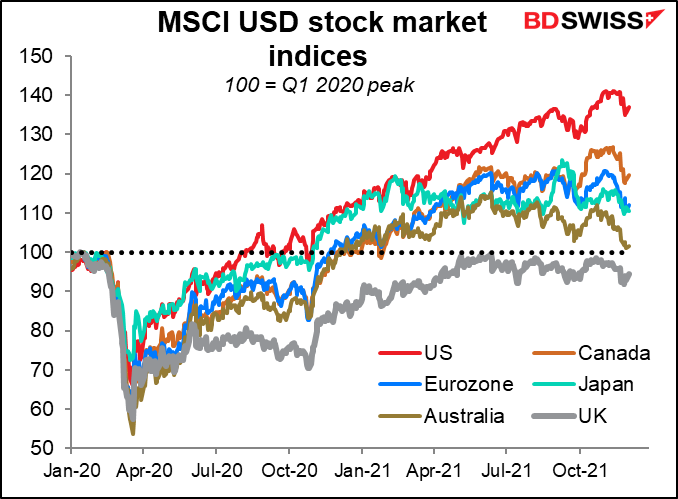

سوق الأسهم البريطانية هي سوق الأسهم الوحيدة بين أسواق الأسهم العالمية الكبرى التي لم ترتفع حتى الآن إلى أعلى مستوياتها التي وصلت إليها قبل الجائحة من حيث القيمة بالدولار الأمريكي. (لا يرجع ذلك فقط إلى تقييم العملة -فمؤشر فوتسي 100 لأهم وأكبر الأسهم لم يصل هو الآخر لأعلى مستوياته التي وصل إليها قبل الجائحة من حيث القيمة بالعملة المحلية، بالرغم من أن مؤشر فوتسي 250 الذي يضم في الغالب شركات محلية قد فعل ذلك).

سوق الأسهم البريطانية هي سوق الأسهم الوحيدة بين أسواق الأسهم العالمية الكبرى التي لم ترتفع حتى الآن إلى أعلى مستوياتها التي وصلت إليها قبل الجائحة من حيث القيمة بالدولار الأمريكي. (لا يرجع ذلك فقط إلى تقييم العملة -فمؤشر فوتسي 100 لأهم وأكبر الأسهم لم يصل هو الآخر لأعلى مستوياته التي وصل إليها قبل الجائحة من حيث القيمة بالعملة المحلية، بالرغم من أن مؤشر فوتسي 250 الذي يضم في الغالب شركات محلية قد فعل ذلك).

وهكذا فالآن يمكننا القول إن الأسهم البريطانية يمكن أن تكون استثمارًا جيدًا لأنها من المحتمل أن تلحق بنظيراتها في بقية العالم ... ولكن إذا كنت مدير صندوق، فهل تراهن على ترك حياتك المهنية إذا لم يحدث ذلك؟ فالجميع في المجال المالي يعلم علم اليقين أن "الأداء في الماضي ليس ضمانًا للأداء في المستقبل." وفي الوقت نفسه، يعلم الجميع أيضًا قانون نيوتن الأول للحركة والذي ينص على أن "الجسم المتحرك يظل متحركًا ما لم تؤثر عليه قوة خارجية." فما هي القوة الخارجية التي ستغير مسار واتجاه الأسهم البريطانية؟ أنا لا أرى أي شيء جيد يمكن أن نراه يحدث قريبًا. قد تنفجر الإدارة الحالية من الداخل في النهاية ويتم استبدال رئيس الوزراء بشخص آخر يعرف، أو تعرف، تمامًا ما يجب القيام به. ولكن هذا الأمر سيستغرق بعض الوقت، ومن المحتمل أن تتعرض السوق خلال ذلك لقدر كبير من التقلبات الحادة. فهذا يتيح للسندات الحكومية البريطانية مرتفعة العائد إمكانية جذب الأموال. وبما أن عائدات السندات البريطانية تتجه الآن نحو أدنى مستوى بالنسبة للسندات الحكومية في مجموعة العشرة، سيتطلب ذلك حدوث ارتفاع كبير في أسعار الفائدة – وهو ارتفاع من المحتمل أن البنك المركزي البريطاني لا يريد مشاهدته في هذه الأوقات الحرجة. بناء على ذلك، أتوقع أن يتحمل الجنيه الإسترليني كل هذه الضغوط وأن يقوم بالتعديل الهبوطي إلى حين تصبح الأصول البريطانية أكثر جاذبية للمستثمرين الدوليين.

فهذا يتيح للسندات الحكومية البريطانية مرتفعة العائد إمكانية جذب الأموال. وبما أن عائدات السندات البريطانية تتجه الآن نحو أدنى مستوى بالنسبة للسندات الحكومية في مجموعة العشرة، سيتطلب ذلك حدوث ارتفاع كبير في أسعار الفائدة – وهو ارتفاع من المحتمل أن البنك المركزي البريطاني لا يريد مشاهدته في هذه الأوقات الحرجة. بناء على ذلك، أتوقع أن يتحمل الجنيه الإسترليني كل هذه الضغوط وأن يقوم بالتعديل الهبوطي إلى حين تصبح الأصول البريطانية أكثر جاذبية للمستثمرين الدوليين.

وجهة النظر الرئيسية التي يمكن أن تخالف وجهة نظري هي أن الجنيه الإسترليني قد عانى بالفعل معاناة كبيرة، وأي مشاكل أخرى مسعرة بالفعل في السعر. ليس ضروريًا! سعر الصرف الفعلي الحقيقي للعملة لا يشير سوى إلى المتوسط في الوقت الحالي. وأي انخفاض جديد بنسبة 10% على هذا المقياس لن يكون شيئًا غير مألوف.

وجهة النظر الرئيسية التي يمكن أن تخالف وجهة نظري هي أن الجنيه الإسترليني قد عانى بالفعل معاناة كبيرة، وأي مشاكل أخرى مسعرة بالفعل في السعر. ليس ضروريًا! سعر الصرف الفعلي الحقيقي للعملة لا يشير سوى إلى المتوسط في الوقت الحالي. وأي انخفاض جديد بنسبة 10% على هذا المقياس لن يكون شيئًا غير مألوف.

وبالإضافة إلى ذلك، فانفصال بريطانيا عن الاتحاد الأوروبي أدى إلى انكماش الاقتصاد البريطاني. فالتقديرات تشير إلى أنه حتى قبل انفصال بريطانيا عن الاتحاد الأوروبي انكمش الاقتصاد بنسبة تتراوح من 1% إلى 3% بسبب ارتفاع الاستهلاك والاستثمار (فضلاً عن انخفاض قيمة الجنيه الإسترليني). تقدر الحكومة أن الاقتصاد سينكمش بما يتراوح بين 4% و5% بحلول عام 2030. ويعني تباطؤ النمو أن زيادة الإنتاجية ستكون أبطأ أيضًا كما أن الحوافز للاستثمار الأجنبي في البلاد ستكون أقل، وكلها أمور تؤثر تأثيرًا سلبيًا على العملة.

وبالإضافة إلى ذلك، فانفصال بريطانيا عن الاتحاد الأوروبي أدى إلى انكماش الاقتصاد البريطاني. فالتقديرات تشير إلى أنه حتى قبل انفصال بريطانيا عن الاتحاد الأوروبي انكمش الاقتصاد بنسبة تتراوح من 1% إلى 3% بسبب ارتفاع الاستهلاك والاستثمار (فضلاً عن انخفاض قيمة الجنيه الإسترليني). تقدر الحكومة أن الاقتصاد سينكمش بما يتراوح بين 4% و5% بحلول عام 2030. ويعني تباطؤ النمو أن زيادة الإنتاجية ستكون أبطأ أيضًا كما أن الحوافز للاستثمار الأجنبي في البلاد ستكون أقل، وكلها أمور تؤثر تأثيرًا سلبيًا على العملة.

عملات السلع الأساسية: الدولار الأسترالي، الدولار النيوزيلندي، الدولار الكندي

هل من المنطقي التعامل مع عملات السلع الأساسية الثلاثة بشكل واحد معًا؟ أعتقد ذلك. الارتباطات بينها ذات مستويات مرتفعة بعض الشيء من المنظور التاريخي، ولاسيما بين الدولارين الأسترالي والكندي. ويشير ذلك إلى أن السوق تجمعهم كلهم سويًا بدرجة كبيرة.

هل من المنطقي التعامل مع عملات السلع الأساسية الثلاثة بشكل واحد معًا؟ أعتقد ذلك. الارتباطات بينها ذات مستويات مرتفعة بعض الشيء من المنظور التاريخي، ولاسيما بين الدولارين الأسترالي والكندي. ويشير ذلك إلى أن السوق تجمعهم كلهم سويًا بدرجة كبيرة.

ويتحدد مصيرهم بدرجة كبيرة وفقًا لما يحدث في الصين. فبعد إجراءات تيسير السياسة النقدية في الآونة الأخيرة هناك، والتي شملت خفض نسبة الاحتياطي الإلزامي للبنوك العاملة في الصين مرتين، وهي علامة جيدة على النمو المستقبلي في الصين – وبالتالي دورة الصناعة التحويلية على المستوى العالمي.

ويتحدد مصيرهم بدرجة كبيرة وفقًا لما يحدث في الصين. فبعد إجراءات تيسير السياسة النقدية في الآونة الأخيرة هناك، والتي شملت خفض نسبة الاحتياطي الإلزامي للبنوك العاملة في الصين مرتين، وهي علامة جيدة على النمو المستقبلي في الصين – وبالتالي دورة الصناعة التحويلية على المستوى العالمي.

ومن المفترض أن يساعد ذلك أيضًا في دعم أسعار المعادن العالمية، والتي تشكل أحد العوامل الرئيسية في تحديد قيمة الدولار الأسترالي.

ومن المفترض أن يساعد ذلك أيضًا في دعم أسعار المعادن العالمية، والتي تشكل أحد العوامل الرئيسية في تحديد قيمة الدولار الأسترالي.

بما أن المأكولات تشكل نسبة 62% من الصادرات النيوزيلندية، يمكن أن يفترض المرء أن الأسعار الزراعية العالمية تمثل أهمية أكبر لنيوزيلندا من أسعار المعادن، ولكن قد يكون المرء خاطئًا (باستثناء الحليب). فالدولار النيوزيلندي، وفقًا للأبحاث التي أجريتها، يرتبط بأسعار السلع بوجه عام بل وبأسعار الطاقة على الرغم من أن نيوزيلندا لا تصدر النفط أو الفحم بقدر أكبر من ارتباطه بالسلع الزراعية. وأعتقد أن سوق الفوركس لا تختلف كثيرًا عما سبق وأن المتداولين يفكرون فقط في "السلع" دون التفكير بالضرورة في ماهية هذه السلع.

بما أن المأكولات تشكل نسبة 62% من الصادرات النيوزيلندية، يمكن أن يفترض المرء أن الأسعار الزراعية العالمية تمثل أهمية أكبر لنيوزيلندا من أسعار المعادن، ولكن قد يكون المرء خاطئًا (باستثناء الحليب). فالدولار النيوزيلندي، وفقًا للأبحاث التي أجريتها، يرتبط بأسعار السلع بوجه عام بل وبأسعار الطاقة على الرغم من أن نيوزيلندا لا تصدر النفط أو الفحم بقدر أكبر من ارتباطه بالسلع الزراعية. وأعتقد أن سوق الفوركس لا تختلف كثيرًا عما سبق وأن المتداولين يفكرون فقط في "السلع" دون التفكير بالضرورة في ماهية هذه السلع.

مع تحول الدورة الاقتصادية، من المفترض أن ترتفع أسعار السلع الأساسية بشكل أسرع من أسعار السلع المُصنعة، وهو ما من شأنه تحسين شروط التداول لعملات السلع وإتاحة الفرصة أمامها للارتفاع. وبالطبع فإن هذا الاعتماد على الصين بمثابة سيف ذو حدين. فالإجراءات التحفيزية النقدية والمالية قد أصبحت أقل فاعلية في تحقيق النمو في الصين، وذلك بفضل معجزة العوائد الهامشية المتناقصة. في ظل معاناة قطاع العقارات من مشاكل خطيرة في الصين، يمكن أن يعاني النمو في الصين أيضًا من مشاكل أكثر مما يمكن للحكومة احتوائه من خلال التدخل النقدي.

وبالطبع فإن هذا الاعتماد على الصين بمثابة سيف ذو حدين. فالإجراءات التحفيزية النقدية والمالية قد أصبحت أقل فاعلية في تحقيق النمو في الصين، وذلك بفضل معجزة العوائد الهامشية المتناقصة. في ظل معاناة قطاع العقارات من مشاكل خطيرة في الصين، يمكن أن يعاني النمو في الصين أيضًا من مشاكل أكثر مما يمكن للحكومة احتوائه من خلال التدخل النقدي.

ذكر بحث نشر مؤخرًا بعنوان (ذروة قطاع الإسكان في الصين, والذي أجراه كينيث روجوف الأستاذ بجامعة هارفارد ويوانشين يانج الخبير الاقتصادي في صندوق النقد الدولي) أنه "في عام 2016 شكل مجال العقارات والبناء مجتمعين نحو 29% من الناتج الإجمالي المحلي للصين، وهي نسبة ضخمة لا يدانيها إلا في إسبانيا قبل الأزمة وفي أيرلندا ... وأن مجال العقارات لا يستحوذ فحسب على نسبة 23% من الإنفاق الاستهلاكي للأسر في الصين وإنما يرتبط أيضًا بمختلف قطاعات الاقتصاد من خلال الاستثمار والبناء والنظام المالي. ويقدر هذان الخبيران الاقتصاديان أن " حدوث انخفاض بنسبة 20% في النشاط العقاري بالصين يمكن أن يؤدي إلى انخفاض بنسبة تتراوح من 5% إلى 10% في الناتج الإجمالي المحلي في البلاد، حتى دون حدوث أزمة مصرفية أو الأخذ في الاعتبار أهمية العقارات بوصفها ضمانًا." ويجعل ذلك الدولاران الأسترالي والنيوزيلندي عرضة للانخفاض في حالة حدوث اتجاه هبوطي في قطاع البناء الصيني والذي، إذا كانت شركة إيفرجراند تمثل مؤشرًا، يبدو ممكنًا إذا لم يكن محتملاً.

ذكر بحث نشر مؤخرًا بعنوان (ذروة قطاع الإسكان في الصين, والذي أجراه كينيث روجوف الأستاذ بجامعة هارفارد ويوانشين يانج الخبير الاقتصادي في صندوق النقد الدولي) أنه "في عام 2016 شكل مجال العقارات والبناء مجتمعين نحو 29% من الناتج الإجمالي المحلي للصين، وهي نسبة ضخمة لا يدانيها إلا في إسبانيا قبل الأزمة وفي أيرلندا ... وأن مجال العقارات لا يستحوذ فحسب على نسبة 23% من الإنفاق الاستهلاكي للأسر في الصين وإنما يرتبط أيضًا بمختلف قطاعات الاقتصاد من خلال الاستثمار والبناء والنظام المالي. ويقدر هذان الخبيران الاقتصاديان أن " حدوث انخفاض بنسبة 20% في النشاط العقاري بالصين يمكن أن يؤدي إلى انخفاض بنسبة تتراوح من 5% إلى 10% في الناتج الإجمالي المحلي في البلاد، حتى دون حدوث أزمة مصرفية أو الأخذ في الاعتبار أهمية العقارات بوصفها ضمانًا." ويجعل ذلك الدولاران الأسترالي والنيوزيلندي عرضة للانخفاض في حالة حدوث اتجاه هبوطي في قطاع البناء الصيني والذي، إذا كانت شركة إيفرجراند تمثل مؤشرًا، يبدو ممكنًا إذا لم يكن محتملاً.

الجانب الآخر من نقاط الضعف لعملات السلع الأساسية، ولاسيما الدولار النيوزيلندي، هو إذا بدأت السوق في إعادة تقييم الدرجة المحتملة لتشديد السياسة النقدية خلال العام القادم. فبما أن لأن الدولار النيوزلندي يتسم بأعلى درجة من التشديد والتي تم تسعيرها بالفعل (يليه الدولار الكندي)، فإذا بدأ المستثمرون في الاعتقاد بأن البنوك المركزية من غير المرجح أن تقوم برفع سعر الفائدة بالقوة المتوقعة في الوقت الحالي، فمن المحتمل أن يتعرض الدولار النيوزيلندي لأكبر تعديل للتقديرات، ويليه الدولار الكندي. وسيؤثر ذلك سلبيًا أيضًا على العملات. الدولار الكندي: احترس من النفط

الدولار الكندي: احترس من النفط

صحيح أن الدولار الكندي يتم تصنيفه بأنه إحدى عملات السلع، ولكن مصيره مرتبط ارتباطًا وثيقًا بسلعة واحدة فقط وهي: النفط. يوجد ارتباط كبير جدًا بين زوج دولار أمريكي/دولار كندي ومؤشر أسعار الطاقة للبنك المركزي الكندي (الذي يتكون من أسعار الفحم والنفط والغاز الطبيعي). ويبدو أن صناعة النفط قد اتفقت على أنه من المحتمل أن ينخفض سعر النفط في العام المقبل لأن العرض يزيد بوتيرة أسرع من الطلب (انظر أدناه). فإذا حدث ذلك، أتوقع أن ينخفض الدولار الكندي بعض الشيء. كان الدولار الكندي الأفضل أداءً بين عملات السلع الأساسية الثلاثة خلال هذا العام، بل وكان بالفعل العملة الأفضل أداء بين جميع عملات مجموعة العشرة (بل وسجل ارتفاعًا طفيفًا مقابل الدولار الأمريكي). ولكن بافتراض ثبات النمو في الصين وانخفاض أسعار النفط، قد يكون الدولار الكندي هو صاحب الأداء الأسوأ على الإطلاق بين عملات السلع الأساسية الثلاثة.

ويبدو أن صناعة النفط قد اتفقت على أنه من المحتمل أن ينخفض سعر النفط في العام المقبل لأن العرض يزيد بوتيرة أسرع من الطلب (انظر أدناه). فإذا حدث ذلك، أتوقع أن ينخفض الدولار الكندي بعض الشيء. كان الدولار الكندي الأفضل أداءً بين عملات السلع الأساسية الثلاثة خلال هذا العام، بل وكان بالفعل العملة الأفضل أداء بين جميع عملات مجموعة العشرة (بل وسجل ارتفاعًا طفيفًا مقابل الدولار الأمريكي). ولكن بافتراض ثبات النمو في الصين وانخفاض أسعار النفط، قد يكون الدولار الكندي هو صاحب الأداء الأسوأ على الإطلاق بين عملات السلع الأساسية الثلاثة.

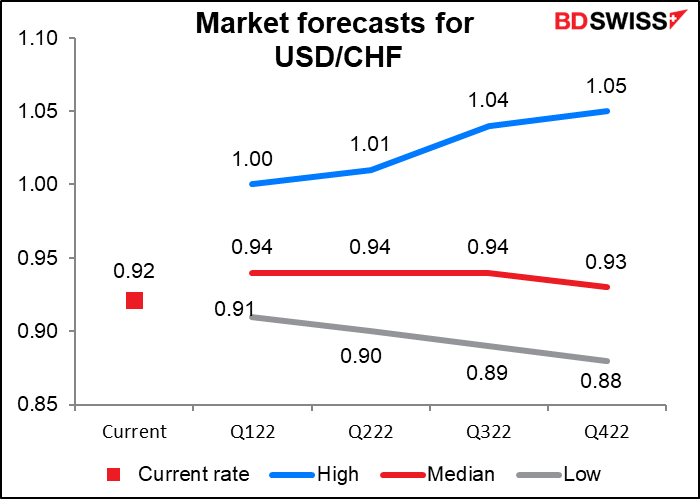

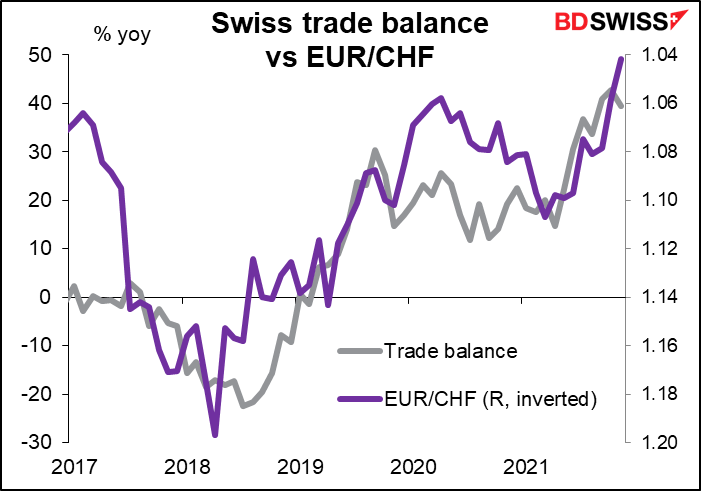

سويسرا: جزء من التحرر من الجائحة

هبط زوج يورو/فرنك سويسري إلى أدنى مستوياته منذ شهر يونيو 2015 بعد بضعة أشهر من قيام البنك المركزي السويسري بالتخلي عن سقف سعر الفرنك أمام اليورو (حدث ذلك في شهر يناير 2015). ماذا حدث لتعهد مجلس إدارة البنك المركزي السويسري الذي كرره مرارًا بأنه "يظل على أهبة الاستعداد للتدخل في سوق الصرف الأجنبي وفقًا لما تقتضيه الضرورة، من أجل مواجهة الضغط الصعودي على الفرنك السويسري"؟

هبط زوج يورو/فرنك سويسري إلى أدنى مستوياته منذ شهر يونيو 2015 بعد بضعة أشهر من قيام البنك المركزي السويسري بالتخلي عن سقف سعر الفرنك أمام اليورو (حدث ذلك في شهر يناير 2015). ماذا حدث لتعهد مجلس إدارة البنك المركزي السويسري الذي كرره مرارًا بأنه "يظل على أهبة الاستعداد للتدخل في سوق الصرف الأجنبي وفقًا لما تقتضيه الضرورة، من أجل مواجهة الضغط الصعودي على الفرنك السويسري"؟

مما لا شك فيه أن الفرنك السويسري لا يزال مقومًا بأعلى من قيمته – من حيث تعادل القوة الشرائية حيث إنه العملة التي تحتل المركز الأول عالميًا في قائمة العملات المقومة بأعلى من قيمتها الحقيقية، سواء بناء على حسابات منظمة التعاون الاقتصادي والتنمية أو بناء على مؤشر "بيج ماك" الأقل أهمية من الناحية العلمية والتابع لمجلة ذي إيكونيميست. بالاضافة لذلك، توجد بعض الشكوك حول مدى استعداد البنك المركزي السويسري للتدخل في سوق الفوركس. فكما يوضح الرسم البياني، كان تدخل البنك المركزي السويسري أقل بكثير هذا العام في كل مستوى من مستويات زوج يورو/فرنك سويسري مقارنة بالسنوات السابقة. وربما يكون البنك المركزي السويسري سعيدًا بعودة التضخم إلى مستوى 1.5% وبالتالي فإنه يرى أنه لا يوجد أي حاجة للتدخل بنفس القدر -- وإن كان البعض قد يقول إنه نظرًا لمستوى الأسعار المرتفع بشكل غير طبيعي في سويسرا فإن البلاد بحاجة إلى انكماش وليس إلى تضخم.

وربما يكون البنك المركزي السويسري سعيدًا بعودة التضخم إلى مستوى 1.5% وبالتالي فإنه يرى أنه لا يوجد أي حاجة للتدخل بنفس القدر -- وإن كان البعض قد يقول إنه نظرًا لمستوى الأسعار المرتفع بشكل غير طبيعي في سويسرا فإن البلاد بحاجة إلى انكماش وليس إلى تضخم.

ربما يعتقد البنك بأنه أمر لا مفر منه، نظرًا للطريقة التي تفوق بها الاقتصاد السويسري على اقتصاد منطقة اليورو منذ أن بدأت جائحة كورونا.

ربما يعتقد البنك بأنه أمر لا مفر منه، نظرًا للطريقة التي تفوق بها الاقتصاد السويسري على اقتصاد منطقة اليورو منذ أن بدأت جائحة كورونا.

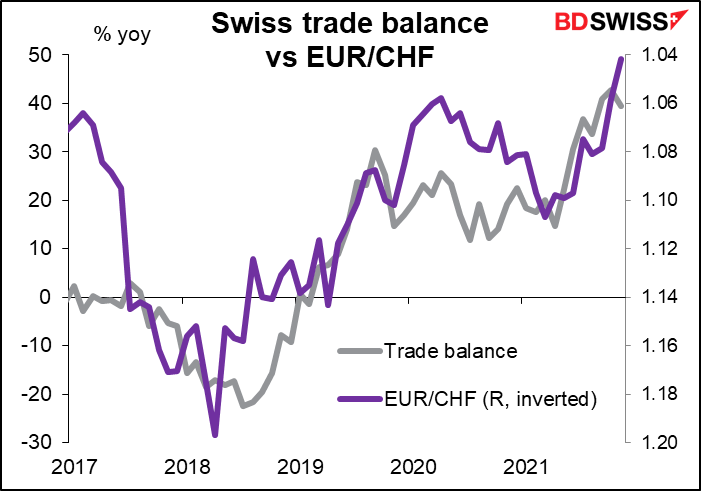

ومن بين الأسباب التي جعلت أداء الاقتصاد السويسري أفضل من أداء اقتصاد منطقة اليورو هو أن الصادرات السويسرية قد أثبتت صمودها وعدم تأثرها بشكل جيد، مما أدى إلى ارتفاع الفائض التجاري.

ومن بين الأسباب التي جعلت أداء الاقتصاد السويسري أفضل من أداء اقتصاد منطقة اليورو هو أن الصادرات السويسرية قد أثبتت صمودها وعدم تأثرها بشكل جيد، مما أدى إلى ارتفاع الفائض التجاري.

فزوج يورو/فرنك سويسري يسير بشكل كبير على خطى ميزان التجارة.

فزوج يورو/فرنك سويسري يسير بشكل كبير على خطى ميزان التجارة.

يذكر أن ميزة العائد للسندات المقومة بالفرنك السويسري مقابل السندات الألمانية (أو بشكل أكثر دقة عيب عائد السندات الألمانية بالنسبة للسندات المقومة بالفرنك السويسري، نظرًا لأن كلاهما سلبي) قد تقلصت إلى حد كبير هذا العام. وكان من المفترض أن يؤدي ذلك إلى التيسير على السويسريين فيما يتعلق بإعادة تدوير الفائض في ميزانهم التجاري من خلال الاستثمار في المحافظ.

يذكر أن ميزة العائد للسندات المقومة بالفرنك السويسري مقابل السندات الألمانية (أو بشكل أكثر دقة عيب عائد السندات الألمانية بالنسبة للسندات المقومة بالفرنك السويسري، نظرًا لأن كلاهما سلبي) قد تقلصت إلى حد كبير هذا العام. وكان من المفترض أن يؤدي ذلك إلى التيسير على السويسريين فيما يتعلق بإعادة تدوير الفائض في ميزانهم التجاري من خلال الاستثمار في المحافظ.

ولكن الاستثمار في المحافظ بالخارج لا يشكل سوى جزءًا صغيرًا من إعادة تدوير الفائض في الميزان التجاري السويسري. وعادة ما يكون الاستثمار المباشر أكبر، لكن السويسريين أوقفوا الاستثمار المباشر في الخارج بسبب ظروف الجائحة. وفي الوقت نفسه، امتنع البنك المركزي السويسري عن التدخل (مثلما ذكرنا فيما سبق).

ولكن الاستثمار في المحافظ بالخارج لا يشكل سوى جزءًا صغيرًا من إعادة تدوير الفائض في الميزان التجاري السويسري. وعادة ما يكون الاستثمار المباشر أكبر، لكن السويسريين أوقفوا الاستثمار المباشر في الخارج بسبب ظروف الجائحة. وفي الوقت نفسه، امتنع البنك المركزي السويسري عن التدخل (مثلما ذكرنا فيما سبق).

ماذا سيحدث؟ أوافق على توقعات السوق التي تشير إلى ارتفاع زوج يورو/فرنك سويسري (انخفاض الفرنك السويسري مقابل اليورو)، ويرجع ذلك في الغالب إلى أنني أعتقد أن الشركات السويسرية ستستأنف الاستثمار في الخارج. وبالإضافة إلى ذلك، فمع تطبيع أسعار الفائدة حول العالم، فإنني أتوقع أن تنتقل فئة "الاستثمارات الأخرى" – التي تشمل القروض -إلى التدفقات الرأسمالية الخارجية في ظل استخدام المستثمرين للفرنك السويسري بوصفه عملة تمويل (جنبًا إلى جنب مع الين الياباني). وعلى الرغم من أنه من المتوقع أن ترتفع أسعار الفائدة على الفرنك السويسري بشكل أسرع قليلاً من أسعار الفائدة على اليورو (وهو أمر لا أستطيع فهمه بسهولة، ولكن لا تهتم)، فنظرًا لأنها ستبدأ من مستوى 25 نقطة أساس أقل من سعر الفائدة على اليورو، فإن الفرنك السويسري يمكن أن ترتفع بشكل أسرع قليلاً وفي الوقت نفسه يظل سعر الفائدة عليه أقل من سعر الفائدة على اليورو. وذلك سيجعل الفرنك السويسري عملة تمويل جيدة.

ماذا سيحدث؟ أوافق على توقعات السوق التي تشير إلى ارتفاع زوج يورو/فرنك سويسري (انخفاض الفرنك السويسري مقابل اليورو)، ويرجع ذلك في الغالب إلى أنني أعتقد أن الشركات السويسرية ستستأنف الاستثمار في الخارج. وبالإضافة إلى ذلك، فمع تطبيع أسعار الفائدة حول العالم، فإنني أتوقع أن تنتقل فئة "الاستثمارات الأخرى" – التي تشمل القروض -إلى التدفقات الرأسمالية الخارجية في ظل استخدام المستثمرين للفرنك السويسري بوصفه عملة تمويل (جنبًا إلى جنب مع الين الياباني). وعلى الرغم من أنه من المتوقع أن ترتفع أسعار الفائدة على الفرنك السويسري بشكل أسرع قليلاً من أسعار الفائدة على اليورو (وهو أمر لا أستطيع فهمه بسهولة، ولكن لا تهتم)، فنظرًا لأنها ستبدأ من مستوى 25 نقطة أساس أقل من سعر الفائدة على اليورو، فإن الفرنك السويسري يمكن أن ترتفع بشكل أسرع قليلاً وفي الوقت نفسه يظل سعر الفائدة عليه أقل من سعر الفائدة على اليورو. وذلك سيجعل الفرنك السويسري عملة تمويل جيدة.

النفط: لعبة من شوطين

لماذا تفعل أوبك+ ذلك؟ تتوقع المجموعة – وبالمناسبة بموافقة الولايات المتحدة – أن سوق النفط من المحتمل أن تشهد زيادة في المعروض في العام المقبل وأن الأسعار ستنخفض. وفي يوم الخميس، حذر مجلس اللجنة الاقتصادية لمنظمة أوبك، وهو مجموعة من الخبراء الاقتصاديين الذين يقدمون المشورة إلى المنظمة، من أن الزيادة من مختلف مصادر الاحتياطي النفطي الاستراتيجي، والتي من المحتمل أن يبلغ مجموعها 66 مليون برميل، ستؤدي إلى نمو الفائض في أسواق النفط الخام العالمية 1.1 مليون برميل يوميًا إلى 2.3 مليون برميل يوميًا في شهر يناير وإلى 3.7 مليون برميل يوميًا في شهر فبراير. وهذا اختلاف في الدرجة، وليس الاتجاه، عن التوقعات المذكورة في توقعات الطاقة على المدى القصير التي أصدرتها إدارة معلومات الطاقة الأمريكية يوم 7 ديسمبر والتي تنبأت بأن "النمو في إنتاج أوبك+ والنفط الصخري الأمريكي ومن خارج بلدان منظمة أوبك" سيتفوق على النمو المتباطئ في الاستهلاك العالمي للنفط، ولاسيما في ضوء المخاوف المتجددة بشأن متحورات فيروس كوفيد-19." ونتيجة لذلك، تتوقع الولايات المتحدة أن يصل متوسط سعر خام برنت إلى 71 دولار للبرميل في شهر ديسمبر وإلى 73 دولار للبرميل في الربع الأول من عام 2022. وبالنسبة إلى عام 2022، فإنها تتوقع أن يبلغ متوسط سعر خام برنت 70 دولار للبرميل.

لكن بينما نذهب إلى أبعد من ذلك، تصبح التوقعات ذات قدر أقل من الموثوقية. يصبح كل من العرض والطلب غير مؤكد ويتسمان بالغموض. الطلب لأننا لا نعرف كيف سيكون تأثير الفيروس. هل سيتلاشى الفيروس أم سيزداد سوءًا؟ إذا تلاشى التأثير ورفعت الدول قيودها، فمن المرجح عندئذ أن يعود الطلب إلى طبيعته (أو على).

بالنسبة إلى العرض، هناك العديد من الأشياء التي لا تزال مجهولة. فصحيح أنه من المفترض أن تزيد مجموعة أوبك+ إنتاجها بمقدار 400 ألف برميل يوميًا في كل شهر، ولكن ربما لا تتمكن المجموعة من تحقيق هذا الهدف لأن معظم أعضاء مجموعة أوبك+ يفرضون بالفعل قيودًا كبيرة على سعة الإنتاج وقد لا يتمكنون من زيادة إنتاجهم. فمن بين البلدان الأعضاء في منظمة أوبك، نجد أن المملكة العربية السعودية والإمارات العربية المتحدة وإيران هي فقط البلدان التي لديها قدرة فائضة كبيرة. وحتى تتمكن مجموعة أوبك+ ككل من الوصول إلى المستوى المستهدف لإنتاجها، ينبغي على المملكة العربية السعودية وروسيا تجاوز حصص الإنتاج الخاصة بكل منهما بشكل كبير وهو أمر قد لا يلقى ترحيبًا من الأعضاء الأخرين.

ثانيًا، هناك علامة استفهام كبيرة حول إنتاج إيران الذي يبلغ حاليًا 2.52 مليون برميل يوميًا أو 9٪ من إجمالي إنتاج منظمة أوبك. فإذا توصلت إدارة بايدن إلى اتفاق مع إيران – وهو أمر يبدو مستبعدًا على نحو متزايد – يمكن لإيران التمتع بالحرية لبيع المزيد من النفط. وتمتلك إيران القدرة على ضخ 1.3 مليون برميل يوميًا، وهو مقدار كبير يمكن أن يغير المعادلة تغييرًا كبيرًا. ولكن إذا لم يفعلوا ذلك – وهو ما يبدو على الأرجح ما سيحدث –، فمن المحتمل أن تتراجع قدرتهم على صيانة حقول النفط مما يؤدي إلى انخفاض الإنتاج. نفس الشيء بالنسبة لفنزويلا التي تخضع هي الأخرى أيضًا لحظر تجاري أمريكي.

ثانيًا، هناك علامة استفهام كبيرة حول إنتاج إيران الذي يبلغ حاليًا 2.52 مليون برميل يوميًا أو 9٪ من إجمالي إنتاج منظمة أوبك. فإذا توصلت إدارة بايدن إلى اتفاق مع إيران – وهو أمر يبدو مستبعدًا على نحو متزايد – يمكن لإيران التمتع بالحرية لبيع المزيد من النفط. وتمتلك إيران القدرة على ضخ 1.3 مليون برميل يوميًا، وهو مقدار كبير يمكن أن يغير المعادلة تغييرًا كبيرًا. ولكن إذا لم يفعلوا ذلك – وهو ما يبدو على الأرجح ما سيحدث –، فمن المحتمل أن تتراجع قدرتهم على صيانة حقول النفط مما يؤدي إلى انخفاض الإنتاج. نفس الشيء بالنسبة لفنزويلا التي تخضع هي الأخرى أيضًا لحظر تجاري أمريكي.

وأخيرًا، يوجد سؤال حول الإنتاج الأمريكي والذي لم يعد حتى الآن إلى مستويات ما قبل الجائحة. يمكن أن يؤدي ذلك أيضًا إلى تغيير صورة العرض/الطلب بمقدار مليون برميل يوميًا دون العامل المعقد الممثل في المفاوضات متعددة الجنسيات.

أعتقد أنه في النصف الثاني من العام، بعد عودة النشاط الاقتصادي إلى طبيعته (هذا بافتراض عودة النشاط الاقتصادي إلى طبيعته من الأساس!) يمكن أن ترتفع أسعار النفط بشكل أكبر.

أعتقد أنه في النصف الثاني من العام، بعد عودة النشاط الاقتصادي إلى طبيعته (هذا بافتراض عودة النشاط الاقتصادي إلى طبيعته من الأساس!) يمكن أن ترتفع أسعار النفط بشكل أكبر.

الحقيقة المحزنة هي أن أسعار النفط المرتفعة لا غنى عنها لتحقيق هدف آخر للرئيس بايدن وهو التحول إلى الطاقة المتجددة. فلا شيء يمكن أن يشجع الاستثمار في طواحين الهواء وألواح الطاقة الشمسية أكثر من وصول سعر برميل النفط إلى 100 دولار. ناهيك عن أن ارتفاع أسعار النفط سيكون ضروريًا لتعويض المخاطر المرتبطة بإجراء المزيد من عمليات الاستكشاف والتطوير لمشاريع النفط طويلة الأجل على خلفية الضغوط المتزايدة من حركة الممارسات البيئية والاجتماعية وحوكمة الشركات (ESG) من أجل التخلي عن الوقود الأحفوري. وبخلاف ذلك، يوجد خطر بحدوث ارتفاع كبير في الأسعار في وقت ما في العقود التي تسبق اكتمال الانتقال إلى الطاقة المتجددة. فكما يقولون في تجارة النفط "الأسعار المرتفعة تعالج الأسعار المرتفعة".

تذييل: ما مدى دقة توقعات السوق؟

في هذا المقال، استخدمنا توقعات السوق المستمدة من بلومبيرج "Bloomberg " بالنسبة للعملات الرئيسية. فما مدى دقة هذه التوقعات؟ من المستحيل معرفة إجابة هذا السؤال مسبقًا قبل الأوان. ومع ذلك، فما يمكننا القيام به هو مقارنة تحركات التوقعات مع تحركات توقعات العام السابق ونسأل أنفسنا السؤال التالي: هل هذه التوقعات منطقية ومقبولة؟

الحقيقة المحزنة هي أن أسعار النفط المرتفعة لا غنى عنها لتحقيق هدف آخر للرئيس بايدن وهو التحول إلى الطاقة المتجددة. فلا شيء يمكن أن يشجع الاستثمار في طواحين الهواء وألواح الطاقة الشمسية أكثر من وصول سعر برميل النفط إلى 100 دولار. ناهيك عن أن ارتفاع أسعار النفط سيكون ضروريًا لتعويض المخاطر المرتبطة بإجراء المزيد من عمليات الاستكشاف والتطوير لمشاريع النفط طويلة الأجل على خلفية الضغوط المتزايدة من حركة الممارسات البيئية والاجتماعية وحوكمة الشركات (ESG) من أجل التخلي عن الوقود الأحفوري. وبخلاف ذلك، يوجد خطر بحدوث ارتفاع كبير في الأسعار في وقت ما في العقود التي تسبق اكتمال الانتقال إلى الطاقة المتجددة. فكما يقولون في تجارة النفط "الأسعار المرتفعة تعالج الأسعار المرتفعة".

تذييل: ما مدى دقة توقعات السوق؟

في هذا المقال، استخدمنا توقعات السوق المستمدة من بلومبيرج "Bloomberg " بالنسبة للعملات الرئيسية. فما مدى دقة هذه التوقعات؟ من المستحيل معرفة إجابة هذا السؤال مسبقًا قبل الأوان. ومع ذلك، فما يمكننا القيام به هو مقارنة تحركات التوقعات مع تحركات توقعات العام السابق ونسأل أنفسنا السؤال التالي: هل هذه التوقعات منطقية ومقبولة؟

ما يمكن أن نراه هو ما يلي: بالنسبة إلى جميع العملات، باستثناء الدولار النيوزيلندي، كانت توقعات السوق تشير إلى حركة أقل من متوسط العام. وصحيح أن ذلك بالتأكيد ليس أمرًا مستحيلاً، ولكن هل هذا محتمل؟ في حقيقة الأمر، كانت تقلبات العملات تنخفض خلال السنوات العديدة الماضية. وارتفعت التقلبات مرة أخرى بسبب جائحة كورونا ولكنها انخفضت منذ ذلك الحين. ومن الممكن جدًا أن نشهد عامًا ذو تقلبات أقل من المتوسط. ولكن مرة أخرى نقول إننا في عام 2020 لم نتوقع أن نتعرض لجائحة عالمية، أليس هذا صحيحًا؟

وصحيح أن ذلك بالتأكيد ليس أمرًا مستحيلاً، ولكن هل هذا محتمل؟ في حقيقة الأمر، كانت تقلبات العملات تنخفض خلال السنوات العديدة الماضية. وارتفعت التقلبات مرة أخرى بسبب جائحة كورونا ولكنها انخفضت منذ ذلك الحين. ومن الممكن جدًا أن نشهد عامًا ذو تقلبات أقل من المتوسط. ولكن مرة أخرى نقول إننا في عام 2020 لم نتوقع أن نتعرض لجائحة عالمية، أليس هذا صحيحًا؟

يومًا ما قال الفيلسوف ومدرب البيسبول الأمريكي يوجي بيرا مقولته الشهيرة "إنه من الصعب وضع التنبؤات وخصوصًا حول المستقبل." وقد ظهر أمامنا مثال حي على ذلك في الآونة الأخيرة عندما أدى ظهور متحور جديد من فيروس كوفيد-19 إلى تدمير توقعات السوق ودفع الأسواق للهبوط في جميع أنحاء العالم. فكيف يمكن أن نضع توقعات للعام المقبل عندما تكون التوقعات بالنسبة للاقتصاد العالمي معتمدة على متحورات عشوائية لأحد الفيروسات؟ فوضع التوقعات أمر صعب في حد ذاته في الظروف الطبيعية.

ولكن مهما كان الأمر، فهناك وجهة ما يجب أن يضع المستثمرون أموالهم فيها. ومع مراعاة ذلك، أود أن أرسم توقعات العام المقبل مثلما أراها. وهي ليست توقعات واحدة بل اثنتان، توقعات تعتمد على أن متحور أوميكرون لن يكون خطيرًا ومؤثرًا بشكل كبير على الاقتصاد العالمي، وتوقعات أخرى تكون معتمدة على أن متحور أوميكرون -أو أي متحور آخر سيتم اكتشافه لاحقًا -سيتسبب في إلحاق الضرر بعالمنا مرة أخرى. ومما لا شك فيه أن هذا يخرق القاعدة الأساسية للتنبؤ سواء كان التنبؤ صحيحًا أو خاطئًا، وهي أن المرء يجب أن تكون له وجهة نظر واحدة وليس اثنتان. ولكن ليس لدي أي بديل آخر هذا العام.

الدولار الأمريكي عديم الاتجاه

من الأسباب التي تجعل من الصعب جدًا تحديد المسار الذي سيتجه إليه الدولار الأمريكي هو أن الاتجاه طويل الأجل من الصعب تمييزه. منذ أن بدأ تعويم أسعار الصرف، تحرك الدولار في اتجاهات طويلة الأجل امتدت على مدار عدة سنوات صحيح أنه كانت هناك فترات زمنية طويلة من التحرك في الاتجاه المعاكس (وهي المميزة باللون الأحمر في هذا الرسم البياني) ولكن كان هناك اتجاه طويل الأجل يمكن على الأقل تحديده فيما بعد. ومع ذلك، فالدولار الأمريكي الآن يتحرك منذ عدة سنوات في اتجاه جانبي. ومن غير الواضح ما إذا كانت العملة الأمريكية قد دخلت في اتجاه هبوطي جديد والذي يحتاج فقط إلى بعض الوقت حتى يترسخ أو ما إذا كان الدولار لا يزال مستمرًا في اتجاهه الصعودي الذي بدأ عام 2011. (يوضح الرسم البياني مؤشر الدولار الأمريكي الاسمي المرجح للتجارة مقابل عملات البلدان الأجنبية المتقدمة.)

ما الذي كنا نتطلع إليه قبل ظهور متحور أوميكرون

ما الذي كنا نتطلع إليه قبل ظهور متحور أوميكروندعونا أولاً نناقش التوقعات مثلما رأيتها منذ أسبوع أو أسبوعين، أي قبل اكتشاف متحور أوميكرون. بشكل إجمالي، فالبنك المركزي الأمريكي واللجنة الفيدرالية للسوق المفتوحة التابعة له والتي تحدد أسعار الفائدة يحظيان بأهمية بالغة. وكان البنك المركزي الأمريكي قد وعد "بالتقليص التدريجي" لحجم مشترياته من السندات الذي يبلغ 120 مليار دولار شهريًا، وبعد الانتهاء من التخلي عن برنامج شراء السندات يمكن أن يقوم البنك بالبدء في رفع أسعار الفائدة. وهكذا كانت الأسئلة التي تطرح نفسها هي متى سينتهي برنامج شراء السندات ومتى سيبدأ البنك المركزي الأمريكي بعد ذلك في رفع أسعار الفائدة. في بادئ الأمر، كان البنك المركزي الأمريكي يعتزم إنهاء برنامجه لشراء السندات في شهر يونيو 2022. وكان الجدال يدور حول ما إذا كان البنك سيقوم برفع سعر الفائدة -” بدء رفع سعر الفائدة" -على الفور بعد الانتهاء من برنامج شراء السندات أم سيتحلى البنك بالصبر وينتظر لفترة أطول حتى يتمكن من الوفاء بمهمته المتمثلة في الوصول إلى "الحد الأقصى للتوظيف"، والذي وضع له البنك تعريفًا فضفاضًا وهو التوظيف "على نطاق واسع وشامل".

وبدأت السوق تفترض أن البنك المركزي الأمريكي سيقوم برفع سعر الفائدة بمجرد قيامه بإنهاء برنامج شراء السندات في شهر يونيو. وفي حقيقة الأمر، بدأـ السوق تسعير احتمالية قيام البنك بتسريع التخلي التدريجي عن برنامجه لشراء السندات وإنهاء البرنامج في شهر مايو بدلاً من يونيو، مما يتيح حدوث "بدء رفع سعر الفائدة" في مايو وأن يعقبه رفع لسعر الفائدة مرة ثانية في شهر يونيو.

ومع ذلك فالتوقعات الآن تتسم بقدر أقل بكثير من الوضوح. فنحن لا نعرف على وجه اليقين كيف سيؤثر المتحور الجديد على الاقتصاد العالمي. فكما قال جيروم باول، رئيس البنك المركزي الأمريكي، في أحدث شهادة أدلى بها أمام الكونجرس:

"إن الارتفاع الأخير في حالات الإصابة بفيروس كوفيد-19 وظهور متحور أوميكرون يشكل تهديدًا سلبيًا على التوظيف والنشاط الاقتصادي ويزيد من الغموض الذي يكتنف التضخم. ويمكن أن يؤدي تفاقم المخاوف بشأن الفيروس إلى تقليل رغبة الناس في الذهاب إلى أماكن العمل، مما يؤدي إلى تباطؤ التقدم في سوق العمل وزيادة حدة الاضطرابات في سلاسل التوريد".

ومع ذلك فالتوقعات الآن تتسم بقدر أقل بكثير من الوضوح. فنحن لا نعرف على وجه اليقين كيف سيؤثر المتحور الجديد على الاقتصاد العالمي. فكما قال جيروم باول، رئيس البنك المركزي الأمريكي، في أحدث شهادة أدلى بها أمام الكونجرس:

"إن الارتفاع الأخير في حالات الإصابة بفيروس كوفيد-19 وظهور متحور أوميكرون يشكل تهديدًا سلبيًا على التوظيف والنشاط الاقتصادي ويزيد من الغموض الذي يكتنف التضخم. ويمكن أن يؤدي تفاقم المخاوف بشأن الفيروس إلى تقليل رغبة الناس في الذهاب إلى أماكن العمل، مما يؤدي إلى تباطؤ التقدم في سوق العمل وزيادة حدة الاضطرابات في سلاسل التوريد".تباطؤ النشاط الاقتصادي؟ ارتفاع التضخم؟ كيف ستتصرف البنوك المركزية؟

وضع توقعات للعام القادم في الوقت الحالي يذكرني بقصة الرجل الذي يقود سيارته وهو تائه في الريف. توقف هذا الرجل ليسأل أحد الفلاحين عن الطريق الصحيح الذي يجب عليه إتباعه للوصول إلى وجهته. رد عليه الفلاح قائلاً "حسنًا". واضاف "إذا كنت مكانك وأريد الوصول إلى هناك فيجب ألا أبدأ من هنا." ولكنني مثل سائق السيارة تمامًا لا أمتلك خيارًا آخر لأن هذه هي الطرق المحتملة أمامنا.

نقطة البداية: الاتفاق والاختلاف بين السياسات النقدية

عمليات تداول المناقلة أو التجارة المحمولة (Carry trades) والتي يقترض فيها المستثمر أموالاً بعملة ذات سعر فائدة منخفض ويستثمر في عملة ذات سعر فائدة أعلى، عادة ما تكون إحدى القوى الدافعة في سوق الفوركس. وفي أعقاب الأزمة المالية العالمية عام 2008، أصبحت عمليات تداول المناقلة أقل ربحًا وجاذبية للمستثمرين بعد أن قامت البنوك المركزية في جميع أنحاء العالم بخفض أسعار الفائدة معًا. وفي أعقاب جائحة كورونا وبعد أن أصبحت أسعار الفائدة قريبة من الصفر، اختفت إلى حد كبير عمليات تداول المناقلة بين عملات مجموعة العشرة.

وفي هذا العام، كان الأمر الأهم بالنسبة للأسواق هو محاولة تحديد وتيرة الاختلاف في السياسة النقدية بين البلدان المختلفة. فما هي السرعة التي ستبدأ بها البنوك المركزية في رفع أسعار الفائدة وإلى أي مدى ستصل أسعار الفائدة؟ فالاتفاق في السياسة النقدية قد تغير وتحرك في اتجاه معاكس، وشهدنا بداية الاختلاف في السياسة النقدية حيث كان من المتوقع أن يقوم عدد من البنوك المركزية برفع أسعار الفائدة بوتيرة مختلفة. وكان هذا الاختلاف سببًا لأكثر من نصف التغيير الذي شهدته أسعار العملات خلال هذا العام.

وفي هذا العام، كان الأمر الأهم بالنسبة للأسواق هو محاولة تحديد وتيرة الاختلاف في السياسة النقدية بين البلدان المختلفة. فما هي السرعة التي ستبدأ بها البنوك المركزية في رفع أسعار الفائدة وإلى أي مدى ستصل أسعار الفائدة؟ فالاتفاق في السياسة النقدية قد تغير وتحرك في اتجاه معاكس، وشهدنا بداية الاختلاف في السياسة النقدية حيث كان من المتوقع أن يقوم عدد من البنوك المركزية برفع أسعار الفائدة بوتيرة مختلفة. وكان هذا الاختلاف سببًا لأكثر من نصف التغيير الذي شهدته أسعار العملات خلال هذا العام. اتضح أن أوميكرون لطيف وغير خطير

اتضح أن أوميكرون لطيف وغير خطيرفي الحالة الطيبة، أي إذا اتضح أن متحور أوميكرون ليس أسوأ بكثير مما نعاني منه بالفعل، سأفترض أن العالم سيستمر إلى حد كبير في السير في الطريق الذي كان يعتزم السير فيه قبل ظهور هذه الموجة الأخيرة لمتحور أوميكرون، ولكن مع قدر أكبر من الحذر.

يبدو أن هذا الافتراض هو ما تفترضه الأسواق بالفعل الآن. فبعد اكتشاف الفيروس، تم التعديل بالخفض لتوقعات أسعار الفائدة في معظم البلدان (باستثناء اليابان التي لم يكن يتوقع أحد في الأساس أن تقوم برفع سعر الفائدة). ومع ذلك فإنها ما تزال إيجابية. يفترض الناس فحسب مجرد وتيرة تشديد نقدي أبطأ وأقل عمقًا مما كانوا يتوقعون من قبل، ولكن دون انحراف تام عن المسار.

يبدو أن هذا الافتراض هو ما تفترضه الأسواق بالفعل الآن. فبعد اكتشاف الفيروس، تم التعديل بالخفض لتوقعات أسعار الفائدة في معظم البلدان (باستثناء اليابان التي لم يكن يتوقع أحد في الأساس أن تقوم برفع سعر الفائدة). ومع ذلك فإنها ما تزال إيجابية. يفترض الناس فحسب مجرد وتيرة تشديد نقدي أبطأ وأقل عمقًا مما كانوا يتوقعون من قبل، ولكن دون انحراف تام عن المسار.وقد يكون ذلك صحيحًا، ولا يرجع ذلك فحسب إلى المخاوف المتعلقة بالجائحة وإنما أيضًا لأن التضخم قد لا يرتفع بالقدر المتوقع. فتوقعات التضخم قد بدأت في الانخفاض في الآونة الأخيرة في معظم البلدان (بريطانيا هي الاستثناء الرئيسي).

أنا أقف بشدة في المعسكر "المؤقت"، حتى إذا كان رئيس البنك المركزي الأمريكي جيروم باول قال مؤخرًا إن هذه الكلمة يجب أن يتم "الاستغناء عنها". فمعظم الزيادات الأخيرة في التضخم ترجع إلى تأثير الجائحة. صحيح أن الأمر قد يستغرق وقتًا أطول من المتوقع حتى يعود التضخم إلى مستوياته الطبيعية (ومن هنا جاءت فكرة الاستغناء عن وصف التضخم بكلمة "مؤقت")، ولكنني ما أزال أتوقع أن يتكيف الاقتصاد العالمي تدريجيًا مع "الحالة الطبيعية الجديدة" وأن ينخفض التضخم في العام القادم من تلقاء نفسه.

أنا أقف بشدة في المعسكر "المؤقت"، حتى إذا كان رئيس البنك المركزي الأمريكي جيروم باول قال مؤخرًا إن هذه الكلمة يجب أن يتم "الاستغناء عنها". فمعظم الزيادات الأخيرة في التضخم ترجع إلى تأثير الجائحة. صحيح أن الأمر قد يستغرق وقتًا أطول من المتوقع حتى يعود التضخم إلى مستوياته الطبيعية (ومن هنا جاءت فكرة الاستغناء عن وصف التضخم بكلمة "مؤقت")، ولكنني ما أزال أتوقع أن يتكيف الاقتصاد العالمي تدريجيًا مع "الحالة الطبيعية الجديدة" وأن ينخفض التضخم في العام القادم من تلقاء نفسه.

مثلما يفعل معظم المتنبئين. باستثناء عدد قليل من البلدان (أهمهم بريطانيا واليابان والصين)، فمن المتوقع أن يكون معدل التضخم في معظم البلدان في سنة 2022 أقل مما كان في عام 2021.

مثلما يفعل معظم المتنبئين. باستثناء عدد قليل من البلدان (أهمهم بريطانيا واليابان والصين)، فمن المتوقع أن يكون معدل التضخم في معظم البلدان في سنة 2022 أقل مما كان في عام 2021. نقطة البداية: البنك المركزي الأمريكي والدولار

نقطة البداية: البنك المركزي الأمريكي والدولارسنبدأ بالبنك المركزي الأمريكي، وذلك لسببين. أولاً، لأن الإجراءات التي يتخذها البنك تؤثر على الدولار والذي يمثل المقياس الذي تقاس عليه جميع العملات الأخرى. فالبنوك المركزية الأخرى ستتردد في رفع أسعار الفائدة بشكل يفوق بكثير البنك المركزي الأمريكي خشية ارتفاع قيمة عملاتها مما سيؤدي بالتالي إلى تضخيم الأوضاع النقدية التقييدية. ثانيًا، الدولار الأمريكي ليس فقط الشمس التي تدور حولها العملات الأخرى، وإنما أيضًا سوق سندات الخزانة الأمريكية تستخدم قوة جاذبيتها ضد جميع الأسواق الأخرى لأسعار الفائدة. فإذا ارتفعت عوائد السندات الأمريكية فإن عوائد السندات في البلدان الأخرى غالبًا ما ترتفع أيضًا، وإن كان ذلك يحدث بوتيرة مختلفة، وهذه الاختلافات هي التي تخلق الفرص للاستثمار في سوق الفوركس.

السؤال الذي يطرح نفسه هو، متى يمكن أن يشرع البنك المركزي الأمريكي في "بدء رفع سعر الفائدة"؟ في الشهادة التي أدلى بها رئيس البنك المركزي الأمريكي جيروم باول والتي أشرنا إليها في السطور السابقة، قال باول "ما تزال هناك مسافة يجب أن نقطعها حتى نصل إلى الحد الأقصى للتوظيف بالنسبة لكل من التوظيف ومشاركة قوة العمل، ونحن نتوقع استمرار التقدم." فصحيح أن معدل البطالة، الذي يسجل حاليًا 4.2%، قد عاد إلى المستوى الذي كان عليه منذ بضع سنوات، ولكن معدل المشاركة لا يزال أقل بكثير من المستوى الطبيعي.

ففي التقرير الربع سنوي الصادر عن اللجنة الفيدرالية للسوق المفتوحة والذي يحمل عنوان "ملخص التوقعات الاقتصادية"، قدر أعضاء اللجنة أن الوصول إلى "الحد الأقصى للتوظيف" سيكون عند معدل بطالة حوالي 4%، بينما تتراوح معظم التقديرات الأخرى بين 3.8% و 4.3%.

ففي التقرير الربع سنوي الصادر عن اللجنة الفيدرالية للسوق المفتوحة والذي يحمل عنوان "ملخص التوقعات الاقتصادية"، قدر أعضاء اللجنة أن الوصول إلى "الحد الأقصى للتوظيف" سيكون عند معدل بطالة حوالي 4%، بينما تتراوح معظم التقديرات الأخرى بين 3.8% و 4.3%. ويرى البعض أن البنك المركزي الأمريكي من المرجح أن يتحلى بالصبر ويؤخر رفع سعر الفائدة إلى حين تعود سوق العمل إلى الحالة التي كانت عليها قبل جائحة كورونا، أي معدل بطالة 3.5% ومعدل مشاركة 63.3. ومع ذلك، أعتقد أنهم من المرجح أن يقبلوا فكرة أن هيكل سوق العمل الأمريكية قد تغير وأنه من غير المحتمل العودة إلى تلك المستويات في أي وقت قريب، وخصوصًا معدل المشاركة بسبب حدوث تغيير جوهري في رغبة الناس في العمل. ونتيجة لذلك، أعتقد أنهم سيوافقون على الشروع في "بدء رفع سعر الفائدة" في ظل اقتراب معدل البطالة من المستوى الذي يرونه المستوى طويل الأجل.

ويرى البعض أن البنك المركزي الأمريكي من المرجح أن يتحلى بالصبر ويؤخر رفع سعر الفائدة إلى حين تعود سوق العمل إلى الحالة التي كانت عليها قبل جائحة كورونا، أي معدل بطالة 3.5% ومعدل مشاركة 63.3. ومع ذلك، أعتقد أنهم من المرجح أن يقبلوا فكرة أن هيكل سوق العمل الأمريكية قد تغير وأنه من غير المحتمل العودة إلى تلك المستويات في أي وقت قريب، وخصوصًا معدل المشاركة بسبب حدوث تغيير جوهري في رغبة الناس في العمل. ونتيجة لذلك، أعتقد أنهم سيوافقون على الشروع في "بدء رفع سعر الفائدة" في ظل اقتراب معدل البطالة من المستوى الذي يرونه المستوى طويل الأجل.وبالإضافة إلى ذلك، يمكنهم المجادلة مثلما فعلوا في الماضي بالقول إن التخلي عن السياسة النقدية التيسيرية يختلف عن تشديد السياسة النقدية. وقد ظل تقديرهم للمستوى المحايد طويل الأجل لسعر فائدة الأموال الفيدرالية ثابتًا في السنوات الثلاث الماضية عند مستوى 2.5%. وبموجب هذا التقدير، فرفع سعر الفائدة إلى 0.50% أو حتى 1% لن يكون تشديدًا للسياسة النقدية وإنما سيكون مجرد تقديم لسياسة ذات قدر أقل من التيسير النقدي. وباتباع هذا المقياس، سيكون من المنطقي جدًا البدء في رفع سعر الفائدة حتى قبل الوصول إلى "الحد الأقصى للتوظيف."

التوقعات بالنسبة للدولار: لعبة من شوطين

التوقعات بالنسبة للدولار: لعبة من شوطينبناء على ذلك، سأقسم السنة إلى نصفين أو شوطين للدولار. في الشوط الأول، أعتقد أن الدولار من المحتمل أن يحظى بالدعم من توقعات رفع سعر الفائدة في الولايات المتحدة. ولكن في الشوط الثاني، أعتقد أن السوق قد تصيبها خيبة الأمل بسبب الوتيرة البطيئة لرفع سعر الفائدة بشكل فعلي. وبالإضافة إلى ذلك، فبحلول ذلك الوقت أتوقع أن يهبط التضخم وأن تقل الحاجة الماسة لرفع سعر الفائدة.

فبعد أول رفع لسعر الفائدة سواء حدث ذلك في شهر مايو أو شهر يونيو، أتوقع رؤية تصريحات على غرار التصريح التالي الذي أعقب آخر رفع لسعر الفائدة في ديسمبر عام 2018: "...ستتحلى اللجنة بالصبر وهي تحدد ماهية التعديلات المستقبلية على النطاق المستهدف لسعر فائدة الأموال الفيدرالية الذي قد يكون مناسبًا لدعم هذه النتائج."

إذا نظرنا إلى آخر دورة من دورات رفع سعر الفائدة، والتي بدأت في شهر ديسمبر 2015، فمن الواضح أنها كانت أبطأ وأقل عمقًا بكثير من الدورات السابقة لرفع سعر الفائدة. ويتوافق ذلك مع الانخفاض التدريجي فيما يعتقد أعضاء اللجنة الفيدرالية للسوق المفتوحة أنه سعر الفائدة المحايد على الأموال الفيدرالية. وأعتقد أن الدورة القادمة لرفع سعر الفائدة من المحتمل أن تكون بطيئة وسطحية، إن لم يكن أكثر من ذلك. ومع ذلك، فسوق العقود الآجلة (الخط المنقط) تستبعد إجراء رفع أكثر سرعة لسعر الفائدة. أعتقد أنه بمجرد أن يبدأ البنك المركزي الأمريكي في رفع سعر الفائدة، فمن المحتمل أن نرى رد الفعل التقليدي "الشراء بناء على الإشاعات والبيع بناء على الحقائق" وقد يشهد الدولار ضعفًا في النصف الثاني من العام.

وهناك احتمال آخر وإن كان سيؤدي إلى نفس النتيجة، وهي ارتفاع حاد للدولار في النصف الأول من العام وربما انخفاض حاد بعد ذلك. أي أن البنك المركزي الأمريكي يمكن أن يقرر تشديد سياسته النقدية في وقت أقرب وأسرع من المتوقع. وقال جيروم باول في شهادته التي أدلى بها أمام الكونجرس إن "الاقتصاد قول للغاية والضغوط التضخمية مرتفعة. ولذلك فإنه من المناسب من وجهة نظري دراسة إنهاء الخفض التدريجي لمشتريات الأصول ... ربما قبل بضعة أشهر مما كان متوقعًا." ويمكن أن يعني ذلك أن الدولار من المحتمل أن يرتفع في النصف الأول من العام، وربما بأكثر مما أتوقع، ولكنه بعدئذ سيتراجع في النصف الثاني من العام لأن البنوك المركزية الأخرى ستقوم هي الأخرى برفع سعر الفائدة سائرة على خطى البنك المركزي الأمريكي.

وهناك احتمال آخر وإن كان سيؤدي إلى نفس النتيجة، وهي ارتفاع حاد للدولار في النصف الأول من العام وربما انخفاض حاد بعد ذلك. أي أن البنك المركزي الأمريكي يمكن أن يقرر تشديد سياسته النقدية في وقت أقرب وأسرع من المتوقع. وقال جيروم باول في شهادته التي أدلى بها أمام الكونجرس إن "الاقتصاد قول للغاية والضغوط التضخمية مرتفعة. ولذلك فإنه من المناسب من وجهة نظري دراسة إنهاء الخفض التدريجي لمشتريات الأصول ... ربما قبل بضعة أشهر مما كان متوقعًا." ويمكن أن يعني ذلك أن الدولار من المحتمل أن يرتفع في النصف الأول من العام، وربما بأكثر مما أتوقع، ولكنه بعدئذ سيتراجع في النصف الثاني من العام لأن البنوك المركزية الأخرى ستقوم هي الأخرى برفع سعر الفائدة سائرة على خطى البنك المركزي الأمريكي.وتوجد عوامل أخرى يمكن أن تؤدي بدورها إلى ضعف الدولار الأمريكي بحلول نهاية العام. ويأتي في مقدمة هذه العوامل العجز الآخذ في الاتساع في الحساب الجاري. أعتقد أن عجز الحساب الجاري يمكن أن يكون أوسع حتى مما تتوقعه السوق لأنه مع حل مشاكل الاختناقات في سلاسل التوريد فمن المرجح أن يعود المواطنون الأمريكيون لفعل أكثر شيء يجيدوه على الإطلاق وهو: الإنفاق، الإنفاق، الإنفاق. والكثير من السلع التي ينفقون عليها أموالهم هي سلع مستوردة من الخارج. ينبغي ملاحظة أن عجز الحساب الجاري قد وصل إلى نسبة 5.8٪ من الناتج المحلي الإجمالي خلال فترة الازدهار الاقتصادي عامي 2006/2007 قبل الانهيار الذي تعرض له بنك ليمان براذرز، وهو رقم يقترب من ضعف التقديرات المتوقعة للعام المقبل والتي تبلغ 3.3%.

وفي الوقت نفسه، فالتدفقات الرأسمالية التي ساعدت الولايات المتحدة على التمويل قد تتباطأ. حظي الدولار مؤخرًا بالدعم بسبب التدفقات الضخمة الواردة إلى أسواق المال الأمريكية، وخصوصًا في ظل أن سوق الأسهم الأمريكية قد تفوقت في أدائها على الأسواق الأخرى على الصعيد العالمي، ولكن في ظل التقييمات الأمريكية المرتفعة مقارنة بالدول الأخرى كما أن العديد من الشركات الرائدة في قطاع التكنولوجيا التي قادت الارتفاع أصبحت مهددة بسبب القواعد العالمية الجديدة بشأن ضرائب الشركات، يمكن أن تصبح السوق الأمريكية أقل جاذبية في العام المقبل.

وفي الوقت نفسه، فالتدفقات الرأسمالية التي ساعدت الولايات المتحدة على التمويل قد تتباطأ. حظي الدولار مؤخرًا بالدعم بسبب التدفقات الضخمة الواردة إلى أسواق المال الأمريكية، وخصوصًا في ظل أن سوق الأسهم الأمريكية قد تفوقت في أدائها على الأسواق الأخرى على الصعيد العالمي، ولكن في ظل التقييمات الأمريكية المرتفعة مقارنة بالدول الأخرى كما أن العديد من الشركات الرائدة في قطاع التكنولوجيا التي قادت الارتفاع أصبحت مهددة بسبب القواعد العالمية الجديدة بشأن ضرائب الشركات، يمكن أن تصبح السوق الأمريكية أقل جاذبية في العام المقبل.

يوجد أيضًا خطر بأن يضرب الفيروس الولايات المتحدة بشكل أقوى من الدول الأخرى. انظر أدناه لمعرفة المزيد من التفاصيل عن ذلك.

يوجد أيضًا خطر بأن يضرب الفيروس الولايات المتحدة بشكل أقوى من الدول الأخرى. انظر أدناه لمعرفة المزيد من التفاصيل عن ذلك.العملات الأخرى

دائمًا ما تكون الخطوة الأولى عند تقييم العملات هي تعادل القوة الشرائية. إلى أي مدى تكون العملات رخيصة أو غالية؟ لتقييم ذلك، نقارن سعر الصرف الحالي مع تقدير تعادل القوة الشرائية للعملات المختلفة الذي تضعه منظمة التعاون الاقتصادي والتنمية.

ستظهر مجموعة من النتائج. الفرنك السويسري (كما هو الحال دائمًا) مبالغ في تقييمه نسبيًا، ولكن مقدار المبالغة في قيمته أقل من المعتاد. فما يزال بمقدوره أن يرتفع. التقييم عادل لكل من الدولار الأسترالي والدولار النيوزيلندي والدولار الكندي وليس بعيدًا عن التقييم الطبيعي؛ يمكن أن تتحرك هذه العملات في أي من الاتجاهين صعودًا أو هبوطًا. الجنيه الإسترليني مقوم بأقل بكثير من سعره المعتاد، ولكن من المحتمل أن يكون هذا تغييرًا دائمًا بسبب انفصال بريطانيا عن الاتحاد الأوروبي؛ ويتماشى ذلك الآن إلى حد كبير مع التقليل من قيمة العملة الذي شهدته في المتوسط منذ التصويت على انفصال بريطانيا عن الاتحاد الأوروبي. الين الياباني يبدو رخيصًا، واليورو يبدو رخيصًا جدًا. فهو عند خط -20% الذي غالبًا ما أدى في الماضي إلى تخفيض في قيمة العملة على نحو كاف لتحسين الحساب التجاري وبالتالي دفع القيمة للارتفاع من جديد.

باختصار، فمن المحتمل أن التقييم لا يشكل عائقًا أمام الحركة في أي من الاتجاهين لمعظم العملات باستثناء اليورو. وربما يكون التحرك الهبوطي لليورو محدودًا من هنا.

دعونا نلقي نظرة على العملات واحدة تلو الأخرى. بالنسبة إلى كل عملة من العملات، سنبدأ بتوقعات السوق المستمدة من بلومبيرج، والتي تشمل تقديرات الارتفاع والانخفاض لكل زوج. يرجى الأخذ في الحسبان أن الارتفاع والانخفاض قد يعكس وجهة نظر متنبئ واحد فقط، بينما "المتوسط" يشير إلى توقعات معظم المتنبئين. ومع ذلك، فالطرفين النقيضين يعطيانك فكرة عن أين توجد المخاطر وما هي التحركات المحتملة.

دعونا نلقي نظرة على العملات واحدة تلو الأخرى. بالنسبة إلى كل عملة من العملات، سنبدأ بتوقعات السوق المستمدة من بلومبيرج، والتي تشمل تقديرات الارتفاع والانخفاض لكل زوج. يرجى الأخذ في الحسبان أن الارتفاع والانخفاض قد يعكس وجهة نظر متنبئ واحد فقط، بينما "المتوسط" يشير إلى توقعات معظم المتنبئين. ومع ذلك، فالطرفين النقيضين يعطيانك فكرة عن أين توجد المخاطر وما هي التحركات المحتملة.اليورو: لحاق بطيء بالبنك المركزي الأمريكي؟

على ما يبدو فإن السوق تفترض أن البنك المركزي الأوروبي يتجه نحو تشديد أسعار الفائدة، وتدفع هذه الافتراضات اليورو تدريجياً إلى الارتفاع.

على ما يبدو فإن السوق تفترض أن البنك المركزي الأوروبي يتجه نحو تشديد أسعار الفائدة، وتدفع هذه الافتراضات اليورو تدريجياً إلى الارتفاع.ومع ذلك، عندي الملاحظات التالية:

- 1) من غير المتوقع ارتفاع التضخم في الاتحاد الأوروبي بنفس مقدار ارتفاعه في الولايات المتحدة. في الحقيقة، لم يكن من المتوقع أن يبلغ التضخم في الاتحاد الأوروبي نفس مقدار الارتفاع الذي يبلغه في الولايات المتحدة منذ سنوات وحتى الآن. وبالإضافة إلى ذلك، لا تزال توقعات التضخم ضمن النطاق الذي يستهدفه البنك المركزي الأوروبي، بينما هي في الولايات المتحدة أعلى من النطاق الذي يستهدفه البنك المركزي الأمريكي.

2) اعتادت الولايات المتحدة على رفع سعر الفائدة قبل ما يفعل البنك المركزي الأوروبي. إذا قمنا بعقد مقارنة بين أخر دورة لتشديد السياسة النقدية في الولايات المتحدة وأوروبا، سنرى أن الولايات المتحدة تحركت بشكل أسرع بكثير. (سنتجاهل دورة التشديد قصيرة الأجل في أوروبا التي بدأت في شهر أبريل 2011 ولم تستمر سوى سبعة أشهر فقط قبل أن يدرك البنك المركزي الأوروبي أنها كانت خطأ فادحًا).