Panorama Semanal

Es la Semana Dorada en Japón, semana de trabajo en el resto de mundo

Oh, cuánto quisiera estar de vuelta en Japón ahora. La próxima semana es la Semana Dorada en Japón. Esto significa que hay tres días festivos consecutivos:

Esto significa que la mayoría de los japoneses simplemente se tomarán toda la semana libre, que es lo que pretende el gobierno japonés. Japón es el país con más días festivos (19) porque la cultura no permite que los trabajadores se tomen días libres y el gobierno los compensa. (Pregúntele a Glen Wood al respecto). Antiguamente, solo era festivo el día de Año Nuevo, un día al año.

Por desgracia, los demás seguiremos trabajando. Es una semana bastante intensa, con

Las reuniones de los bancos centrales serán sin duda el centro de atención. Esta semana pasada solo se reunió un banco central importante que sigo de cerca, el Banco de Japón. Son una excepción total, por lo que su decisión no es una guía de lo que podrían hacer otros bancos centrales. En contra de la tendencia de casi todo el mundo, decidieron redoblar su programa de «control de la curva de rendimiento» (YCC) para asegurarse de que los tipos de interés no suban.

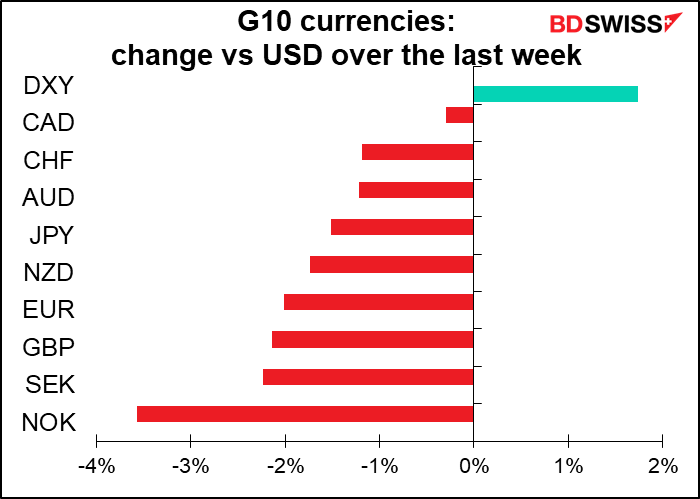

Por el contrario, todos los demás bancos centrales parecen canalizar a Sylvester Stone: Quiero llevarte más alto. La única pregunta es, como dijo Tosca, ¿cuánto más alto?

El Riksbank sueco, que no sigo de cerca, también se reunió la semana pasada. Se sumó al carro de las subidas de tipos a nivel mundial: elevó finalmente su tipo de interés de cero a 0,25 % y prometió otras dos o tres subidas este año.

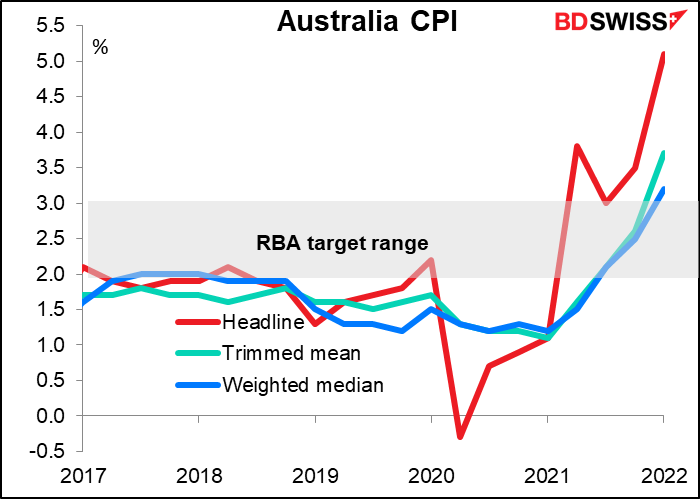

Para la próxima semana, la cuestión principal será si el RBA sigue al Riksbank y se une a la tendencia mundial de subidas o si se mantiene en su opinión de que la inflación de Australia no está «sosteniblemente» dentro de su rango objetivo del 2 % al 3 %.

Hasta ahora ha dicho que quiere ver «pruebas reales» de que la inflación está «sosteniblemente» dentro de su rango objetivo del 2 % al 3 % antes de subir. «En los próximos meses, el Consejo dispondrá de importantes datos adicionales tanto sobre la inflación como sobre la evolución de los costes laborales», dijo el mes pasado, al tiempo que señaló que tendrá «un conjunto actualizado de previsiones que se publicará en mayo». En circunstancias normales se podría deducir que esas previsiones actualizadas serían el detonante de una subida de tipos.

No creo que tengan que esperar a esas previsiones. Esta semana publicaron que en el primer trimestre la inflación aumentó de 3,5 % a 5,1 % interanual, por lo que está fuera del rango de todas las previsiones (del 4,0 % al 4,9 %, con una media del 4,6 %) y fue la más alta en 21 años (desde el segundo trimestre de 2001). La tasa de aumento intertrimestral (2,1 %) alcanzó su objetivo de aumento interanual. Y sus dos medidas básicas están ahora por encima de la zona objetivo.

A esto le siguió un aumento del índice de precios de producción (IPP) del 3,7 % interanual al 4,9 %, el más alto desde el cuarto trimestre de 2008, según se informó esta mañana.

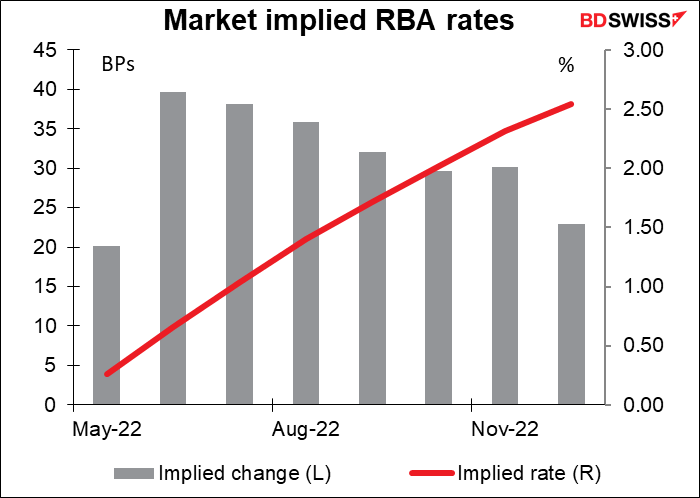

En consecuencia, el mercado piensa, y yo concuerdo, que subirán los tipos en 15 puntos básicos hasta el 0,25 %. La expectativa es entonces que, una vez que el RBA tenga sus nuevas previsiones en mayo, podría tener que empezar a «ponerse al día» y subir 50 puntos básicos cada vez.

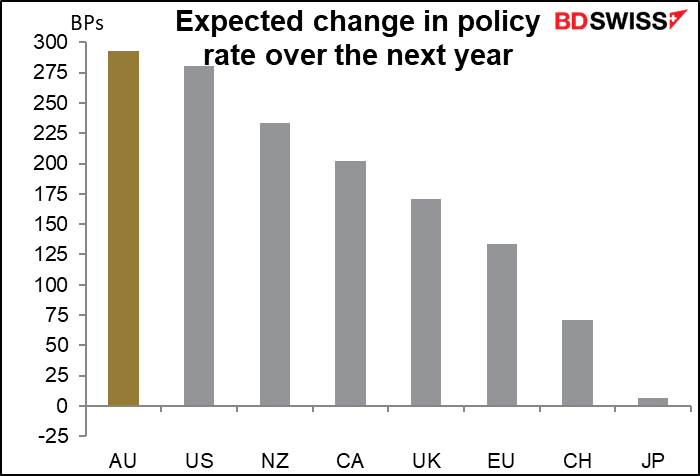

Para compensar su lento comienzo, se espera que el RBA endurezca su política en mayor medida que cualquiera de los principales bancos centrales durante el próximo año. Es una tarea difícil. ¿Confirmará el RBA estas expectativas? Eso es lo que tendrá que decidir la reunión del martes. Creo que habrá que esperar hasta mayo, cuando tengan las nuevas previsiones, para que cambien totalmente de opinión. Creo que el AUD podría tropezar tras la reunión de la próxima semana si el RBA no confirma las expectativas del mercado.

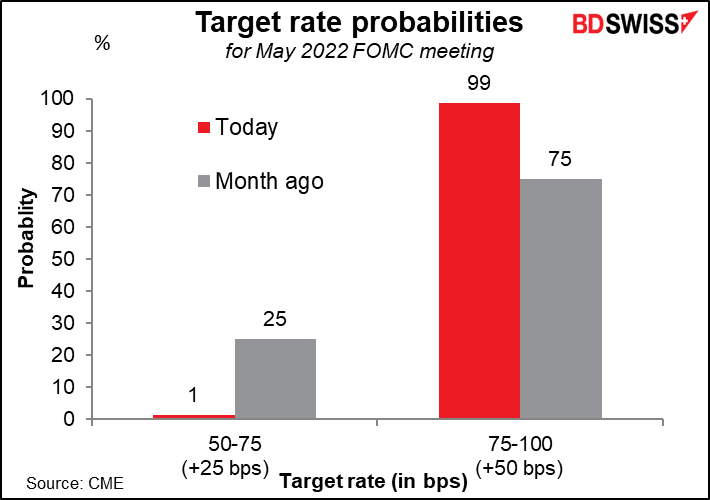

Por el contrario, en el caso de la Reserva Federal es prácticamente un hecho. La semana pasada (21 de abril) el presidente de la Reserva Federal, Powell, dijo que una subida de 50 puntos básicos estaba «sobre la mesa» para la reunión de mayo. Desde entonces, otros miembros del Comité han dado su apoyo. El mercado asume ahora que no solo está sobre la mesa, sino que está envuelto y listo para llevar.

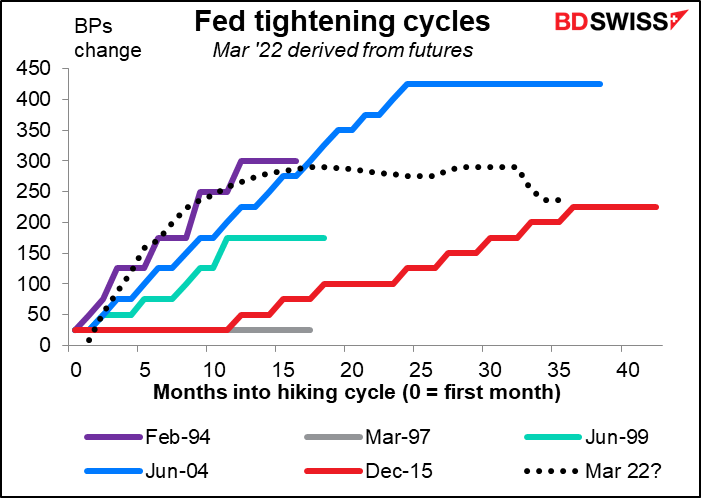

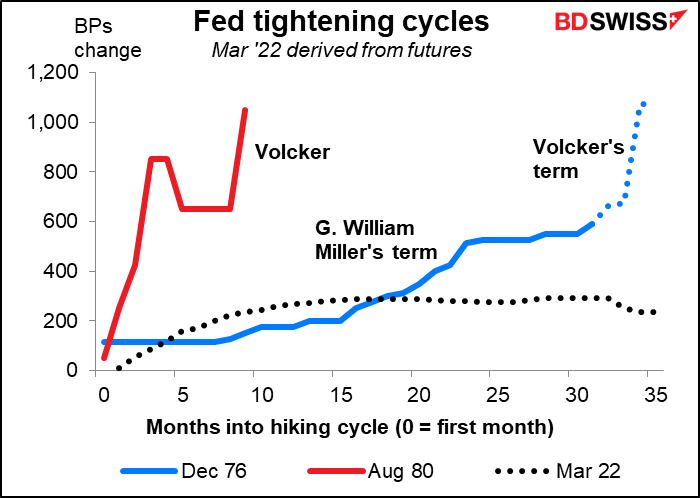

Powell también dijo que «es apropiado» en su opinión «moverse un poco más rápido» en los tipos de interés que durante el ciclo 2004-2006, cuando la Reserva Federal subió 25 puntos básicos en cada dos reuniones o incluso con menos frecuencia. El mercado ya lo está valorando: supone una subida de tipos tan rápida como la de 1994. ¿Convalidará la Reserva Federal esta previsión? Eso espero, tanto como puedan. Han dicho que cada reunión será «en vivo», es decir, que decidirán qué hacer en cada reunión en lugar de seguir un curso preestablecido. Por lo tanto, no pueden comprometerse de antemano a endurecer a un ritmo específico. Pero es posible que dejen claro que consideran que los tipos tienen que moverse «rápidamente», como dijo el presidente Powell, hasta llegar a un nivel neutral (estimado en el 2,4 %) y quizás más alto para contener la inflación. Eso validaría el precio del mercado.

Por supuesto, con todas las referencias recientes a Paul Volcker (presidente de la Reserva Federal entre agosto de 1979 y agosto de 1987), a algunos les preocupa que se vean obligados a seguir el ciclo de endurecimiento de diciembre de 1976 a marzo de 1980 o, Dios no lo quiera, el de agosto de 1980 a mayo de 1981, en el que los tipos de interés pasaron de un nivel ya elevado del 9,5 % a un récord del 20 % en solo 10 meses. Eso sería… creo que «desastroso» es una palabra demasiado suave. Un «cataclismo» sería más apropiado.

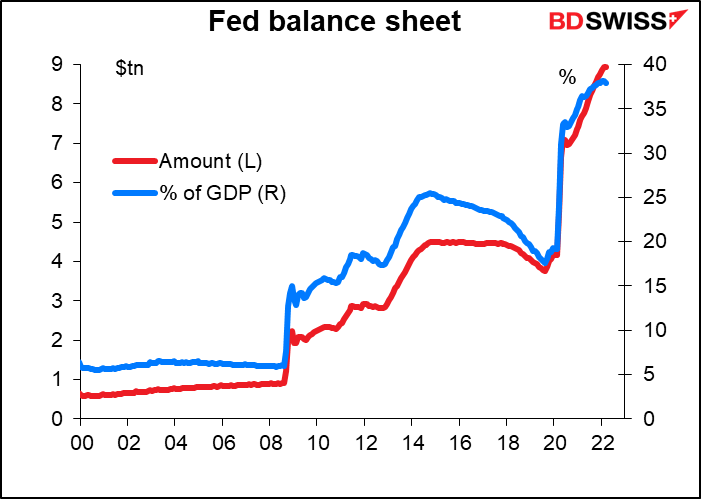

El otro foco de atención de la reunión será cuándo comenzarán su «endurecimiento cuantitativo» (QT) o la reducción de su abultado balance para permitir que los bonos que poseen venzan sin ser refinanciados. En su última reunión, en marzo, el Comité dijo que, aunque no se había tomado ninguna decisión, la Reserva Federal estaba «bien situada para iniciar el proceso de reducción del tamaño del balance tan pronto como después de la conclusión de su próxima reunión en mayo». Dado el nuevo aumento de la inflación desde entonces, podemos esperar que anuncien el inicio de la QT y más detalles sobre el ritmo.

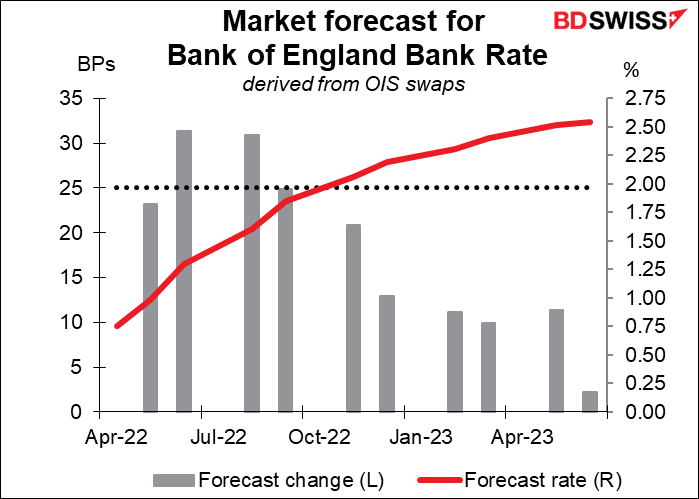

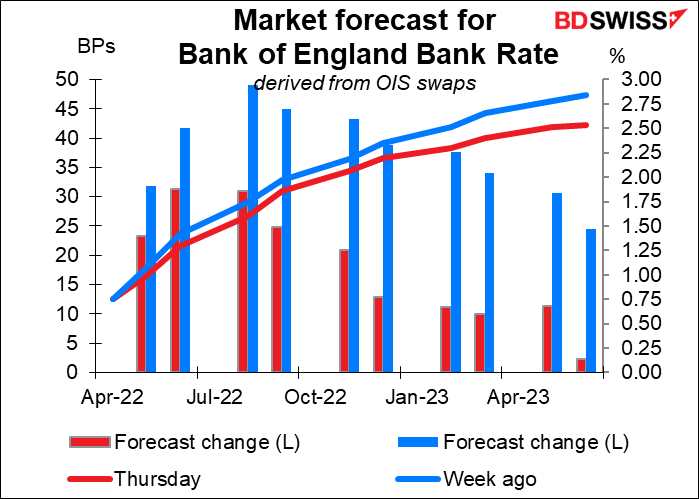

Luego tenemos al Banco de Inglaterra. El mercado prevé una subida de 25 puntos básicos en esta reunión y la posibilidad, aunque no la probabilidad, de una subida de 50 puntos básicos en las próximas reuniones de junio y agosto.

En la última semana se ha producido una importante rebaja de las expectativas de tipos. El mercado había estado valorando varias subidas de 50 puntos básicos, pero ya no. En general, se han descontado casi 50 puntos básicos de ajuste durante el próximo año. Las expectativas de los tipos alcanzaron su punto máximo el día 21, pero luego comenzaron a descender tras las decepcionantes cifras de ventas minoristas de marzo publicadas el 22, que mostraron un descenso del 1,4 % mensual.

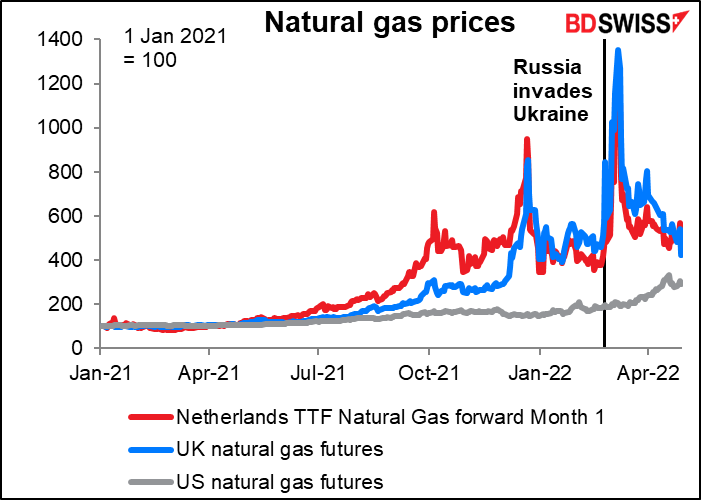

El gobernador del Banco de Inglaterra, Bailey, subrayó la semana pasada que la situación de Gran Bretaña se asemeja más a la de Europa que a la de Estados Unidos, ya que este país depende mucho más del gas natural para generar electricidad. Los precios del gas natural se han disparado tanto en el Reino Unido como en el continente, aunque han bajado sustancialmente desde su máximo.

En su intervención en Washington el día en que las expectativas de tipos alcanzaron su punto máximo, Bailey dijo que el Banco está «caminando por una línea muy estrecha». Tienen que subir los tipos para hacer frente a la inflación, pero eso provocará, por supuesto, un aumento de los costes para los hogares que tienen hipotecas a tipo variable(que se calcula que son una cuarta parte de todos los propietarios de viviendas). Además, con las subidas de impuestos, los aumentos de los precios de la energía y una inflación que supera los aumentos salariales, se prevé que los hogares experimenten la mayor caída del nivel de vida desde que se iniciaron los registros en 1956. Por ello, el Banco teme que una presión excesiva contra la inflación pueda provocar una recesión.

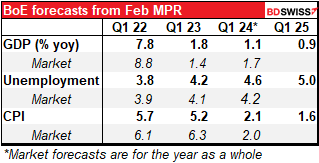

La reunión también traerá una nueva revisión de la política monetaria con una actualización de las previsiones del Banco. Si observamos cómo se comparan las previsiones del Banco con las del mercado, es posible que el Banco tenga que rebajar un poco sus perspectivas de crecimiento para el próximo año, al tiempo que aumenta su estimación de la inflación. Incluso podrían pronosticar una recesión en algún momento. Eso estrecharía la ya de por sí angosta línea por la que camina el Banco.

La última vez, hubo 8 votos a favor para una subida de 25 puntos básicos, solo un miembro prefería mantener los tipos sin cambios. Dado el aumento de la inflación desde entonces (cuando se realizó la reunión en marzo, el IPC era del 5,5 % interanual, ahora es del 7,0 % interanual) no espero que se vote para mantener los tipos sin cambios. Sin embargo, espero que el Banco haga hincapié en los riesgos para el crecimiento. En la actualidad, la orientación futura del Comité de Política Monetaria es la siguiente: «El Comité considera que es probable que sea apropiado un nuevo endurecimiento modesto de la política monetaria en los próximos meses, pero existen riesgos a ambos lados de esta opinión, dependiendo de la evolución de las perspectivas a medio plazo». Vigile lo que dicen sobre los riesgos, eso será la clave, creo.

Sin embargo, si Jon Cunliffe vuelve a votar por que no se hagan cambios, y en particular si alguno de sus colegas lo acompaña, entonces esperaría que los inversores revisen a la baja sus previsiones de tipos todavía más y un mayor debilitamiento de la libra.

Por otro lado, si hay un grupo que vuelve a agitar las subidas de 50 puntos básicos, como ocurrió en febrero, los inversores pensarán que han subestimado la determinación del Banco. Las expectativas de los tipos de interés se dispararían y la libra probablemente se fortalecería. Sin embargo, creo que esto es muy poco probable. Catherine Mann, una de las que pretendía una subida de 50 puntos básicos en febrero, se pronunció y explicó por qué no votó a favor de una subida de 50 puntos básicos en marzo. Explicó que gran parte se reduce al poder adquisitivo de los hogares, que como hemos visto en los datos salariales y de las ventas minoristas, se está deteriorando y es probable que se deteriore aún más. Por lo tanto, veo que el Banco está adoptando un enfoque de endurecimiento más amplio que el que querían los miembros en febrero.

Elecciones locales en el Reino Unido

Unos 200 gobiernos locales de toda Gran Bretaña celebran este jueves elecciones para unos 7000 escaños. Todos los escaños de Escocia, Gales y Londres están en juego y hay elecciones en gran parte del resto de Inglaterra. Las elecciones serán una prueba para el primer ministro (PM) del Reino Unido, Boris Johnson, que recientemente se convirtió en el primer PM en ser multado por infringir la ley durante su mandato. Si los votantes descargan su ira contra él y votan por un partido de la oposición, podrían complicarle la vida. Unos malos resultados en las elecciones locales pueden presagiar la destitución de un primer ministro impopular. La predecesora del PM Johnson, Theresa May, perdió unos 1330 escaños en mayo de 2019 y un mes después anunció que dimitiría. Los últimos sondeos muestran que el partido Laborista lleva una ligera ventaja.

Dudo que el PM Johnson renuncie más de lo que lo hizo Trump tras ser impugnado. No parece el tipo de persona que se avergüenza de su propio comportamiento, y dudo que los demás diputados del partido Conservador quieran pasar por todo eso ahora mismo. No hay ningún candidato obvio dentro del partido, por lo que no mejoraría necesariamente sus posibilidades.

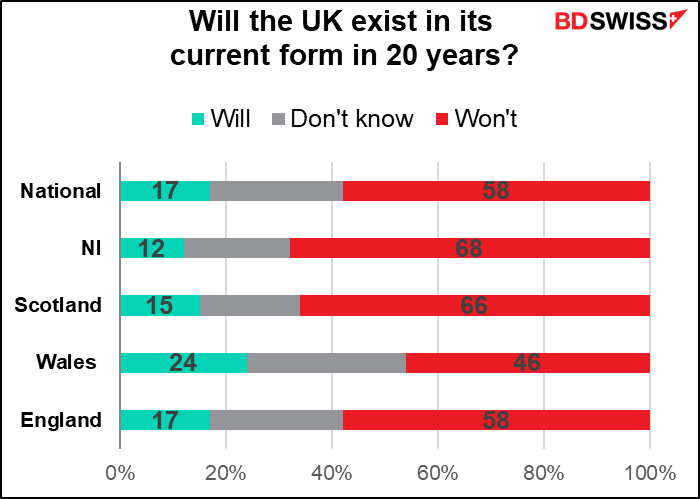

La parte más importante de las elecciones, en mi opinión, será el voto por la asamblea descentralizada de Irlanda del Norte. Aunque el movimiento independentista escocés ha acaparado la mayor parte de la atención, me parece que es más probable que Irlanda del Norte se separe primero del Reino Unido, y no Escocia. Una encuesta realizada el año pasado mostraba que el 68 % de los habitantes de Irlanda del Norte no creía que el Reino Unido se mantendría igual dentro de 20 años, porcentaje ligeramente superior al 66 % de Escocia.

El partido Sinn Féin, que busca la unificación de Irlanda del Norte con la República de Irlanda, prevé sustituir al Partido Unionista Democrático (DUP ) como partido mayoritario en la Asamblea y reclamar el cargo de primer ministro. El DUP, como su nombre indica, está comprometido con la permanencia en el Reino Unido, mientras que el Sinn Féin, que también actúa en la República, lleva mucho tiempo comprometido con la unificación con el sur. (El partido estuvo históricamente asociado al Ejército Republicano Irlandés Provisional, o IRA). El Sinn Féin ha tratado de evitar esta cuestión divisoria en estas elecciones y se ha presentado con una plataforma más cotidiana de servicios sanitarios, educación y lucha contra la crisis del coste de la vida. No obstante, una victoria del partido podría elevar un poco la cuestión de la disolución del Reino Unido, sobre todo a medida que aumentan las tensiones entre el Reino Unido y la UE sobre la provincia. (Hay que tener en cuenta que el Sinn Féin nunca ha ganado el cargo de primer ministro(taoiseach) en la República).

En definitiva, las elecciones del jueves suponen una oportunidad para que la libra esterlina caiga aún más.

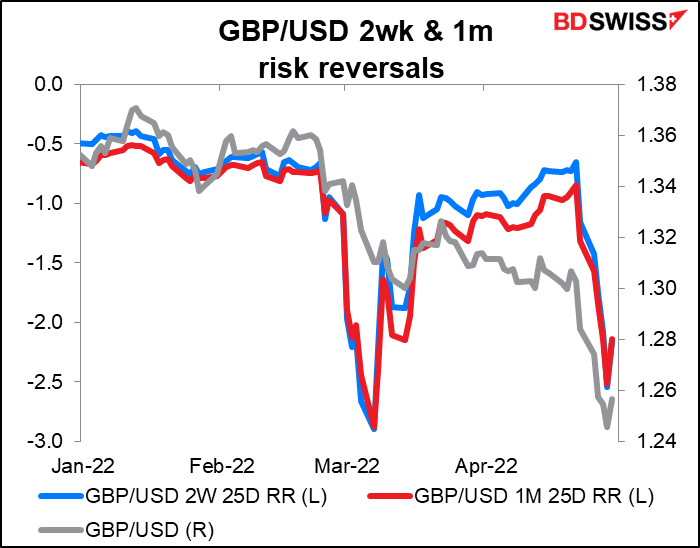

Las elecciones no parecen haber afectado a la libra esterlina hasta ahora. El riesgo de reversión (RR) a un mes no cayó un mes antes de las elecciones, ni el RR a dos semanas cayó hace dos semanas. Más bien parece que se mueven juntos en línea con el mercado al contado.

Indicadores: NFP

Si eso fuera todo lo que hay en el programa, sería suficiente. Pero no lo es.

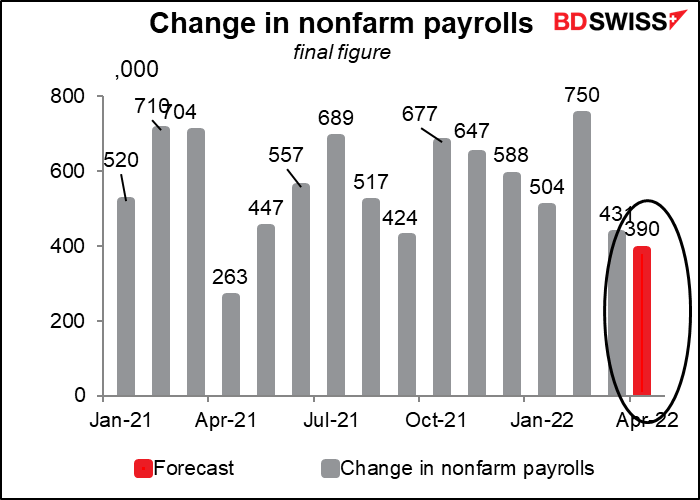

El viernes se publican las nóminas no agrícolas de Estados Unidos. El mercado espera un nuevo y saludable aumento de 390, lo que supondría un ligero descenso con respecto al mes anterior, pero todavía sustancial.

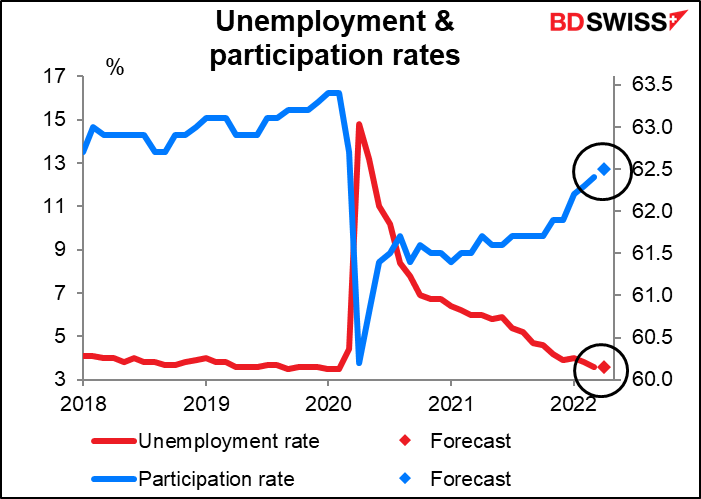

Se espera que la tasa de desempleo se mantenga en el 3,6 % del mes anterior, apenas un poco por encima del mínimo de 50 años del 3,5 % alcanzado antes de la pandemia, mientras que se espera que la tasa de participación suba un tic. Esto solo confirmará la afirmación del presidente de la Reserva Federal, Powell, de que el mercado de trabajo es «extremadamente ajustado, históricamente» y «volátilmente caliente», lo que significa que pueden subir los tipos sin temor a que el desempleo se dispare al 10,8 %, como ocurrió bajo Volcker.

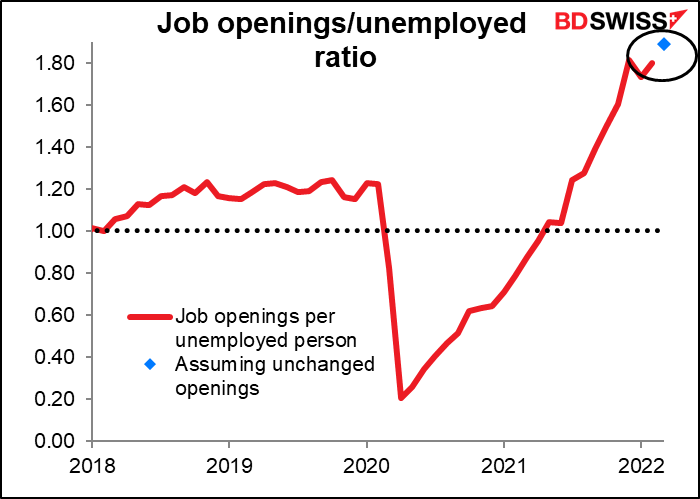

Esta opinión puede verse reforzada por la Encuesta de vacantes y rotación laboral (JOLTS) del martes. Todavía no hay previsiones sobre la cifra, pero si resulta sin cambios, significaría un récord de 1,89 puestos de trabajo por cada desempleado, frente a los 1,80 del mes pasado.

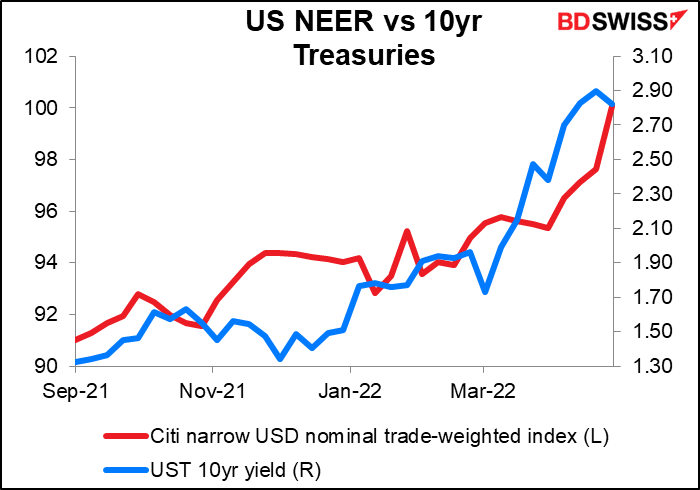

Volviendo a Sly Stone, esta evidencia de un mercado laboral «extremadamente ajustado, históricamente» gritaría «más alto» en el mercado de tipos. A su vez, es probable que el dólar baile al ritmo de la música y siga los tipos al alza.

Otros indicadores: IPC de Tokio

El JPY ha pasado por un mal momento últimamente. El jueves, el USD/JPY superó los 130 por primera vez en casi 20 años, gracias al Banco de Japón y a su política de «control de la curva de rendimiento» (YCC), que mantiene el rendimiento de los bonos del Estado japonés a 10 años limitado al 0,25 %, mientras que los rendimientos se disparan en otros lugares.

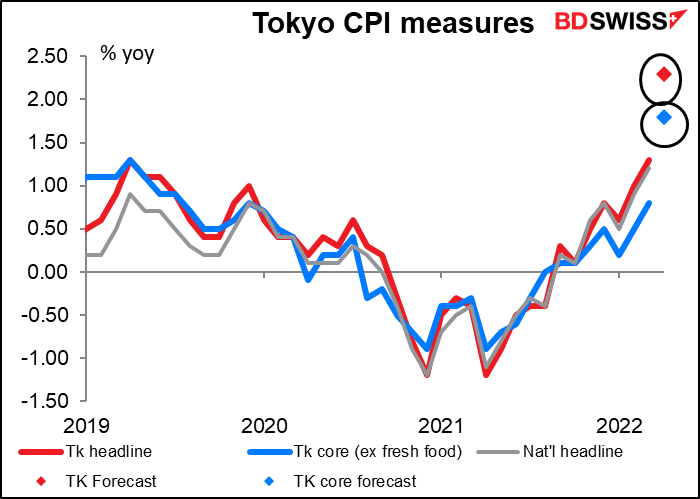

El índice de precios al consumidor (IPC) de Tokio del viernes podría suscitar algunas dudas sobre la política del Banco de Japón. Con los recortes de las tarifas de telefonía móvil de abril de 2021 fuera del cálculo, se prevé que el IPC general alcance un sorprendente (para Japón) 2,3 % interanual, y que el subyacente al estilo japonés (excluyendo los alimentos frescos) suba al 1,8 % interanual.

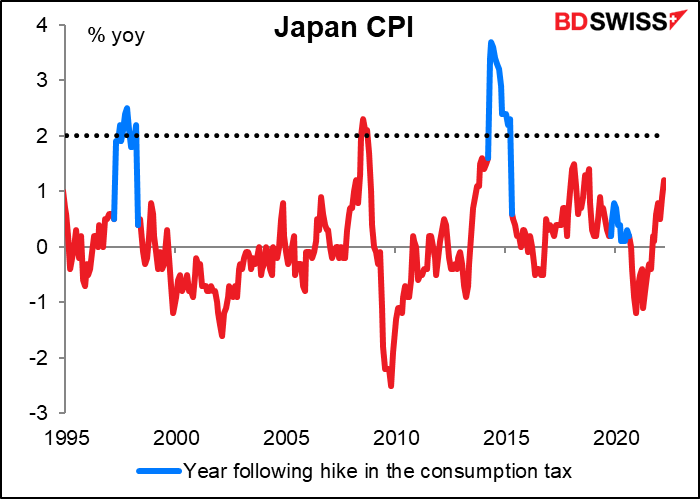

No es habitual que el IPC japonés alcance el objetivo del 2 %. Salvo justo antes de la crisis financiera mundial, cuando la economía mundial iba viento en popa, las únicas veces que ha sucedido desde 1995 es en los años siguientes a una subida del impuesto sobre el consumo, que naturalmente provocaría un aumento de los precios al consumidor.

No es habitual que el IPC japonés alcance el objetivo del 2 %. Salvo justo antes de la crisis financiera mundial, cuando la economía mundial iba viento en popa, las únicas veces que ha sucedido desde 1995 es en los años siguientes a una subida del impuesto sobre el consumo, que naturalmente provocaría un aumento de los precios al consumidor.

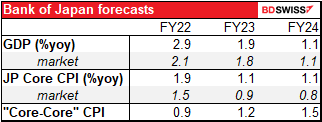

Desgraciadamente, esta evolución se ha presagiado, y desestimado, en la nueva edición de esta semana del informe trimestral sobre las perspectivas de la actividad económica y los precios. Decía:

Es probable que la tasa de variación interanual del índice de precios al consumidor (IPC, todos los artículos menos los alimentos frescos) aumente temporalmente hasta situarse en torno al 2 % (debido al impacto de una importante subida de los precios de la energía) en el ejercicio 2022, cuando se disipen los efectos de una reducción de las tarifas de telefonía móvil. Sin embargo, a partir de entonces, se espera que la tasa de aumento se desacelere porque es probable que la contribución positiva del aumento de los precios de la energía al IPC disminuya.

Se espera que la tasa de inflación «subyacente-subyacente», que excluye la energía y los alimentos frescos, «aumente moderadamente en territorio positivo». Así que lo mejor que pueden esperar es que se detenga la deflación.

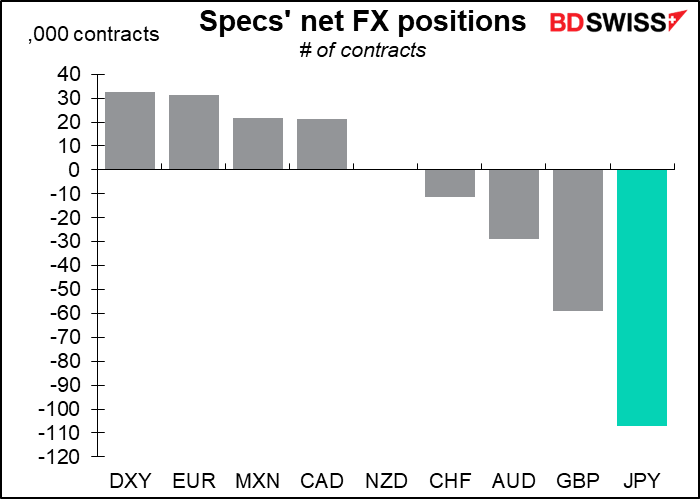

Los especuladores podrían recortar sus posiciones cortas con esta noticia, pero no creo que el Banco de Japón cambie su postura, y sin eso es probable que el yen siga bajando.

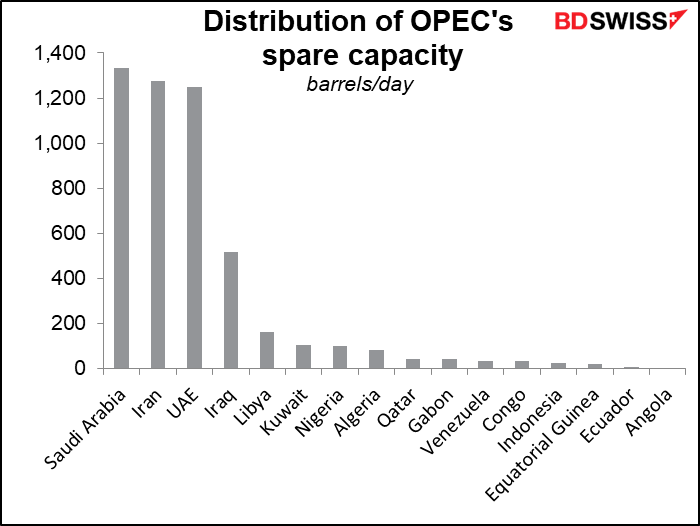

En cuanto a la OPEP+, creo que el mercado espera que el grupo mantenga su plan actual y acuerde otro aumento de 432 000 barriles diarios (b/d) en la producción de petróleo. El hecho es que la mayoría de los miembros tienen dificultades para cumplir sus cuotas tal y como están. Las normas de la OPEP+ prohíben a los miembros con exceso de capacidad compensar a los miembros que no pueden cumplir sus cuotas asignadas. No tendría sentido que el grupo en su conjunto votara para permitir que Arabia Saudí, los EAU e Irak bombeen más petróleo y así deprimir el precio para el resto. (Irán también tiene una importante capacidad sobrante, pero no puede vender el petróleo debido a las sanciones). No creo que una decisión en este sentido tenga mucho impacto en los precios porque probablemente ya está bien descontado.