Panorama Semanal

¿Hasta qué punto y qué tan rápido?

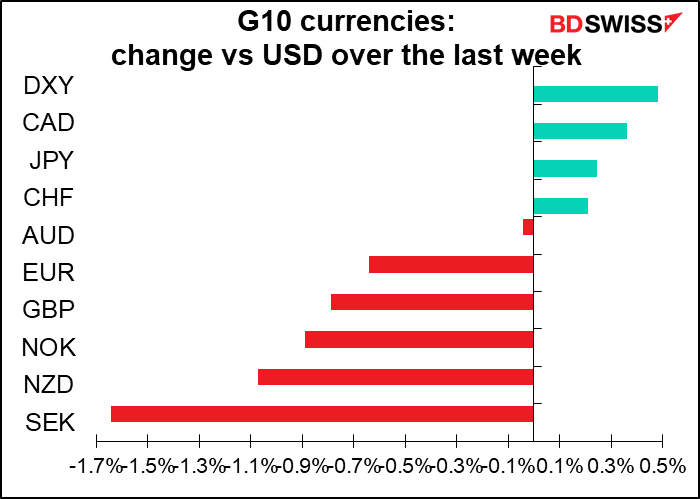

Los inversores por fin empiezan a darse cuenta de que, tras años de tipos de interés cero, flexibilización cuantitativa y convergencia de la política monetaria, ha llegado el momento de volver a la normalidad. La próxima semana hay dos reuniones de los bancos centrales y tres más la siguiente. La pregunta que se hará el mercado es hasta qué punto y con qué rapidez es probable que suban los tipos.

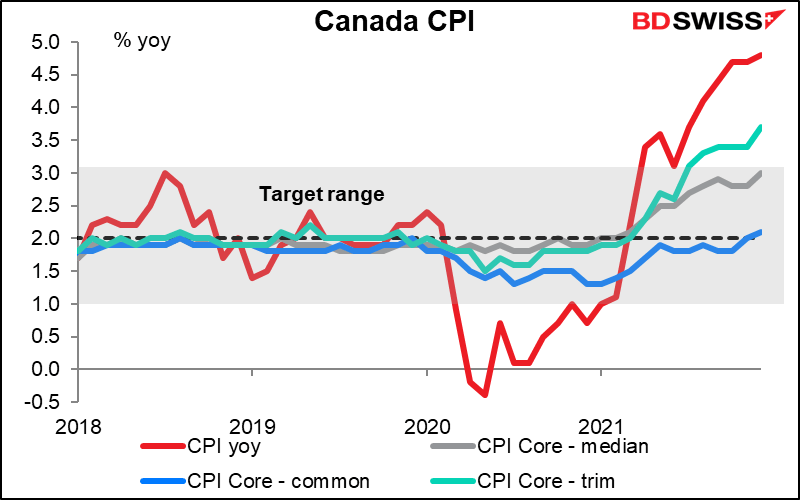

En la última semana hubo varias lecturas de inflación que hicieron que «transitoria» pareciera una palabra fuera de moda. La tasa de inflación general de Canadá alcanzó el nivel más alto desde 1991. Lo que resulta especialmente preocupante no es solo el aumento de la inflación general, sino también el de la inflación subyacente. Una de sus medidas básicas (media truncada o core-trim) está muy lejos de su rango objetivo del 1 %-3 %, y la media subyacente (core-median) está justo en la línea del 3,0 %.

Lo mismo ocurre con el índice de precios al consumo (IPC) del Reino Unido. Al menos, esto no fue una sorpresa; el Banco de Inglaterra ya ha dicho que espera que la inflación alcance un máximo de «alrededor del 6 %» en abril.

La inflación se encuentra en el nivel más alto de los últimos 30 años o cerca de él en varios de los principales países.

En consecuencia, está claro que los bancos centrales están empezando a perder la paciencia. Quizás con la excepción del Banco Central Europeo (BCE), la mayoría de ellos han renunciado a la idea de que la inflación retrocederá naturalmente por sí misma. Se están preparando para actuar, y el mayor de todos ellos, la Reserva Federal de Estados Unidos, es uno de los más ruidosos.

En consecuencia, las expectativas políticas aumentaron considerablemente durante la última semana.

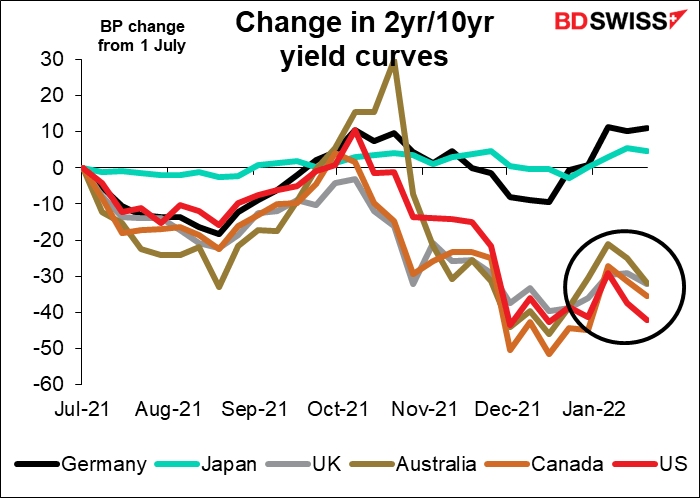

Con ello, los rendimientos de los bonos subieron en todo el mundo. Sin embargo, lo peligroso es que las curvas de rendimiento de muchos países empezaron a aplanarse, es decir, los tipos cortos subieron más que los largos. Las curvas de rendimiento se habían empinado desde finales de diciembre, pero iniciaron a aplanarse a finales de esta semana. Eso es una señal de que los inversores creen que los bancos centrales pueden tener que apretar tanto que envíen sus economías a la recesión.

En los Estados Unidos, por ejemplo, todas las recesiones de los últimos años han estado precedidas por una inversión de la curva de rendimiento a 2 años y 10 años. La curva de 2/10 años está actualmente a 76 puntos básicos, la mitad del nivel de marzo del año pasado.

En este contexto, la reunión del miércoles del Comité Federal de Mercado Abierto (FOMC), encargado de fijar los tipos, será la que marque el ritmo.

Está claro que la Reserva Federal tiene previsto endurecer su política este año. En diciembre, el «diagrama de puntos» mostró que la mediana de los miembros del FOMC espera tres subidas de tipos este año, lo que supone un gran cambio respecto a la previsión de septiembre de cero. Además, el Comité duplicó el ritmo de reducción de sus compras de bonos para terminar en marzo, una clara señal de que quiere empezar a subir los tipos cuanto antes. (Anteriormente había dicho que no empezaría a subir los tipos hasta que hubiera terminado sus compras de bonos).

Por otra parte, aún no ha tomado ninguna decisión acerca de cuánto tiempo después de terminar sus compras de bonos iniciaría a subir los tipos (despegue), ni ha decidido cuánto tiempo después de iniciar a elevar los tipos empezaría a reducir su balance (endurecimiento cuantitativo o QT). También está la cuestión de la rapidez con la que empezaría a reducir su balance: cuánto permitiría que el balance se redujera cada mes. (Al principio reducirá el balance de forma natural a medida que vayan venciendo los bonos, pero si quiere limitar el ritmo de reducción podría reinvertir los ingresos de los bonos que vayan venciendo a partir de un determinado límite).

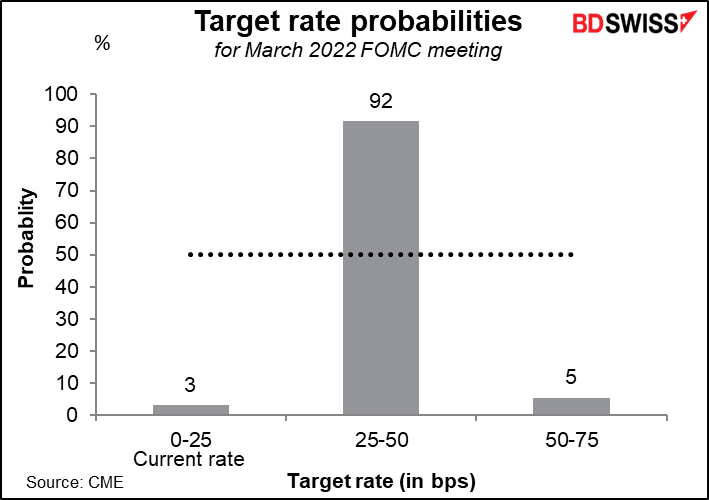

No creo que nadie espere seriamente que la Reserva Federal cambie los tipos en la reunión del miércoles. Por el momento, se supone que empezará en marzo.

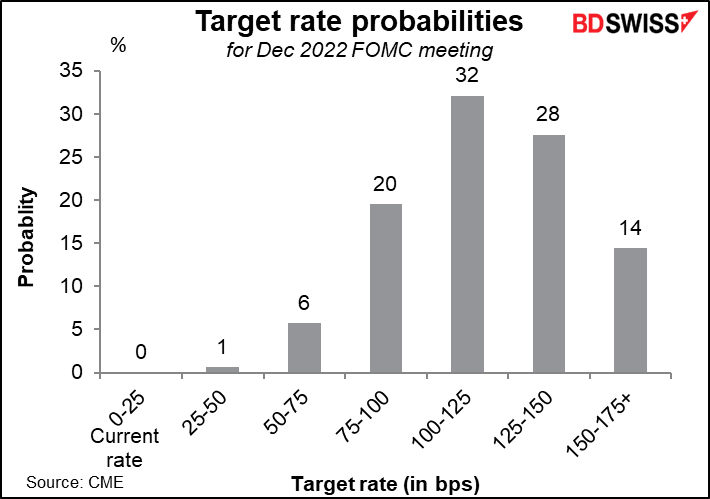

Los inversores esperan entonces cuatro o posiblemente cinco (¡o más!) subidas en total durante el año, en contraste con las tres que los miembros del Comité predijeron el mes pasado.

En cambio, el mercado buscará respuestas a las preguntas anteriores, a saber

No espero ninguna respuesta a estas preguntas este mes. ¿Por qué iban a anunciar lo que iban a hacer y renunciar a la opción de mantenerse firmes en caso de que ocurriera algo imprevisto?

Sin embargo, creo que es probable que alteren sus declaraciones para señalar una subida inminente. Por ejemplo, en mayo de 2004 dijeron: «En esta coyuntura, con la inflación baja y un uso ineficiente de los recursos productos, el Comité cree que la política acomodaticia puede eliminarse a un ritmo que probablemente sea moderado». Luego empezaron a subir los tipos en junio. (En septiembre del año pasado dijeron: «Si el progreso continúa en general como se espera, el Comité juzga que una moderación en el ritmo de las compras de activos puede estar pronto justificada». En la siguiente reunión iniciaron a reducir sus compras de bonos. Esta vez, podrían sustituir la frase «El Comité estaría dispuesto a ajustar la orientación de la política monetaria según convenga si surgen riesgos» por algo como «si la evolución del mercado laboral continúa en general como se espera, el Comité considera que pronto podría estar justificado un aumento del tipo de los fondos federales». No esperaría que esta vez usaran la palabra «moderado», ya que se tomó para indicar una serie constante y regular de subidas de tipos.

Creo que más que la declaración, la atención se centrará en la rueda de prensa que dará luego el presidente de la Reserva Federal, Powell, en la que cabe esperar que le inunden de preguntas sobre estos asuntos. Sin embargo, no es probable que se comprometa a nada, sino que prefiera mantener la máxima flexibilidad haciendo hincapié en que cada reunión es «en vivo», lo que significa que no se adelantarán a los acontecimientos por lo que no se comprometerán de antemano con un ritmo concreto de endurecimiento.

Cuáles son los riesgos: Como se ha mostrado anteriormente, el mercado anticipa que la Reserva Federal seguirá siendo agresiva. Sería difícil verlos cambiar de rumbo este momento y señalar de alguna manera que sí, que cinco subidas de tipos son razonables, seis posiblemente. Por el contrario, podrían hacer retroceder los precios del mercado y tratar de reducir las expectativas de los tipos de interés del mercado. Hacerlo podría simplemente suscitar el temor de que están «detrás de la curva» y no están dispuestos a tomar las medidas necesarias para luchar contra la inflación. Podría provocar una subida de los tipos de interés a largo plazo, ya que los inversores prevén una mayor inflación en el futuro. O bien, podría provocar un mayor aplanamiento de la curva de rendimiento, ya que los inversores prevén que, en algún momento, la Reserva Federal tendrá que subir aún más los tipos para compensar este error. Por otro lado, una Reserva Federal más flexible de lo que se esperaba sería probablemente popular en el mercado de valores.

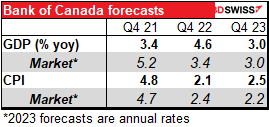

Unas horas antes de que finalice la reunión del FOMC, el Banco de Canadá celebrará su reunión de política monetaria y publicará un informe actualizado de política monetaria. En su última reunión del 8 de diciembre, dijeron que esperaban empezar a subir los tipos «durante los trimestres centrales de 2022». El mercado no se cree ni una palabra. La probabilidad de que se produzca una subida en la reunión de la semana que viene y otra en la de marzo es del 73 %.

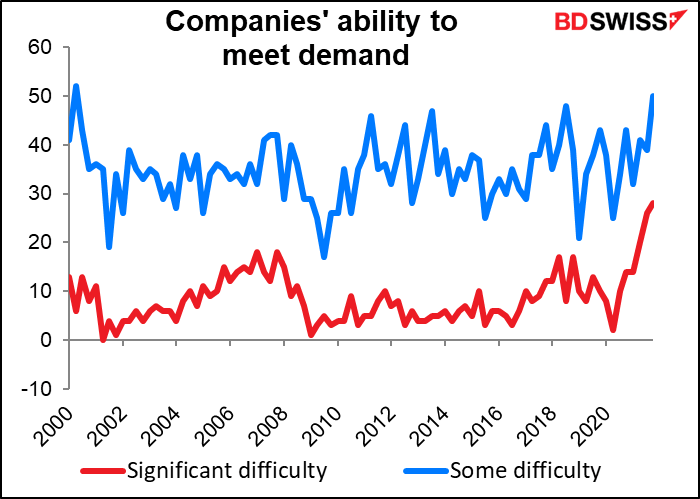

La razón por la que el Banco dijo que no podrá subir los tipos hasta mediados de año es por «el exceso de capacidad actual». Tienen que mantener la política sin cambios «hasta que se absorba el estancamiento económico». Pero me pregunto si la encuesta de diciembre del Banco de Canadá sobre las condiciones empresariales habrá cambiado su opinión. El índice de difusión de las empresas que tienen «dificultades significativas» para satisfacer la demanda alcanzó un récord de 28, mientras que las que tienen «algunas dificultades» llegaron a un nivel casi récord de 50, lo que significa que al menos la mitad de las empresas tienen esos problemas.

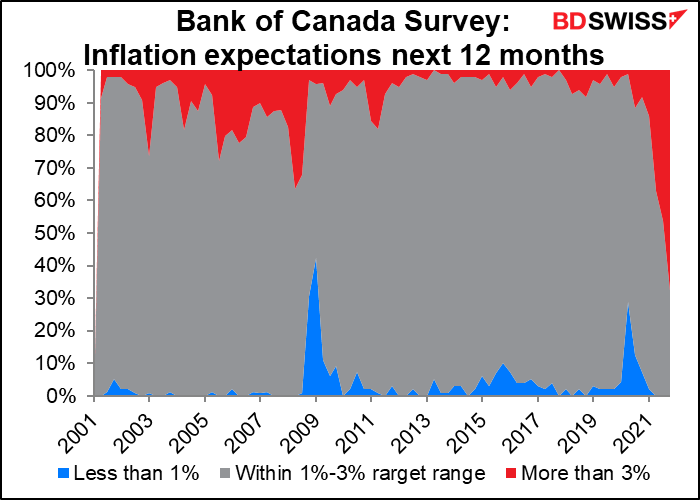

Mientras tanto, un sorprendente 67 % de los encuestados espera que la tasa de inflación se sitúe fuera del rango objetivo del Banco de Canadá (1 %-3 %) en los próximos 12 meses.

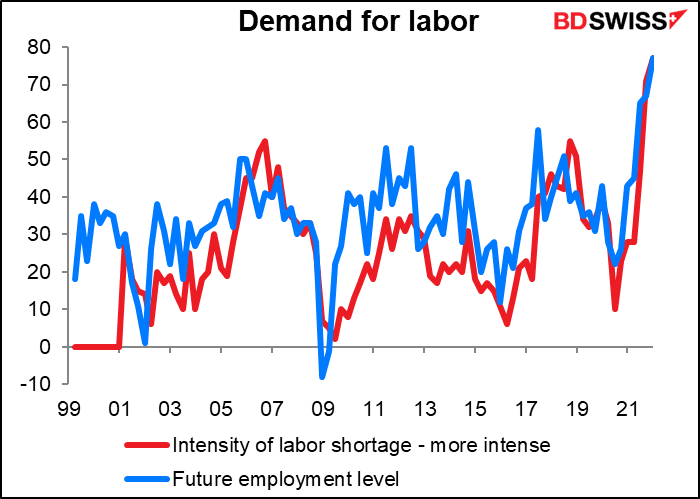

Y la demanda de mano de obra se encuentra en el nivel más alto desde que comenzó la encuesta hace más de 20 años.

El Banco dijo que «está vigilando de cerca las expectativas de inflación y los costes laborales para asegurarse de que las fuerzas que empujan los precios al alza no se incrusten en la inflación actual». Viendo los resultados de la encuesta del Banco de Canadá frente a esa afirmación, parece que más vale que hagan algo très rapidement, ¿cierto?

La clave puede estar en si revisan al alza su previsión de inflación para 2022 en el informe de política monetaria que la acompaña.

En resumen, el mercado espera una subida de los tipos del Banco de Canadá y alguna orientación sobre la rapidez con la que el Banco va a endurecer la política. ¿Habrá de hecho seis subidas de tipos este año, como descuenta el mercado?

Además, el Banco de Canadá se enfrenta al mismo problema que la Reserva Federal en cuanto a su balance; de hecho, es peor, ya que aumentó su balance mucho más (4,2 veces frente a 2,1 veces).

Según mis fuentes en Toronto, no se ha dicho nada oficial, pero la presión está aumentando desde todos los lados. Muchos participantes en el mercado piden que se reduzca el balance, ya que el Banco posee el 46 % del total de los bonos del Estado canadiense en circulación. El informe de política monetaria de octubre solo dice

De cara al futuro, una cantidad significativa de las tenencias de bonos vencerá en los próximos años, concentrada en los próximos uno a cinco años, y estos vencimientos variarán mes a mes. Dada esta combinación de vencimientos amplios y desiguales, las tenencias totales del Banco en bonos del gobierno de Canadá fluctuarán modestamente durante los próximos años.

No me queda claro si pretenden dejar que el balance vuelva a estar como antes de la pandemia o si intentarán mantenerlo en torno a su tamaño actual (relativamente enorme en comparación con el pasado).

En general, estas dos reuniones de los bancos centrales sentarán las bases para las reuniones de la semana siguiente del Banco de la Reserva de Australia (RBA), el Banco de Inglaterra y el Banco Central Europeo (BCE).

Otros indicadores: PMI preliminares, PIB del cuarto trimestre de EE. UU. y Alemania, deflactores del PCE, IPC de AU, NZ y Tokio

Además de las dos reuniones de los bancos centrales, durante la semana se publicará un gran número de indicadores económicos importantes.

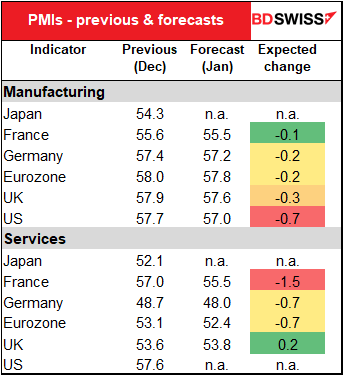

La semana empieza con los índices preliminares de directores de compras (PMI) de las principales economías industriales. Los mercados esperan en su mayoría malas noticias; solo se espera que el PMI del sector de servicios del Reino Unido suba, y eso es solo +0,2. Se espera que el sector de los servicios en el continente se vea afectado, lo que no es de extrañar, ya que tanto Alemania como Francia incrementaron sus restricciones por la COVID-19 a principios de diciembre. Francia las redujo un poco hace como una semana, Alemania no ha cedido. Se espera que el sector manufacturero de EE. UU. sufra un fuerte descenso, tal vez tras la decepcionante encuesta manufacturera del Empire State (que cae a -0,7 desde 31,9).

La debilidad de los PMI de la eurozona podría animar al BCE a adoptar una postura de «esperar para ver» en su reunión del 3 de febrero, lo que podría ser negativo para el EUR.

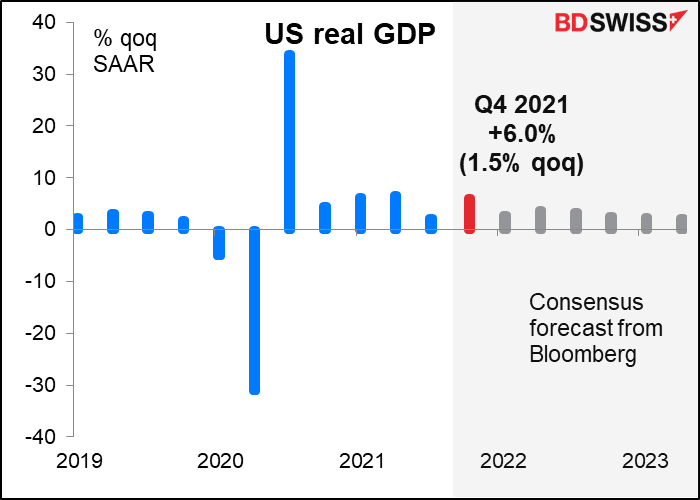

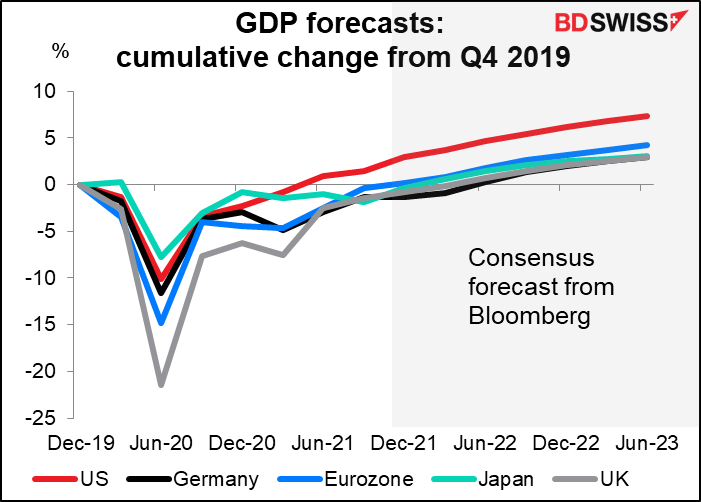

Se espera que las cifras del PIB de Estados Unidos y Alemania ofrezcan un marcado contraste. Se prevé que el PIB de EE. UU. aumente un 6,0 % trimestral SAAR (+1,5 % trimestral)…

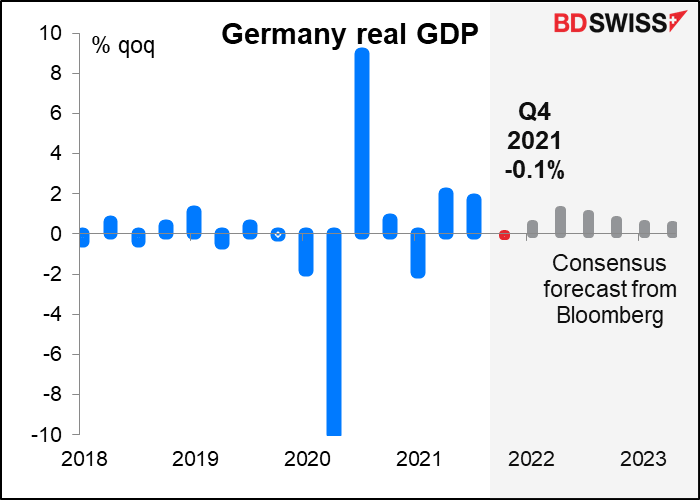

… mientras que se prevé que el PIB alemán baje un 0,1 % trimestral.

Estados Unidos se ha recuperado mucho más rápido de la pandemia que sus principales competidores. El fuerte crecimiento sumado a la mayor inflación del G10 debería significar un ritmo de endurecimiento relativamente rápido y, por tanto, un dólar fuerte.

Se prevé que los datos de inflación de Australia, Nueva Zelanda, Japón y EE. UU. muestren nuevas subidas de la inflación en todo el mundo (excepto en Japón, que es atípico). Esta tendencia mundial debería justificar un mayor endurecimiento. ¡Alguien se va a enojar!

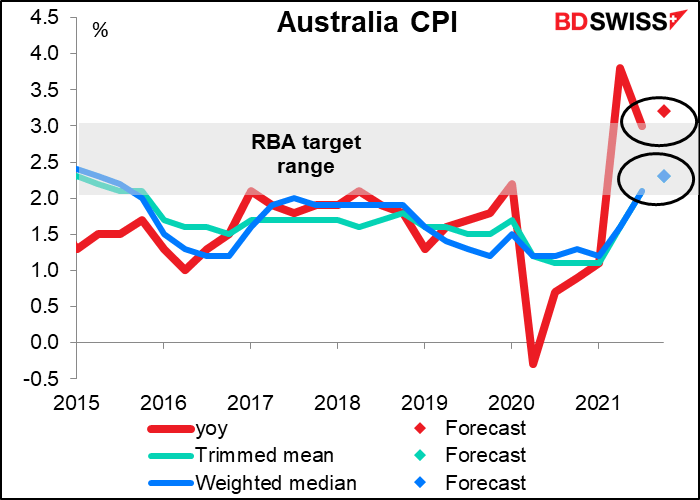

Se espera que el IPC general de Australia suba ligeramente hasta el 3,2 %, todavía fuera del objetivo del 2 %-3 % del Banco de la Reserva de Australia (RBA). Mientras tanto, se prevé que las dos medidas básicas se sitúen dentro del rango (ambas en el 2,3 % interanual). (El objetivo de inflación en Australia se define por la inflación general; las medidas básicas se utilizan «para evaluar las presiones inflacionistas actuales y las perspectivas de la inflación del IPC»).

La inflación está por encima del objetivo, el desempleo está por debajo del nivel que tenía antes de que empezó la pandemia, y el empleo es más alto; ¿cuánto tiempo podrá argumentar el RBA que «es probable que pase algún tiempo» antes de que la inflación se sitúe «de forma sostenible dentro del rango objetivo del 2 al 3 por ciento»? AUD+

Se espera que el IPC de Nueva Zelanda aumente considerablemente (5,8 % interanual frente al 4,9% ). Esto supondría casi el doble del límite superior de su rango objetivo del 1 %-3 %.

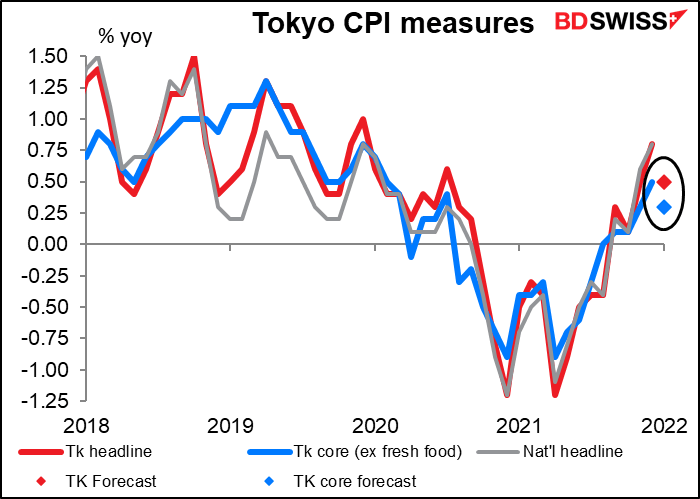

Últimamente se ha especulado mucho (bueno, yo he especulado mucho últimamente) sobre la posibilidad de que la inflación de Japón se incrementó gracias al aumento de los precios de las materias primas importadas, que han subido un 68 % interanual. Sin embargo, el IPC nacional de Japón del viernes mostró pocos indicios de ello: el IPC general solo subió hasta el +0,8 % interanual desde el +0,6 %, mientras que la medida de la inflación «subyacente subyacente» que excluye los alimentos frescos y la energía, en realidad cayó más en la deflación (-0,7 % interanual frente al -0,6 %).

No obstante, hay que tener en cuenta que la tasa de inflación de Japón se mantiene a raya gracias a los programas gubernamentales que han reducido los precios del alojamiento y de la telefonía móvil. La campaña gubernamental «Go To Travel» (Ve de viaje), que subvencionó las tarifas hoteleras durante la pandemia, redujo las tarifas de alojamiento entre agosto y diciembre de 2020. Eso hizo que la inflación aumentara en términos interanuales un año después. A medida que este efecto desaparece, reduce la tasa de inflación un año después (es decir, a partir de la cifra de enero de 2022 de la próxima semana). Mientras tanto, el gobierno presionó a las compañías de telefonía móvil para que redujeran sus tarifas en abril del año pasado; el efecto interanual desaparecerá del cálculo en abril de este año. Los economistas han estimado que, sin estos dos factores, la inflación subyacente se situaría en torno al 1,6 % interanual. Probablemente sea una estimación más precisa de la presión inflacionista real. Sigue siendo mucho más bajo que en la mayoría de los países, pero no es deflación.

Sea como fuere, las cifras publicadas incluyen hoteles y gastos de telefonía móvil. En consecuencia, las expectativas para el IPC de Tokio del próximo viernes son bastante escasas. Se espera que todas las medidas muestren una tasa de inflación inferior a la del mes anterior, y que la «subyacente subyacente» (no mostrada) caiga al -0,7 % interanual desde el -0,3 %. Supongo que podemos dejar de pensar en que el Banco de Japón empezará a normalizar su política dentro de poco. Sin embargo, el panorama puede cambiar una vez que el descenso de las tarifas de telefonía móvil desaparezca de la comparación interanual.

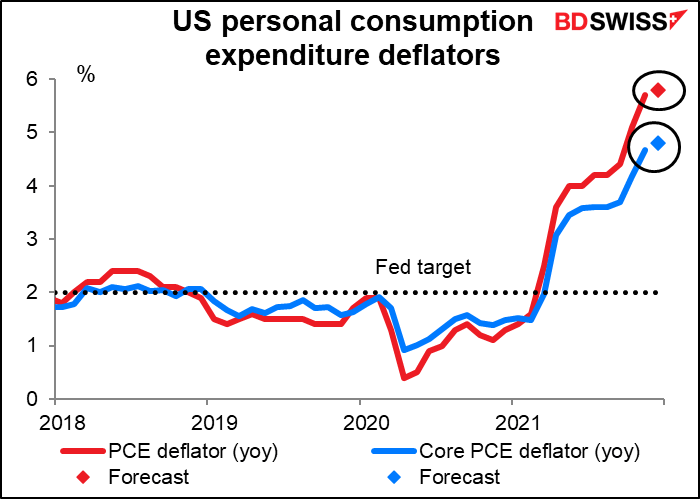

Por último, el viernes se publican los deflactores del gasto de consumo personal (PCE) de Estados Unidos. Estos, y no el más conocido índice de precios al consumo, son el indicador de inflación preferido por la Reserva Federal. Hicieron el cambio en el año 2000. No obstante, el mercado sigue prestando más atención al IPC y me ha sorprendido escuchar a algunos funcionarios de la Reserva Federal referirse también al IPC, aunque ellos elaboran todas sus previsiones en términos de los deflactores del PCE, no del IPC.

En todo caso, se espera que el resultado que obtengamos de los deflactores del PCE sea el mismo que con el IPC: una mayor inflación. Los inversores pueden consolarse con el hecho de que se espera que el ritmo de aumento se ralentice, pero mientras la dirección sea alcista, la Reserva Federal no va a estar de humor para levantar el pie del freno.

Otros datos estadounidenses que se publicarán durante la semana son la confianza del consumidor del Conference Board (martes), los bienes duraderos (jueves) y los ingresos y gastos personales (viernes).