OUTLOOK DEL MERCATO GLOBALE PER IL 2022 I MACRO TREND POTREBBERO DEFINIRE I MERCATI FX

La divergenza di politica monetaria condizionerà le valute

Il manager di baseball e filosofo americano Yogi Berra una volta disse: “È difficile fare previsioni, specialmente per il futuro”. Un chiaro esempio lo abbiamo nel recente passato con la nascita di una nuova variante del virus di COVID-19 che ha mandato in frantumi il consenso del mercato e spinto i mercati globali al ribasso. Come possiamo stilare delle previsioni per il prossimo anno quando l’outlook per l’economia globale dipende da mutazioni imprevedibili del virus? Alla fin fine si tratta di un compito già difficile di per sé in circostanze normali.

Detto ciò, gli investitori devono pur mettere il proprio denaro da qualche parte ed è per questo che proverò a definire un outlook basato sul mio giudizio. Più che un outlook sarebbe meglio parlare di due outlook: uno basato sull’idea che la nuova variante Omicron non diventi un problema significativo e l’altro basato sul presupposto che questa variante, o altre varianti ancora non note, sconvolgano nuovamente l’ordine mondiale. Questa strategia infrange la regola basilare di ogni previsione, secondo cui giusta o sbagliata che sia, bisogna avere una visione, non due. Tuttavia, quest’anno non vedo alternative.

Assenza di trend per il dollaro

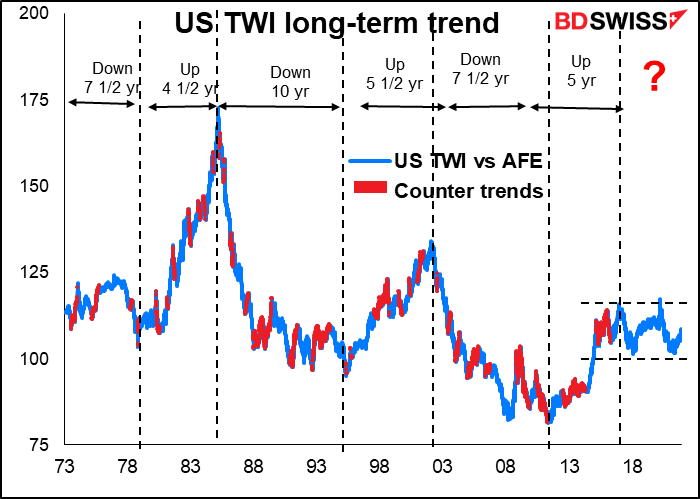

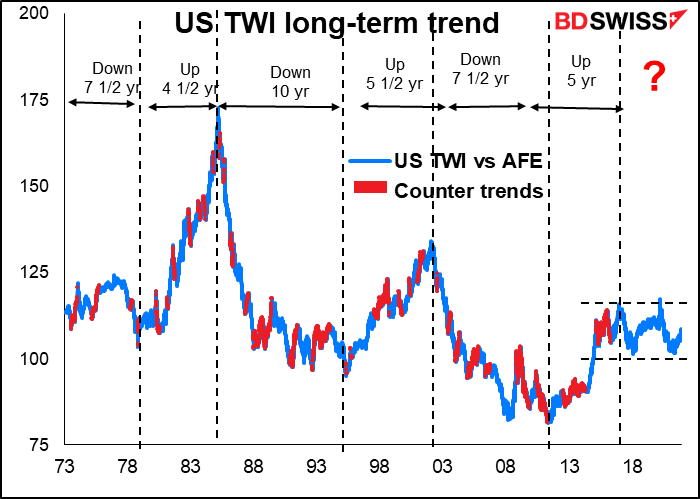

Uno dei motivi per cui è difficile prevede la direzione del dollaro è che il trend di lungo termine è difficile da interpretare. Sin dall’introduzione del regime dei tassi di cambi variabili, il dollaro si è mosso in trend di lungo termine della durata di diversi anni. Questi hanno visto anche diversi periodi di movimenti di controtendenza (segnati in rosso in questo grafico), ma successivamente era possibile identificare un trend di lungo termine. Da diversi anni vediamo però che il dollaro si sta muovendo lateralmente. Non è chiaro se la moneta americana è entrata in un nuovo trend ribassista che sta impiegando semplicemente del tempo per affermarsi o se il dollaro è ancora nel trend rialzista iniziato nel 2011. (Il grafico riporta l’indice ponderato per il commercio nominale USA vs le valute delle economie straniere avanzate).

A cosa guardavamo prima dell’arrivo della variante Omicron

A cosa guardavamo prima dell’arrivo della variante Omicron

Per prima cosa andiamo a vedere l’outlook che avevo maturato una settimana o due fa, prima della scoperta della variante Omicron. La Federal Reserve USA, la banca centrale del paese, e il FOMC (Federal Open Market Committee), che va a definire i tassi di interesse, hanno un ruolo chiave. La Fed ha promesso di procedere al tapering, ovverosia alla riduzione degli acquisti mensili di obbligazioni, attualmente a $120 miliardi al mese e successivamente di iniziare ad alzare i tassi di interesse. Rimane da valutare quando termineranno gli acquisti e dopo quanto tempo la banca inizierà ad alzare i tassi. La Fed inizialmente prevedeva una fine degli acquisti entro giugno. Ancora si parlava sul quando avrebbe alzato i tassi, ovvero immediatamente dopo il termine o facendo passare più tempo in modo da ottemperare al proprio mandato di “massima occupazione”, che è stato definito dalla banca in maniera vaga come un’occupazione “ampia e inclusiva”.

Il mercato aveva iniziato a supporre che la Fed avrebbe alzato i tassi non appena conclusi gli acquisti di obbligazioni a giugno. Ad onore del vero si era iniziata a prezzare la possibilità di un’accelerazione del tapering, con una conclusione degli acquisti entro il mese di maggio e un iniziale rialzo dei tassi già a maggio, seguito da un secondo rialzo a giugno.

Ora tuttavia tale outlook è meno chiaro. Non sappiamo ancora in che modo la nuova variante condizionerà l’economia globale. Come ha indicato il presidente della Fed nella sua recente testimonianza al Congresso:

Ora tuttavia tale outlook è meno chiaro. Non sappiamo ancora in che modo la nuova variante condizionerà l’economia globale. Come ha indicato il presidente della Fed nella sua recente testimonianza al Congresso:

“Il recente aumento di casi di COVID-19 e l’insorgenza della variante Omicron rappresentano dei rischi negativi rispetto all’occupazione e all’attività economica e si traducono in maggiore incertezza per quanto concerne l’inflazione. Maggiori preoccupazioni per il virus possono ridurre la volontà della gente di lavorare in presenza, il che farebbe rallentare i progressi nel mercato del lavoro e intensificherebbe le perturbazioni dell’approvvigionamento.”

Attività economica in calo? Maggiore inflazione? Come reagiranno le banche centrali?

Cercare di definire un outlook per il prossimo anno arrivati a questo punto mi fa venire in mente la storia del ragazzo che girovagava perso in campagna e che si ferma a chiedere al fattore come raggiungere la destinazione. Il fattore risponde: “Eh”. “Se dovessi andare lì, non partirei da qui”. Ma noi, come l’autista, non abbiamo scelta e queste sono le possibili direzioni che possiamo prendere.

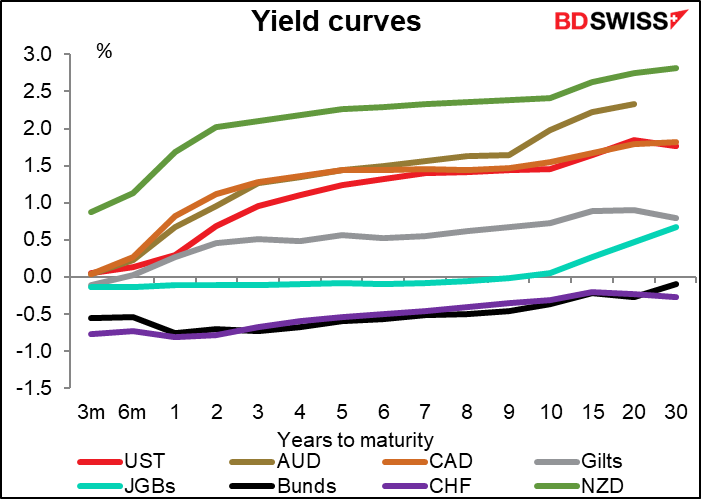

Punto di inizio: convergenza divergenza di politica monetaria

I carry trade, nei quali un investitore prende in prestito denaro in una valuta con un basso tasso di interesse e investe in una valuta con un tasso di interesse maggiore, sono normalmente una delle forze trainanti dei mercati valutari. Questo tipo di operazioni è diventato molto meno lucrativo dopo la Crisi finanziaria globale del 2008, quando le banche centrali di tutto il mondo hanno iniziato a tagliare i tassi di interesse contemporaneamente. I carry trade delle valute G10 sono pressoché scomparsi dopo la pandemia, dal momento che le politiche monetarie convergono verso lo zero.

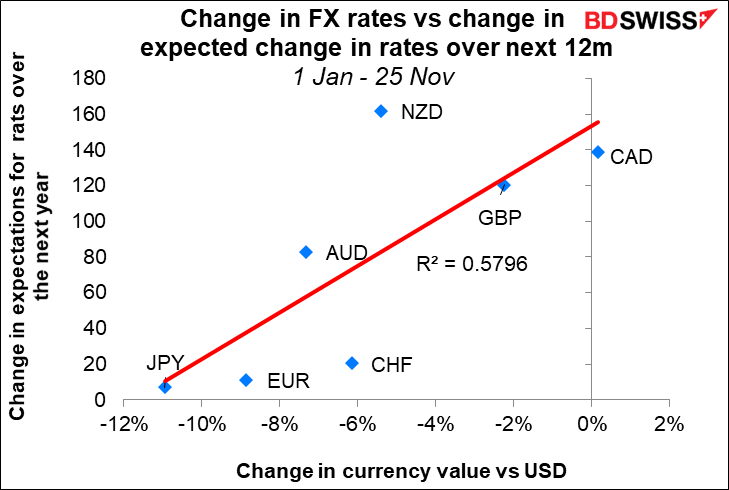

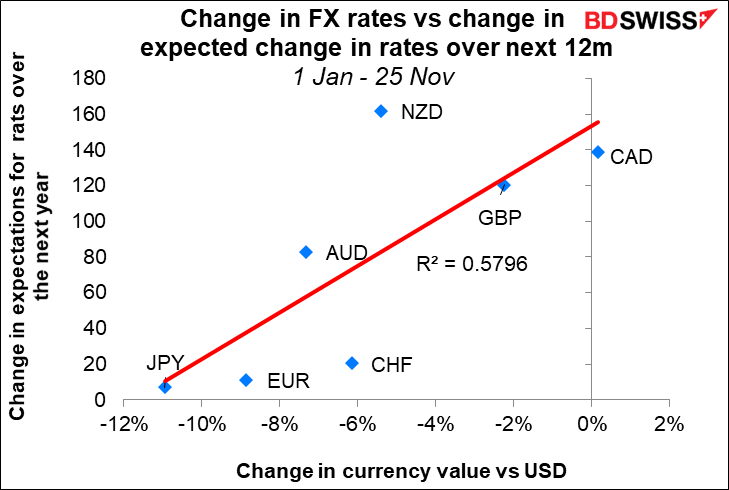

Quest’anno è stato chiave per i mercati cercare di determinare il passo della divergenza di politica monetaria. Quanto rapidamente le banche centrali inizieranno ad alzare i tassi di interesse e quanto in alto si spingeranno? La convergenza di politica monetaria ha messo la retro e abbiamo iniziato ad avere una divergenza di politica monetaria, con diverse banche centrali che dovrebbero iniziare ad alzare i tassi a ritmi diversi. La divergenza è stata responsabile di oltre la metà dei cambiamenti dei tassi valutari quest’anno.

Quest’anno è stato chiave per i mercati cercare di determinare il passo della divergenza di politica monetaria. Quanto rapidamente le banche centrali inizieranno ad alzare i tassi di interesse e quanto in alto si spingeranno? La convergenza di politica monetaria ha messo la retro e abbiamo iniziato ad avere una divergenza di politica monetaria, con diverse banche centrali che dovrebbero iniziare ad alzare i tassi a ritmi diversi. La divergenza è stata responsabile di oltre la metà dei cambiamenti dei tassi valutari quest’anno.

La variante Omicron si rivela essere non così preoccupante

La variante Omicron si rivela essere non così preoccupante

Nello scenario migliore, se la variante Omicron dovesse rivelarsi non così tanto peggiore rispetto alla situazione attuale, il mondo potrebbe continuare sulla strada che si era delineata prima dell’ultima ondata, ma con un po’ più di cautela.

Tale ipotesi sembra essere quella attualmente prezzata dai mercati. In seguito alla scoperta del virus, le aspettative sui tassi per la maggior parte dei paesi sono state riviste al ribasso (eccezion fatta per il Giappone, dove non si prevede comunque un aumento dei tassi). Tuttavia, le aspettative rimangono positive. La gente ipotizza un ritmo più lento e più blando di stringimento, ma non uno stop totale.

Tale ipotesi sembra essere quella attualmente prezzata dai mercati. In seguito alla scoperta del virus, le aspettative sui tassi per la maggior parte dei paesi sono state riviste al ribasso (eccezion fatta per il Giappone, dove non si prevede comunque un aumento dei tassi). Tuttavia, le aspettative rimangono positive. La gente ipotizza un ritmo più lento e più blando di stringimento, ma non uno stop totale.

Tale ipotesi potrebbe rivelarsi accurata, non solo in relazione alle paure della pandemia, ma anche per il fatto che l’inflazione potrebbe non essere elevata come previsto. Le aspettative sull’inflazione hanno iniziato a calare di recente nella maggior parte dei paesi (eccezion fatta per il Regno Unito).

Credo fermamente nella transitorietà dell’inflazione, anche se il presidente della Fed di recente ha detto che tale parola dovrebbe “essere pensionata”. La maggior parte dei recenti aumenti dell’inflazione è legata alla pandemia. Anche se l’inflazione dovesse impiegare più tempo del previsto a ritornare ai livelli normali (da qui l’idea di smettere di parlare di transitorietà”), si prevede comunque che l’economia globale si setti gradualmente sulla “nuova normalità” e che l’inflazione cali nel corso del prossimo anno.

Credo fermamente nella transitorietà dell’inflazione, anche se il presidente della Fed di recente ha detto che tale parola dovrebbe “essere pensionata”. La maggior parte dei recenti aumenti dell’inflazione è legata alla pandemia. Anche se l’inflazione dovesse impiegare più tempo del previsto a ritornare ai livelli normali (da qui l’idea di smettere di parlare di transitorietà”), si prevede comunque che l’economia globale si setti gradualmente sulla “nuova normalità” e che l’inflazione cali nel corso del prossimo anno.

Diversi previsori economici sono concordi. Eccezion fatta per una manciata di paesi (tra cui Regno Unito, Giappone e Cina), la maggior parte dei paesi dovrebbe registrare una minore inflazione nel 2022 rispetto al 2021.

Diversi previsori economici sono concordi. Eccezion fatta per una manciata di paesi (tra cui Regno Unito, Giappone e Cina), la maggior parte dei paesi dovrebbe registrare una minore inflazione nel 2022 rispetto al 2021.

Punto di inizio: la Fed e il dollaro.

Punto di inizio: la Fed e il dollaro.

Partiamo con la Fed, per due motivi: il primo è che le azioni della banca centrale condizionano il dollaro, che funge da metrica di riferimento per tutte le altre valute. Altre banche centrali esiteranno ad alzare i tassi in modo più aggressivo della Fed per timore che le loro valute si possano apprezzare, andando così ad amplificare le condizioni monetarie restrittive. Il secondo motivo è che il dollaro funge da sole attorno al quale altre valute ruotano e il mercato delle Treasury USA funge da forza di attrazione gravitazionale per tutti gli altri mercati dei tassi di interesse. Se i rendimenti obbligazionari USA aumentano, i rendimenti di altri paesi tenderanno a loro volta ad aumentare, seppure ad un ritmo differente, ma sono proprio tali differenze a creare opportunità per gli investimenti del mercato FX.

La domanda è: quando la Fed inizierà ad alzare i tassi? Nella testimonianza di cui parlavamo sopra, il presidente della Fed Powell ha indicato: “C’è ancora strada da fare per raggiungere la massima occupazione, sia sotto il profilo dell’occupazione stessa che della partecipazione della forza lavoro, e prevediamo progressi in tal senso”. Il tasso di disoccupazione è al 4.2% ed è tornato ai livelli di alcuni anni fa, ma il tasso di partecipazione della forza lavoro è ancora ben al di sotto della norma.

Nel Sommario delle proiezioni economiche pubblicato su base trimestrale, la stima mediana dei membri del FOMC vede la “massima occupazione” attorno al 4.0%, con la maggior parte delle stime che spazia dal 3.8% al 4.3%.

Nel Sommario delle proiezioni economiche pubblicato su base trimestrale, la stima mediana dei membri del FOMC vede la “massima occupazione” attorno al 4.0%, con la maggior parte delle stime che spazia dal 3.8% al 4.3%.

Alcune persone sostengono che la Fed probabilmente si dimostrerà paziente, ritardando gli aumenti dei tassi di interesse finché il mercato del lavoro non sarà tornato ai livelli pre-pandemia, ovverosia con una disoccupazione al 2.5% e un tasso di partecipazione di 63.3. Tuttavia, ritengo più probabile che accettino che la struttura del mercato del lavoro USA è cambiata e un ritorno a tali livelli è improbabile nel breve termine, in particolar modo per quanto concerne il tasso di partecipazione, dal momento che vi è stato un cambiamento fondamentale nel desiderio della gente di lavorare. Pertanto, ritengo che la banca possa iniziare ad alzare i tassi quando il tasso di disoccupazione si avvicinerà a quello che verrà valutato come un livello di lungo periodo.

Alcune persone sostengono che la Fed probabilmente si dimostrerà paziente, ritardando gli aumenti dei tassi di interesse finché il mercato del lavoro non sarà tornato ai livelli pre-pandemia, ovverosia con una disoccupazione al 2.5% e un tasso di partecipazione di 63.3. Tuttavia, ritengo più probabile che accettino che la struttura del mercato del lavoro USA è cambiata e un ritorno a tali livelli è improbabile nel breve termine, in particolar modo per quanto concerne il tasso di partecipazione, dal momento che vi è stato un cambiamento fondamentale nel desiderio della gente di lavorare. Pertanto, ritengo che la banca possa iniziare ad alzare i tassi quando il tasso di disoccupazione si avvicinerà a quello che verrà valutato come un livello di lungo periodo.

Inoltre, la banca potrebbe sostenere, come già fatto peraltro in passato, che rimuovere la politica espansiva non equivale ad uno stringimento della stessa. La stima del livello neutrale di lungo corso dei tassi dei fondi federali è rimasta stabile negli ultimi 3 anni al 2.5%. Sulla base di tale stima, un aumento allo 0.50% o anche all’1.0% non equivale ad uno stringimento della politica monetaria, ma equivale ad avere una politica meno espansiva. Alla luce di ciò, è perfettamente concepibile iniziare ad alzare i tassi anche prima di aver raggiunto la “massima occupazione”.

Outlook per il dollaro: una partita in due tempi

Outlook per il dollaro: una partita in due tempi

Dividerò l’anno in due parti per quanto concerne il dollaro. Nella prima metà ritengo che il dollaro possa essere supportato dalla prospettiva di aumento dei tassi di interesse USA. Tuttavia, nella seconda metà il mercato potrebbe essere deluso dal basso ritmo di aumento dei tassi. Inoltre, ora di allora, prevedo che l’inflazione diminuisca e che l’urgenza di alzare i tassi rientri.

Dopo un primo aumento dei tassi a maggio o giugno, prevedo di vedere commenti come questo che ha fatto seguito l’ultimo aumento dei tassi nel dicembre 2018: “... il Comitato sarà paziente e valuterà aggiustamenti futuri del caso all’intervallo target dei tassi dei fondi federali per supportare gli obiettivi posti.”

Guardando all’ultimo ciclo di rialzo dei tassi, iniziato nel dicembre 2015, è chiaro che è stato molto più lento e meno marcato dei precedenti cicli di rialzo. Questo corrisponde ad un graduale calo di ciò che i membri del FOMC ritengono essere il tasso neutrale per i fondi federali.

Ritengo che il prossimo ciclo di rialzi dei tassi di interesse possa essere altrettanto lento e poco accentuato, se non addirittura di più. Il mercato dei future (linea tratteggiata) sconta tuttavia un più rapido aumento dei tassi. Ritengo che una volta che la Fed inizierà ad aumentare i tassi, assisteremo alla reazione classica “buy the rumor, sell the fact” e il dollaro potrebbe quindi indebolirsi nella seconda metà dell’anno.

C’è un’altra possibilità che può portare alla stessa conclusione, solo con un’ascesa più accentuata nella prima metà dell’anno, seguita potenzialmente da un calo più marcato poi. La Fed potrebbe infatti scegliere di stringere la politica monetaria prima e più rapidamente del previsto. Nella sua testimonianza al Congresso, Powell ha dichiarato: “L’economia è molto solida e le pressioni inflazionarie sono alte. È pertanto appropriato, a mio giudizio, valutare l’opportunità di procedere al tapering degli acquisti asset... anche qualche mese prima.” Questo potrebbe portare il dollaro ad avanzare ad inizio anno, probabilmente più di quanto abbia previsto, per poi calare nella seconda metà quando le altre banche centrali inizieranno a seguire la Fed.

C’è un’altra possibilità che può portare alla stessa conclusione, solo con un’ascesa più accentuata nella prima metà dell’anno, seguita potenzialmente da un calo più marcato poi. La Fed potrebbe infatti scegliere di stringere la politica monetaria prima e più rapidamente del previsto. Nella sua testimonianza al Congresso, Powell ha dichiarato: “L’economia è molto solida e le pressioni inflazionarie sono alte. È pertanto appropriato, a mio giudizio, valutare l’opportunità di procedere al tapering degli acquisti asset... anche qualche mese prima.” Questo potrebbe portare il dollaro ad avanzare ad inizio anno, probabilmente più di quanto abbia previsto, per poi calare nella seconda metà quando le altre banche centrali inizieranno a seguire la Fed.

Ci sono anche altri fattori che potrebbero portare ad un calo del dollaro entro fine anno. Il primo e forse più importante è l’aumento del deficit delle partite correnti. Ritengo che possa essere anche superiore a quanto previsto dal mercato, dal momento che man mano che si risolveranno i problemi di approvvigionamento, i cittadini USA potrebbero iniziare a fare ciò che sanno fare bene: spendere, spendere e spendere. Gran parte degli acquisti è di beni importati. Notiamo che il deficit delle partite correnti è arrivato al 5.8% del PIL durante il boom del 2006/07 prima del crash della Lehman Brothers, quasi il doppio della stima del 3.3% per il prossimo anno.

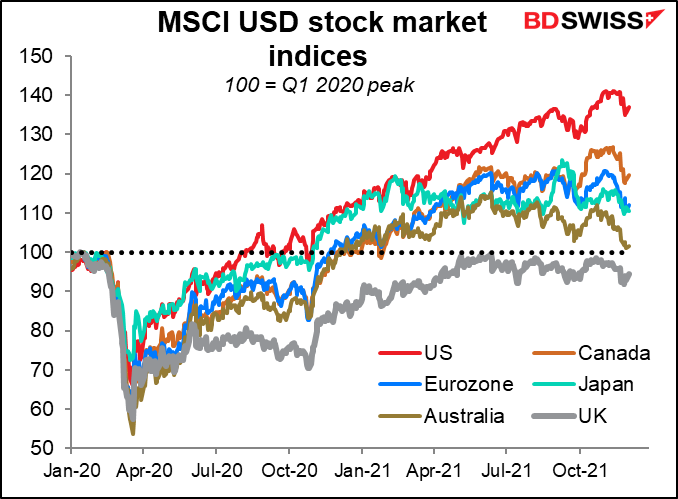

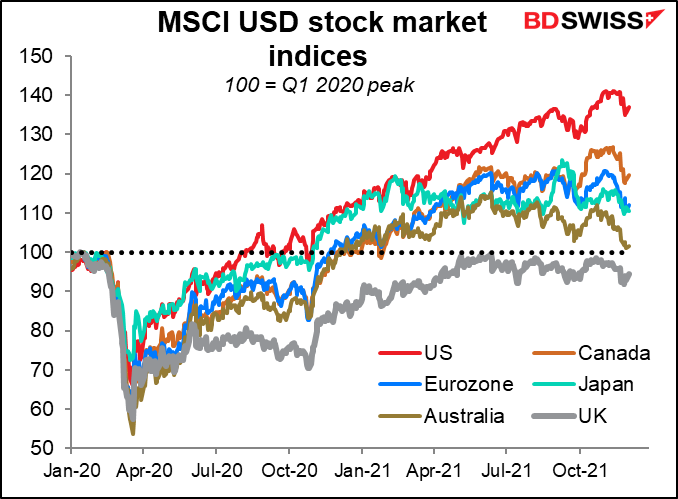

Al contempo, gli afflussi di capitali che hanno aiutato gli Stati Uniti a finanziare ciò potrebbero rallentare. Il dollaro è stato supportato dai grandi afflussi sui mercati di capitali USA, con in particolare il mercato azionario USA che ha sovraperformato altri mercati globali, ma con le valutazioni USA relativamente alte rispetto ad altri paesi e molti leader del tech che guidavano il rally minacciate dalle nuove norme globali sulle imposte alle società, il mercato USA potrebbe risultare meno attraente il prossimo anno.

Al contempo, gli afflussi di capitali che hanno aiutato gli Stati Uniti a finanziare ciò potrebbero rallentare. Il dollaro è stato supportato dai grandi afflussi sui mercati di capitali USA, con in particolare il mercato azionario USA che ha sovraperformato altri mercati globali, ma con le valutazioni USA relativamente alte rispetto ad altri paesi e molti leader del tech che guidavano il rally minacciate dalle nuove norme globali sulle imposte alle società, il mercato USA potrebbe risultare meno attraente il prossimo anno.

Vi è anche il rischio che il virus colpisca gli Stati Uniti più di altri paesi. Leggi sotto per maggiori dettagli.

Vi è anche il rischio che il virus colpisca gli Stati Uniti più di altri paesi. Leggi sotto per maggiori dettagli.

Altre valute

La prima cosa da guardare quando si valutano le valute è sempre l’equivalenza del potere d'acquisto (PPP o purchasing power parity) Quanto sono economiche o care le valute? Per valutarlo, confrontiamo il tasso di cambio corrente con le stime del PPP dell’OCSE (Organizzazione per la cooperazione e lo sviluppo economico) per le varie valute.

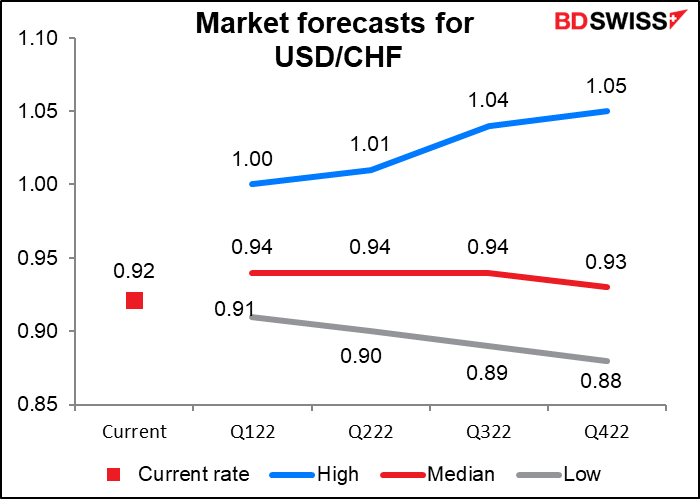

Emergono diversi risultati. Il CHF è (come sempre) relativamente sopravvalutato, ma è meno sopravvalutato del solito. Può comunque ancora apprezzarsi. L’AUD, NZD e CAD sono tutte valute attorno al fair value e non lontane dalla valutazione consueta, a significare che potrebbero muoversi in qualsiasi direzione. Il GBP è ampiamente sottovalutato rispetto al tasso normale, ma questo è dovuto probabilmente ad un cambiamento permanente dovuto alla Brexit ed è pressoché in linea con la sottovalutazione media che perdura dal voto di Brexit. Il JPY sembra economico e l’EUR sembra estremamente economico. Si trova infatti alla linea del -20% che spesso in passato ha portato ad una sottovalutazione sufficiente per far migliorare le partite correnti e spingere il valore nuovamente al rialzo.

In sostanza, la valutazione probabilmente non presenta un ostacolo per il movimento in una direzione o l’altra per la maggior parte delle valute, eccezion fatta per l’euro. Dai livelli attuali, il rischio di ribasso per l’EUR potrebbe essere limitato.

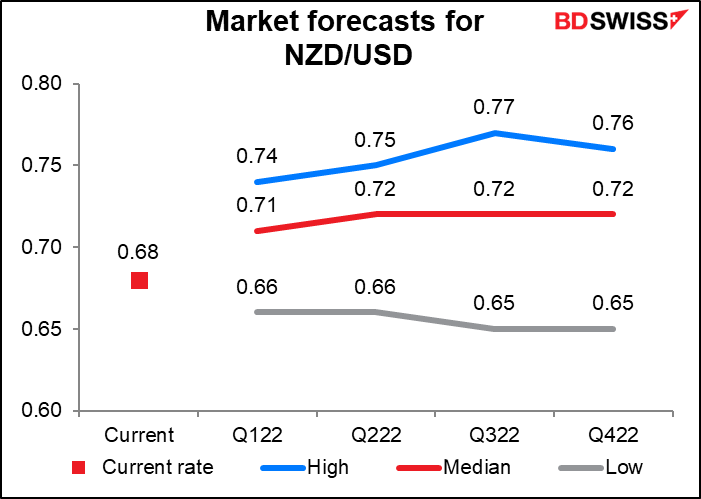

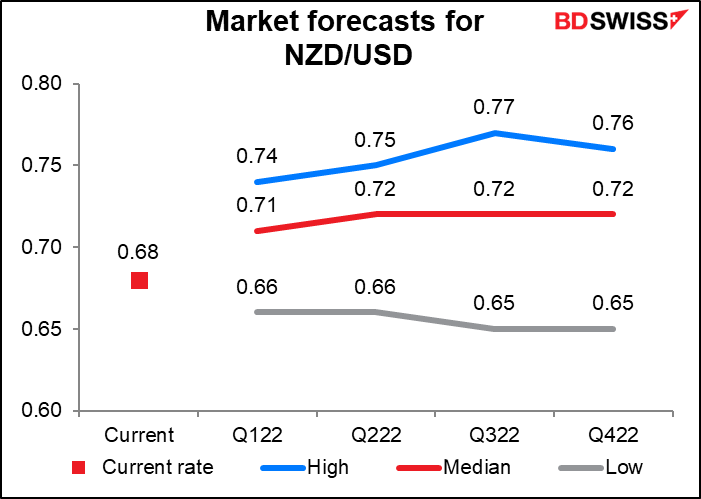

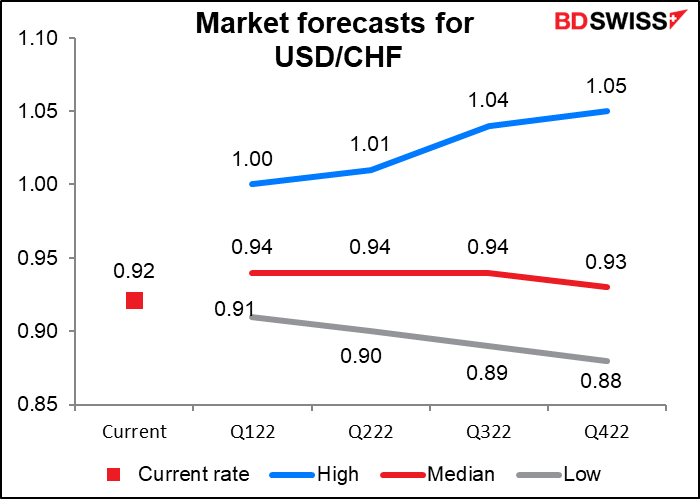

Vediamo nello specifico una valuta alla volta. Per ognuna partiremo dalle previsioni del consenso del mercato di Bloomberg, che includono le stime massime e minime per ogni coppia. Bisogna tenere a mente che il massimo e il minimo possono rispecchiare l’opinione di un solo previsore, mentre la mediana indica il parere predominante tra i previsori. Tuttavia, gli estremi danno un’idea dei rischi e quali movimenti potenziali si possono avere.

Vediamo nello specifico una valuta alla volta. Per ognuna partiremo dalle previsioni del consenso del mercato di Bloomberg, che includono le stime massime e minime per ogni coppia. Bisogna tenere a mente che il massimo e il minimo possono rispecchiare l’opinione di un solo previsore, mentre la mediana indica il parere predominante tra i previsori. Tuttavia, gli estremi danno un’idea dei rischi e quali movimenti potenziali si possono avere.

EUR: lenta ricorsa dietro la Fed? Il mercato sembra presupporre che la Banca centrale europea alzerà i tassi e che questo porterà ad una graduale ripresa dell’EUR.

Il mercato sembra presupporre che la Banca centrale europea alzerà i tassi e che questo porterà ad una graduale ripresa dell’EUR.

Ho però alcune osservazioni da fare:

1) L’inflazione nell’UE non dovrebbe attestarsi ai livelli elevati visti negli Stati Uniti. Sono anni infatti che non si prevede che raggiunga i livelli statunitensi. Inoltre, le aspettative inflazionarie rimangono all’interno del target della BCE, mentre negli Stati Uniti superano il target.

2) Gli Stati Uniti sono soliti ad alzare i tassi più rapidamente della BCE. Se mettiamo a confronto l’ultimo ciclo di stringimento negli Stati Uniti e in Europa, notiamo che gli Stati Uniti si sono mossi più rapidamente (ignoreremo il ciclo di stringimento interrotto dell’aprile 2011 in Europa, che è durato solo 7 mesi prima che ci si è resi conto che era un terribile errore).

2) Gli Stati Uniti sono soliti ad alzare i tassi più rapidamente della BCE. Se mettiamo a confronto l’ultimo ciclo di stringimento negli Stati Uniti e in Europa, notiamo che gli Stati Uniti si sono mossi più rapidamente (ignoreremo il ciclo di stringimento interrotto dell’aprile 2011 in Europa, che è durato solo 7 mesi prima che ci si è resi conto che era un terribile errore).

3) La situazione del virus è attualmente molto peggiore in Europa rispetto agli Stati Uniti. Questo potrebbe portare a dei ritardi del tapering e all’aumento dei tassi nell’UE, con sempre più paesi europei in lockdown e un conseguente rallentamento della crescita.

3) La situazione del virus è attualmente molto peggiore in Europa rispetto agli Stati Uniti. Questo potrebbe portare a dei ritardi del tapering e all’aumento dei tassi nell’UE, con sempre più paesi europei in lockdown e un conseguente rallentamento della crescita.

Il problema del virus potrebbe diventare un fattore negativo anche per gli Stati Uniti. Gli Stati Uniti si trovano in una posizione particolarmente difficile nella lotta di una nuova variante più virulenta per due motivi: in primo luogo la risposta non è nazionale ma delegata ai singoli Stati. Quasi la metà degli Stati è sotto il controllo di Repubblicani pazzi convinti che sia loro dovere patriottico assicurarsi che i cittadini siano liberi di morire di COVID-19 se vogliono. In secondo luogo il paese ha il più basso tasso di vaccinazione tra i paesi sviluppati e questo garantisce che vi sia tale possibilità. Questo è un rischio maggiore per gli Stati Uniti e per l’USD nel Q1 2022.

Il problema del virus potrebbe diventare un fattore negativo anche per gli Stati Uniti. Gli Stati Uniti si trovano in una posizione particolarmente difficile nella lotta di una nuova variante più virulenta per due motivi: in primo luogo la risposta non è nazionale ma delegata ai singoli Stati. Quasi la metà degli Stati è sotto il controllo di Repubblicani pazzi convinti che sia loro dovere patriottico assicurarsi che i cittadini siano liberi di morire di COVID-19 se vogliono. In secondo luogo il paese ha il più basso tasso di vaccinazione tra i paesi sviluppati e questo garantisce che vi sia tale possibilità. Questo è un rischio maggiore per gli Stati Uniti e per l’USD nel Q1 2022.

JPY: ritorno dei carry trade in yen?

JPY: ritorno dei carry trade in yen?

Il consenso del mercato è per uno yen più debole quest’anno e sono d’accordo. Personalmente ritengo che la valuta probabilmente si indebolirà più di quanto previsto dal consenso del mercato. Tuttavia devo far presente di avere una figlia che va all’università in Giappone, quindi sono portato a sperare in un calo dello yen e potrei non essere un osservatore completamente oggettivo.

Il consenso del mercato è per uno yen più debole quest’anno e sono d’accordo. Personalmente ritengo che la valuta probabilmente si indebolirà più di quanto previsto dal consenso del mercato. Tuttavia devo far presente di avere una figlia che va all’università in Giappone, quindi sono portato a sperare in un calo dello yen e potrei non essere un osservatore completamente oggettivo.

Vediamo però il perché di questa previsione del consenso. Probabilmente perché il Giappone viene visto come un perdente nella corsa a normalizzare la politica monetaria. Si prevede che nei prossimi due anni anche la Svizzera e l’Eurozona inizino ad alzare i tassi di interesse, ma non il Giappone.

Questo probabilmente è dovuto al fatto che si prevede che il paese rimanga ben al di sotto del target di inflazione del 2% nei prossimi due anni.

Questo probabilmente è dovuto al fatto che si prevede che il paese rimanga ben al di sotto del target di inflazione del 2% nei prossimi due anni.

Alla fine la BoJ potrebbe essere costretta a mettere mano o a chiudere il programma di “controllo della curva dei rendimenti”, che tiene il rendimento dei titoli di Stato giapponesi a 10 anni a ±25 punti base attorno allo zero. Tuttavia probabilmente non avverrà in occasione di tale incontro anche se le altre banche centrali dovessero puntare ad una normalizzazione della politica. Il vice Governatore Amamiya ha tenuto mercoledì una presentazione, intitolata Economia e politica monetaria giapponese, in cui ha dichiarato:

Alla fine la BoJ potrebbe essere costretta a mettere mano o a chiudere il programma di “controllo della curva dei rendimenti”, che tiene il rendimento dei titoli di Stato giapponesi a 10 anni a ±25 punti base attorno allo zero. Tuttavia probabilmente non avverrà in occasione di tale incontro anche se le altre banche centrali dovessero puntare ad una normalizzazione della politica. Il vice Governatore Amamiya ha tenuto mercoledì una presentazione, intitolata Economia e politica monetaria giapponese, in cui ha dichiarato:

“Alle volte mi viene chiesto se non è necessario che il Giappone riveda l’alleggerimento monetario ora che le banche centrali statunitensi ed europee hanno iniziato a muoversi in tale direzione. [...] Alla luce dello sviluppo dei prezzi in Giappone descritto, ritengo che abbia senso che la Banca non metta mano per il momento all’alleggerimento monetario su larga scala. Le banche centrali adottano delle politiche monetarie sulla base degli sviluppi delle attività economiche e dei prezzi nelle rispettive economie. È quindi naturale che le peculiarità e le direzioni delle varie politiche monetarie differiscano ed è proprio tale differenza a contribuire alla stabilità delle rispettive economie e dell’economia globale.

Amamiya non scherza. La situazione inflazionaria del Giappone è completamente differente da quella di altri paesi e anche di un paese a bassa inflazione come la Svizzera. Di conseguenza, anche la politica monetaria dovrebbe differire.

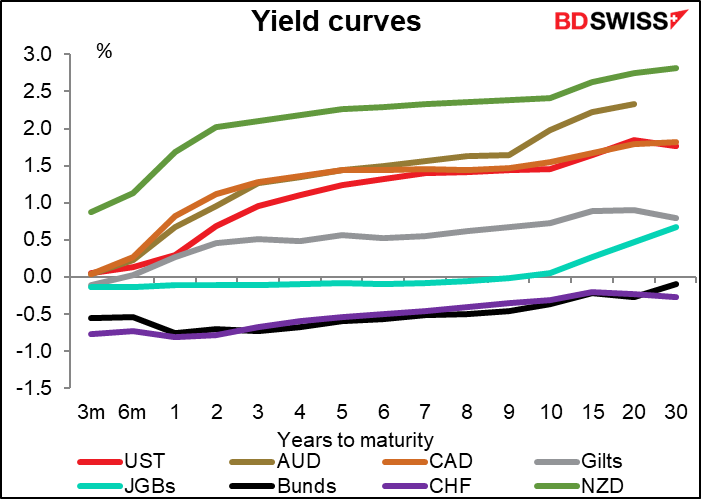

In sintesi ritengo che la BoJ probabilmente rimarrà in circuito di attesa, mentre altre banche centrali alzeranno i tassi e vedranno i mercati obbligazionari reagire di conseguenza. L’aumento del differenziale dei rendimenti tra il Giappone e altri paesi probabilmente fungerà da magnete e drenerà fondi dal Giappone, andando così a indebolire la valuta.

In sintesi ritengo che la BoJ probabilmente rimarrà in circuito di attesa, mentre altre banche centrali alzeranno i tassi e vedranno i mercati obbligazionari reagire di conseguenza. L’aumento del differenziale dei rendimenti tra il Giappone e altri paesi probabilmente fungerà da magnete e drenerà fondi dal Giappone, andando così a indebolire la valuta.

Di conseguenza, ritengo che lo yen possa diventare la valuta di finanziamento preferita per i prossimi anni. Il ritorno dei “carry trade in yen” potrebbe portare a mio giudizio ad un indebolimento della moneta giapponese. (Per “yen carry trade” o “carry trade in yen” si intende il periodo di fine anni ‘90 in cui i tassi di interesse giapponesi erano notevolmente inferiori a quelli di altri paesi e le persone di tutto il mondo prendevano in prestito yen per finanziare sostanzialmente tutto, il che ha causato un drastico indebolimento dello yen.)

Inoltre, la Bank of Japan continua ad adottare la politica di “controllo della curva dei rendimenti”, che limita il movimento delle obbligazioni decennali a ±25 punti base a cavallo dello zero. Man mano che altre banche centrali alzeranno i tassi, i rendimenti obbligazionari di tali paesi dovrebbero aumentare. Ma non in Giappone. Con l’allargamento degli spread sui rendimenti, gli investitori giapponesi probabilmente investiranno più denaro all’estero, spingendo la valuta ulteriormente al ribasso.

Bisognerà vedere se le autorità cambieranno opinione sulla valuta domestica. Finora il Ministro delle Finanze si è concentrato sulle esportazioni e ha prediletto una valuta debole. Ora che il paese ha un deficit commerciale forse si concentrerà sul cercare di ottenere importazioni più abbordabili e non supporterà un indebolimento eccessivo dello yen. Interventi verbali da parte delle autorità potrebbero limitare il calo dello yen (o l’aumento dell’USD/JPY ad essere più precisi).

Bisognerà vedere se le autorità cambieranno opinione sulla valuta domestica. Finora il Ministro delle Finanze si è concentrato sulle esportazioni e ha prediletto una valuta debole. Ora che il paese ha un deficit commerciale forse si concentrerà sul cercare di ottenere importazioni più abbordabili e non supporterà un indebolimento eccessivo dello yen. Interventi verbali da parte delle autorità potrebbero limitare il calo dello yen (o l’aumento dell’USD/JPY ad essere più precisi).

Il valore reale dello yen sui principali partner commerciali del paese (tasso di cambio reale effettivo o REER) non ha ancora raggiunto il livello che normalmente segnala un’inversione.

Un altro fattore che limita il ribasso dello yen è il posizionamento. Lo yen è stata la valuta n. 1 degli speculatori per posizioni corte per diversi mesi ormai. Solo di recente è stata sostituita dall’AUD. Potrebbero non esserci ormai molte persone ancora disponibili per aprire una posizione.

Un altro fattore che limita il ribasso dello yen è il posizionamento. Lo yen è stata la valuta n. 1 degli speculatori per posizioni corte per diversi mesi ormai. Solo di recente è stata sostituita dall’AUD. Potrebbero non esserci ormai molte persone ancora disponibili per aprire una posizione.

Rischio previsionale: è possibile che con l’aumento dell’inflazione globale, anche l’inflazione giapponese aumenti. L’indice dei prezzi dei beni delle società del Giappone, noto nel resto del mondo come indice dei prezzi alla produzione, è aumentato di recente. A novembre ha registrato una lettura del 9.0% anno su anno, per il più rapido ritmo di crescita dal 1980. L’IPP dei beni finale è cresciuto al ritmo più sostenuto dal 1981.

Rischio previsionale: è possibile che con l’aumento dell’inflazione globale, anche l’inflazione giapponese aumenti. L’indice dei prezzi dei beni delle società del Giappone, noto nel resto del mondo come indice dei prezzi alla produzione, è aumentato di recente. A novembre ha registrato una lettura del 9.0% anno su anno, per il più rapido ritmo di crescita dal 1980. L’IPP dei beni finale è cresciuto al ritmo più sostenuto dal 1981.

L’aumento è causato dal rialzo dei prezzi delle materie prime, che hanno registrato una crescita di ben il 74.6% anno su anno. Si tratta del più elevato tasso di crescita dai tempi della crisi petrolifera del 1974. Le materie intermedie sono cresciute del 15.7% anno su anno.

L’aumento è causato dal rialzo dei prezzi delle materie prime, che hanno registrato una crescita di ben il 74.6% anno su anno. Si tratta del più elevato tasso di crescita dai tempi della crisi petrolifera del 1974. Le materie intermedie sono cresciute del 15.7% anno su anno.

Se le aziende dovessero stancarsi di assorbire tali aumenti dei prezzi alla produzione nei margini, l’inflazione potrebbe fare nuovamente capolino in Giappone dopo quasi 30 anni di assenza. Questa porterebbe un’ondata di cambiamenti per l’economia e la politica monetaria giapponese e, di conseguenza, anche per lo yen.

Se le aziende dovessero stancarsi di assorbire tali aumenti dei prezzi alla produzione nei margini, l’inflazione potrebbe fare nuovamente capolino in Giappone dopo quasi 30 anni di assenza. Questa porterebbe un’ondata di cambiamenti per l’economia e la politica monetaria giapponese e, di conseguenza, anche per lo yen.

GBP: un momento da “Willy il Coyote”?

Devo ammetterlo: odio la sterlina. Ritengo che la sterlina abbia tutti i motivi per trovarsi in una condizione di parità con l’euro, addirittura con la lira italiana se esistesse ancora o la dracma greca (OK, forse è un po’ eccessivo, in quanto avremmo circa 301 GDR per dollaro se fosse ancora in circolazione). Tuttavia, la valuta mi sembra un po’ come Willy il Coyote nei cartoni di “Bip Bip”, che si procede giù dal dirupo e continua a correre fino a che non guarda giù.

Devo ammetterlo: odio la sterlina. Ritengo che la sterlina abbia tutti i motivi per trovarsi in una condizione di parità con l’euro, addirittura con la lira italiana se esistesse ancora o la dracma greca (OK, forse è un po’ eccessivo, in quanto avremmo circa 301 GDR per dollaro se fosse ancora in circolazione). Tuttavia, la valuta mi sembra un po’ come Willy il Coyote nei cartoni di “Bip Bip”, che si procede giù dal dirupo e continua a correre fino a che non guarda giù.

Le forze sembrano tutte allineate contro la sterlina:

Le forze sembrano tutte allineate contro la sterlina:

Le partite correnti del paese sono continuamente in deficit a causa di un deficit commerciale nel settore delle merci. Per quanto possa essere difficile da credere, la Brexit potrebbe aver migliorato in parte la situazione. Il Centro per le riforme europee (CER) stima che la Brexit abbia ridotto il commercio di beni del Regno Unito dell’11-16%. Se supponiamo che sia le importazioni che le esportazioni ne risentano in modo simile, dal momento che le importazioni sono superiori alle esportazioni, il deficit commerciale dovrebbe ridursi in parte (anche se l’impatto sul tasso di cambio potrebbe essere compensato dal fatto che l’economia nel complesso andrà a ridursi di conseguenza).

Il paese dipende dal commercio di servizi per compensare il deficit commerciale delle merci, che rappresenta il tallone d’Achille dell’economia. E qui il colpo potrebbe essere ancora più marcato, in quanto è più facile far fuori un intero business di servizi di uno di beni. Per i beni, il calo del commercio è addebitabile in gran parte al costo di compilare la documentazione richiesta. Alcune aziende ritengono che il prezzo ne valga la candela, mentre altre no. Ma per i servizi, se un paese non concede la licenza ad un altro paese per operare alcuni servizi, come la gestione di asset o la vendita di assicurazioni, è la fine dei giochi e l’intero business viene a cessare.

Purtroppo Bloomberg non offre un’indicazione a livello di singolo paese delle esportazioni di servizi, ma immagino che una grande percentuale sia rivolta all’UE, come il 51.5% delle esportazioni di beni (ancora oggi!).

Il Regno Unito e l’Unione europea non hanno ancora definito i dettagli dell’accordo commerciale per i servizi, ma si stima che la Brexit abbia portato ad un calo del 5.7% delle esportazioni di servizi secondo il recente articolo sulla Brexit e commercio di servizi. L’articolo ha osservato che “dato che la liberalizzazione del commercio dei servizi è generalmente più difficile di quella dei beni, è estremamente difficile, o addirittura impossibile, prevedere che degli accordi di libero scambio futuri portino ad un miglioramento significativo dell’accesso al mercato. Dopotutto, è noto che il commercio di servizi è normalmente particolarmente fiorente con i partner commerciali più prossimi.”

Il Regno Unito e l’Unione europea non hanno ancora definito i dettagli dell’accordo commerciale per i servizi, ma si stima che la Brexit abbia portato ad un calo del 5.7% delle esportazioni di servizi secondo il recente articolo sulla Brexit e commercio di servizi. L’articolo ha osservato che “dato che la liberalizzazione del commercio dei servizi è generalmente più difficile di quella dei beni, è estremamente difficile, o addirittura impossibile, prevedere che degli accordi di libero scambio futuri portino ad un miglioramento significativo dell’accesso al mercato. Dopotutto, è noto che il commercio di servizi è normalmente particolarmente fiorente con i partner commerciali più prossimi.”

Bisognerà ora vedere se il premier britannico Johnson attiverà l’Articolo 16 e riuscirà a mandare in frantumi l’intero accordo di Brexit che ha richiesto lunghe negoziazioni. Naturalmente è sempre impossibile capire quale possa essere il futuro dell’Irlanda del Nord se si dovesse uscire da un accordo che consente al paese di rimanere contemporaneamente nell’UE e nel Regno Unito. L’Irlanda del Nord non è un qubit quantistico che può stare in due entità contemporaneamente.

Dal momento che i servizi non solo rappresentano una grande fetta del commercio britannico, ma costituiscono anche l’80% dell’attività economica e generano l’82% dell’occupazione, se non dovesse essere definito un accordo per il commercio di servizi, il Regno Unito ne risentirebbe notevolmente.

Da dove provengono le entrate nel settore dei servizi del Regno Unito? Circa la metà deriva da investimenti diretti, mentre l’altra metà deriva da investimenti di portafoglio.

Gli investimenti diretti sono calati notevolmente dal referendum sulla Brexit. Prevedo che calino ulteriormente alla luce della continua frizione tra Regno Unito e Unione europea, oltre che per i problemi interni che tormentano l’economia britannica.

Per quanto riguarda gli investimenti di portafoglio, la maggior parte è azionaria.

Per quanto riguarda gli investimenti di portafoglio, la maggior parte è azionaria.

Il Regno Unito è il solo mercato azionario maggiore a livello mondiale che non è ancora tornato ai livelli pre-pandemia in termini di USD (questo non dipende solo dalla valutazione della moneta britannica, dal momento che l’indice azionario principale del FTSE 100 non ha raggiunto tali livelli neanche in termini di valuta locale, mentre l’indice FTSE 250, formato per lo più da aziende domestiche, ha raggiunto tale livello).

Il Regno Unito è il solo mercato azionario maggiore a livello mondiale che non è ancora tornato ai livelli pre-pandemia in termini di USD (questo non dipende solo dalla valutazione della moneta britannica, dal momento che l’indice azionario principale del FTSE 100 non ha raggiunto tali livelli neanche in termini di valuta locale, mentre l’indice FTSE 250, formato per lo più da aziende domestiche, ha raggiunto tale livello).

Si potrebbe sostenere che l’azionario britannico possa essere un buon investimento, in quanto è probabile che recuperi terreno come il resto del mondo, ma se fossi un gestore di fondi, scommetteresti la tua carriera su questa ipotesi? Chiunque in finanza sa che la “performance passata non è garanzia di risultati futuri”. Allo stesso, tutti conoscono la prima legge della dinamica di Newton secondo cui “un corpo in movimento non soggetto a forze esterne permane nel suo stato.” Qual è la forza esterna che può cambiare la traiettoria dell’azionario britannico? Non vedo niente di buono per il breve termine. Certo, l’attuale amministrazione potrebbe implodere e il primo ministro potrebbe essere sostituito da qualcuno o qualcuna che sa cosa sta facendo. Ma per questo ci vorrà del tempo e nel frattempo il mercato potrebbe essere ancora più frenetico.

Questo porterebbe ad un maggior rendimento dei Gilt, il che attirerebbe capitali. Dal momento che i rendimenti britannici sono tra i peggiori del G10, sarebbe necessario un notevole aumento dei tassi di interesse, che probabilmente la Bank of England non vorrebbe adottare nelle attuali condizioni di fragilità. Di conseguenza, prevedo che la sterlina reagisca e cali fintanto che gli asset britannici non diventeranno più attraenti per gli investitori internazionali.

Questo porterebbe ad un maggior rendimento dei Gilt, il che attirerebbe capitali. Dal momento che i rendimenti britannici sono tra i peggiori del G10, sarebbe necessario un notevole aumento dei tassi di interesse, che probabilmente la Bank of England non vorrebbe adottare nelle attuali condizioni di fragilità. Di conseguenza, prevedo che la sterlina reagisca e cali fintanto che gli asset britannici non diventeranno più attraenti per gli investitori internazionali.

Si potrebbe sostenere che la sterlina abbia già sofferto molto ed eventuali altri problemi siano già prezzati. Non è però necessariamente così. Il tasso di cambio corrente effettivo della valuta è nella media. Un ulteriore calo del 10% non sarebbe nulla di straordinario.

Si potrebbe sostenere che la sterlina abbia già sofferto molto ed eventuali altri problemi siano già prezzati. Non è però necessariamente così. Il tasso di cambio corrente effettivo della valuta è nella media. Un ulteriore calo del 10% non sarebbe nulla di straordinario.

Inoltre, la Brexit ha portato l’economia britannica a contrarsi. Le stime indicavano che ancor prima che il Regno Unito lasciasse l’Unione europea, l’economia era già calata dell’1-3% a causa del calo dei consumi e degli investimenti (oltre che a causa del deprezzamento della sterlina). Il governo stima che l’economia si contragga del 4-5% entro il 2030. Una minore crescita porta ad un minor aumento della produttività e fornisce un minor incentivo per investimenti stranieri, tutti fattori negativi per la valuta.

Inoltre, la Brexit ha portato l’economia britannica a contrarsi. Le stime indicavano che ancor prima che il Regno Unito lasciasse l’Unione europea, l’economia era già calata dell’1-3% a causa del calo dei consumi e degli investimenti (oltre che a causa del deprezzamento della sterlina). Il governo stima che l’economia si contragga del 4-5% entro il 2030. Una minore crescita porta ad un minor aumento della produttività e fornisce un minor incentivo per investimenti stranieri, tutti fattori negativi per la valuta.

Le commodity currency: AUD, NZD, CAD

Ha senso analizzare queste tre valute legate alle materie prime assieme? Penso di sì. Le correlazioni tra loro sono a livelli storicamente piuttosto elevati, specialmente per quanto concerne l’AUD e il CAD. Questo suggerisce che il mercato le consideri per certi versi in modo simile.

Ha senso analizzare queste tre valute legate alle materie prime assieme? Penso di sì. Le correlazioni tra loro sono a livelli storicamente piuttosto elevati, specialmente per quanto concerne l’AUD e il CAD. Questo suggerisce che il mercato le consideri per certi versi in modo simile.

Il loro destino dipenderà in gran parte da cosa succederà in Cina. Il recente allentamento di politica monetaria in Cina, inclusi due tagli dei coefficienti di riserva obbligatori (RRR - Required Reserve Ratio) per le banche, sono un buon segnale per la crescita futura della Cina e quindi anche per il ciclo manifatturiero globale.

Il loro destino dipenderà in gran parte da cosa succederà in Cina. Il recente allentamento di politica monetaria in Cina, inclusi due tagli dei coefficienti di riserva obbligatori (RRR - Required Reserve Ratio) per le banche, sono un buon segnale per la crescita futura della Cina e quindi anche per il ciclo manifatturiero globale.

Questo dovrebbe sostenere i prezzi dei metalli globali, che rappresentano un fattore chiave nella determinazione del valore dell’AUD.

Questo dovrebbe sostenere i prezzi dei metalli globali, che rappresentano un fattore chiave nella determinazione del valore dell’AUD.

Dal momento che il 62% delle esportazioni della Nuova Zelanda è di prodotti commestibili, si potrebbe credere che i prezzi dei beni agricoli mondiali possano essere più importanti per l’NZD dei metalli preziosi, ma ci si sbaglierebbe (eccezion fatta per il latte). Dalle mie ricerche emerge che la valuta è complessivamente più correlata ai prezzi delle materie prime e ai prezzi dell’energia, anche se la Nuova Zelanda non esporta carbone, rispetto alle materie prime agricole. Immagino che il mercato FX non vada così nel dettaglio e che i trader pensino semplicemente alle “materie prime” in generale senza approfondire quali materie prime.

Dal momento che il 62% delle esportazioni della Nuova Zelanda è di prodotti commestibili, si potrebbe credere che i prezzi dei beni agricoli mondiali possano essere più importanti per l’NZD dei metalli preziosi, ma ci si sbaglierebbe (eccezion fatta per il latte). Dalle mie ricerche emerge che la valuta è complessivamente più correlata ai prezzi delle materie prime e ai prezzi dell’energia, anche se la Nuova Zelanda non esporta carbone, rispetto alle materie prime agricole. Immagino che il mercato FX non vada così nel dettaglio e che i trader pensino semplicemente alle “materie prime” in generale senza approfondire quali materie prime.

Man mano che il ciclo economico punta ad una crescita, i prezzi delle materie prime dovrebbero crescere più rapidamente dei prezzi dei manufatti, il che consente alle commodity currency di beneficiare di un miglioramento dei termini commerciali e di apprezzarsi di conseguenza.

Naturalmente questa dipendenza dalla Cina è un’arma a doppio taglio. Lo stimolo monetario e fiscale sta diventando meno efficace nel produrre crescita in Cina grazie al miracolo del calo dei ritorni marginali. Con il settore immobiliare in seria difficoltà nel paese, la crescita in Cina potrebbe essere ancora più a rischio e il governo non è nelle condizioni di poter mettere mano solo alla politica monetaria.

Naturalmente questa dipendenza dalla Cina è un’arma a doppio taglio. Lo stimolo monetario e fiscale sta diventando meno efficace nel produrre crescita in Cina grazie al miracolo del calo dei ritorni marginali. Con il settore immobiliare in seria difficoltà nel paese, la crescita in Cina potrebbe essere ancora più a rischio e il governo non è nelle condizioni di poter mettere mano solo alla politica monetaria.

Un recente articolo (Peak China Housing, del professor Kenneth Rogoff di Harvard e dell’economista del FMI Yuanchen Yang) stima che “nel 2016, il settore immobiliare e delle costruzioni hanno contribuito complessivamente a circa il 29% del PIL cinese, comparabile solo ai livelli pre-crisi di Spagna e Irlanda... il settore immobiliare non solo costituisce il 23% della spesa delle famiglie, ma collega anche diversi settori tramite investimenti, costruzioni e il sistema finanziario.” I due economisti stimano che “un calo del 20% dell’attività legata al settore immobiliare possa portare ad un calo del 5-10% del PIL, anche senza tener conto delle ripercussioni a catena di una crisi bancaria e dell’importanza degli immobili come collaterale.” Questo lascia l’AUD e il NZD vulnerabili ad una crisi del settore cinese delle costruzioni. Se Evergrande può fornire qualche indicazione in tal senso, si tratta di uno scenario possibile se non addirittura probabile.

Un recente articolo (Peak China Housing, del professor Kenneth Rogoff di Harvard e dell’economista del FMI Yuanchen Yang) stima che “nel 2016, il settore immobiliare e delle costruzioni hanno contribuito complessivamente a circa il 29% del PIL cinese, comparabile solo ai livelli pre-crisi di Spagna e Irlanda... il settore immobiliare non solo costituisce il 23% della spesa delle famiglie, ma collega anche diversi settori tramite investimenti, costruzioni e il sistema finanziario.” I due economisti stimano che “un calo del 20% dell’attività legata al settore immobiliare possa portare ad un calo del 5-10% del PIL, anche senza tener conto delle ripercussioni a catena di una crisi bancaria e dell’importanza degli immobili come collaterale.” Questo lascia l’AUD e il NZD vulnerabili ad una crisi del settore cinese delle costruzioni. Se Evergrande può fornire qualche indicazione in tal senso, si tratta di uno scenario possibile se non addirittura probabile.

L’altra area di vulnerabilità per le commodity currency, in particolar modo per l’NZD, è se il mercato inizia a valutare nuovamente la probabilità di uno stringimento durante il prossimo anno. Dal momento che l’NZD già prezza il più elevato grado di stringimento (seguito dal CAD), se gli investitori dovessero iniziare a pensare che le banche centrali potrebbero non procedere così aggressivamente come previsto, l’NZD potrebbe subire una rivalutazione aggressiva delle stime, seguito dal CAD. Un tale scenario sarebbe negativo per le valute.

CAD: da tenere monitorato il petrolio

CAD: da tenere monitorato il petrolio

Nonostante il CAD sia classificato come una commodity currency, il suo destino è fortemente legato ad una materia prima in particolare: il petrolio. C’è una forte correlazione tra l’USD/CAD e l’indice del prezzo dell’energia della Bank of Canada (che include i prezzi di carbone, petrolio e gas naturale).

Il settore petrolifero sembra essere concorde rispetto all’idea che il petrolio probabilmente calerà il prossimo anno, dal momento che l’offerta aumenta più rapidamente della domanda (vedi sotto). In tal caso, prevedo che il CAD registri un certo calo. La moneta canadese è stata la migliore in termini di performance tra le tre commodity currency in analisi quest’anno e la migliore di tutte le valute G10, con un lieve guadagno anche nei confronti dell’USD. Supponendo che la crescita della Cina regga e i prezzi del petrolio calino, potrebbe diventare la valuta a peggiore performance delle tre.

Il settore petrolifero sembra essere concorde rispetto all’idea che il petrolio probabilmente calerà il prossimo anno, dal momento che l’offerta aumenta più rapidamente della domanda (vedi sotto). In tal caso, prevedo che il CAD registri un certo calo. La moneta canadese è stata la migliore in termini di performance tra le tre commodity currency in analisi quest’anno e la migliore di tutte le valute G10, con un lieve guadagno anche nei confronti dell’USD. Supponendo che la crescita della Cina regga e i prezzi del petrolio calino, potrebbe diventare la valuta a peggiore performance delle tre.

Svizzera: parte del rilassamento degli effetti della pandemia

L’EUR/CHF è ai minimi del giugno 2015, pochi mesi dopo che la Banca nazionale svizzera (BNS) aveva rimosso l’affrancamento del cambio dell’EUR/CHF (gennaio 2015). Cosa è successo quindi al mantra più e più volte ripetuto dal Consiglio di banca della BNS che “rimane disposta ad intervenire nel mercato dei cambi delle divise secondo necessità per contrastare la pressione rialzista sul franco svizzero”?

L’EUR/CHF è ai minimi del giugno 2015, pochi mesi dopo che la Banca nazionale svizzera (BNS) aveva rimosso l’affrancamento del cambio dell’EUR/CHF (gennaio 2015). Cosa è successo quindi al mantra più e più volte ripetuto dal Consiglio di banca della BNS che “rimane disposta ad intervenire nel mercato dei cambi delle divise secondo necessità per contrastare la pressione rialzista sul franco svizzero”?

Non c’è dubbio sul fatto che il franco svizzero rimanga ad un valore elevato, infatti in termini di equivalenza del potere d'acquisto (PPP) è la valuta più sopravvalutata a livello mondiale, sia secondo i calcoli dell’OCSE che del meno scientifico Big Mac Index dell’Economist. Tuttavia, vi sono alcuni dubbi circa la volontà della BNS di intervenire sul mercato dei cambi. Come illustrato nel grafico sotto riportato, la banca è intervenuta molto meno quest’anno ad ogni livello dell’EUR/CHF rispetto agli anni precedenti.

È possibile che la banca sia soddisfatta di un rientro dell’inflazione all’1.5% e pertanto non ritenga necessario intervenire come in passato, anche se alcuni potrebbero sostenere che alla luce del livello di prezzi straordinariamente alto in Svizzera, il paese necessiti di una deflazione marcata, e non di un’inflazione.

È possibile che la banca sia soddisfatta di un rientro dell’inflazione all’1.5% e pertanto non ritenga necessario intervenire come in passato, anche se alcuni potrebbero sostenere che alla luce del livello di prezzi straordinariamente alto in Svizzera, il paese necessiti di una deflazione marcata, e non di un’inflazione.

Forse ritengono che sia inevitabile, dal momento che l’economia svizzera ha sovraperformato l’economia dell’area euro dall’inizio della pandemia.

Forse ritengono che sia inevitabile, dal momento che l’economia svizzera ha sovraperformato l’economia dell’area euro dall’inizio della pandemia.

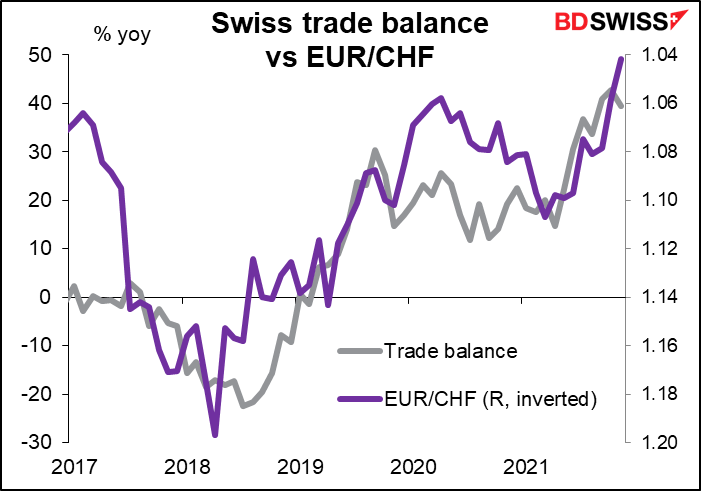

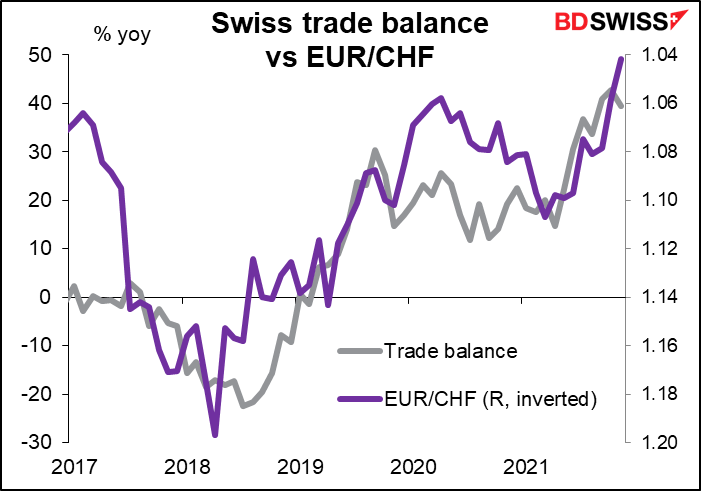

Uno dei motivi per cui l’economia svizzera sta andando meglio rispetto a quella dell’area euro potrebbe essere legato alle esportazioni svizzere, che hanno retto bene, causando un aumento del surplus commerciale.

Uno dei motivi per cui l’economia svizzera sta andando meglio rispetto a quella dell’area euro potrebbe essere legato alle esportazioni svizzere, che hanno retto bene, causando un aumento del surplus commerciale.

L’EUR/CHF ha in gran parte seguito la bilancia commerciale.

L’EUR/CHF ha in gran parte seguito la bilancia commerciale.

Il vantaggio dei rendimenti delle obbligazioni in CHF sui Bund tedeschi (o meglio dire lo svantaggio dei rendimenti dei Bund rispetto alle obbligazioni in CHF, dal momento che entrambi sono negativi) si è ridotto considerevolmente quest’anno. In questo modo dovrebbe essere più semplici per gli svizzeri riciclare il surplus commerciale con investimenti di portafoglio.

Il vantaggio dei rendimenti delle obbligazioni in CHF sui Bund tedeschi (o meglio dire lo svantaggio dei rendimenti dei Bund rispetto alle obbligazioni in CHF, dal momento che entrambi sono negativi) si è ridotto considerevolmente quest’anno. In questo modo dovrebbe essere più semplici per gli svizzeri riciclare il surplus commerciale con investimenti di portafoglio.

Tuttavia, l’investimento di portafoglio all’estero rappresenta solo una piccola parte del riciclaggio del surplus commerciale svizzero. Gli investimenti diretti sono normalmente superiori, ma gli svizzeri hanno messo un freno agli investimenti diretti all’estero durante la pandemia. Al contempo, la banca centrale ha limitato gli interventi, come indicato in precedenza.

Tuttavia, l’investimento di portafoglio all’estero rappresenta solo una piccola parte del riciclaggio del surplus commerciale svizzero. Gli investimenti diretti sono normalmente superiori, ma gli svizzeri hanno messo un freno agli investimenti diretti all’estero durante la pandemia. Al contempo, la banca centrale ha limitato gli interventi, come indicato in precedenza.

Quale futuro? Concordo con il consenso del mercato che vede un apprezzamento dell’EUR/CHF (CHF più debole nei confronti dell’EUR), dal momento che si ritiene che le aziende svizzere torneranno a investire all’estero. Inoltre, man mano che i tassi di interesse si normalizzeranno a livello globale, mi aspetto che “l’altra categoria di investimento”, che include i prestiti, registri dei deflussi di capitali, dal momento che gli investitori utilizzano il CHF come valuta di finanziamento, in aggiunta al JPY. Nonostante i tassi in CHF dovrebbero aumentare un po’ più velocemente dei tassi in EUR (faccio fatica ad immaginarmi un tale scenario, ma questa è un’altra storia) dal momento che partono 25 punti basse sotto ai tassi in EUR, possono anche crescere più rapidamente, pur rimanendo sotto ai tassi in EUR. Questo rende il CHF una buona valuta di finanziamento.

Quale futuro? Concordo con il consenso del mercato che vede un apprezzamento dell’EUR/CHF (CHF più debole nei confronti dell’EUR), dal momento che si ritiene che le aziende svizzere torneranno a investire all’estero. Inoltre, man mano che i tassi di interesse si normalizzeranno a livello globale, mi aspetto che “l’altra categoria di investimento”, che include i prestiti, registri dei deflussi di capitali, dal momento che gli investitori utilizzano il CHF come valuta di finanziamento, in aggiunta al JPY. Nonostante i tassi in CHF dovrebbero aumentare un po’ più velocemente dei tassi in EUR (faccio fatica ad immaginarmi un tale scenario, ma questa è un’altra storia) dal momento che partono 25 punti basse sotto ai tassi in EUR, possono anche crescere più rapidamente, pur rimanendo sotto ai tassi in EUR. Questo rende il CHF una buona valuta di finanziamento.

Petrolio: 2 giocatori in campo

Quale ruolo per l’OPEC+? Il gruppo prevede, e gli Stati Uniti sono d’accordo, che il mercato del petrolio possa avere un eccesso di offerta il prossimo anno e che i prezzi caleranno di conseguenza. La Commissione economica dell’OPEC, un gruppo di economisti che fornisce consulenza al cartello, giovedì ha messo in guardia sull’aumento delle varie riserve strategiche di petrolio (SPR), per un totale di circa 66 mln di barili, il che farebbe aumentare il surplus globale di 1.1 mln di barili al giorno ad un totale di 2.3 mln di barili al giorno a gennaio e 3.7 mln di barili al giorno a febbraio. Si tratta di una differenza di quantità, non di direzione, rispetto all’outlook di breve periodo per l’energia dell’Energy Information Agency degli Stati Uniti del 7 dicembre, che prevede che “la crescita della produzione dell’OPEC+, degli USA e di altri paesi non-OPEC, supererà il calo della crescita di consumo di petrolio a livello globale, specialmente alla luce delle nuove preoccupazioni legate alle varianti di COVID-19”. Gli Stati Uniti prevedono che i prezzi del Brent si attestino attorno ai $71 al barile a dicembre e a $73 al barile nel Q1 2022 (1Q22). Per l’intero anno 2022, la previsione è di un Brent in media attorno ai $70 al barile.

Più andiamo lontano nelle previsioni, meno diventano affidabili. Sia la domanda che l’offerta diventano incerte. È difficile valutare la domanda, in quanto non si conosce l’impatto del virus. Scemerà o sarà più marcata? Se l’impatto scema e i paesi dovessero allentare le restrizioni, la domanda probabilmente tornerà ai livelli consueti (o superiori).

Per quanto concerne l’offerta, ci sono diverse incognite. Nonostante si preveda che l’OPEC+ aumenti la produzione di 400.000 barili al giorno ogni mese, potrebbe non riuscire a raggiungere tale obiettivo, in quanto la maggior parte dei membri dell’OPEC+ ha già forte limitazioni alla capacità produttiva e potrebbe non essere in grado di aumentare la produzione. Tra i paesi OPEC, solo l’Arabia saudita, gli Emirati arabi uniti e l’Iran (soggetto però a sanzioni) possono ancora aumentare notevolmente. Affinché l’OPEC+ nel complesso riesca a rispettare i target di produzione, l’Arabia saudita e la Russia dovrebbero superare le proprie quote in modo significativo ed è improbabile che gli altri membri siano d’accordo.

In seconda analisi, c’è il grande punto interrogativo della produzione iraniana, attualmente pari a 2.52 milioni di barili al giorno, pari al 9% della produzione totale dell’OPEC. Se l’amministrazione Biden dovesse trovare un accordo con l’Iran, il che sembra essere sempre più improbabile, il paese avrebbe la libertà di vendere più petrolio. L’Iran ha la capacità di aumentare la produzione di altri 1.3 milioni di barili al giorno e una tale quantità costituirebbe un cambio significativo delle carte in tavola. Se così non fosse però, come sembra d’altra parte probabile, la capacità di mantenere aperte le aree petrolifere potrebbe risentirne, causando un calo della produzione. Lo stesso vale per il Venezuela, paese a sua volta soggetto ad embargo commerciale USA.

In seconda analisi, c’è il grande punto interrogativo della produzione iraniana, attualmente pari a 2.52 milioni di barili al giorno, pari al 9% della produzione totale dell’OPEC. Se l’amministrazione Biden dovesse trovare un accordo con l’Iran, il che sembra essere sempre più improbabile, il paese avrebbe la libertà di vendere più petrolio. L’Iran ha la capacità di aumentare la produzione di altri 1.3 milioni di barili al giorno e una tale quantità costituirebbe un cambio significativo delle carte in tavola. Se così non fosse però, come sembra d’altra parte probabile, la capacità di mantenere aperte le aree petrolifere potrebbe risentirne, causando un calo della produzione. Lo stesso vale per il Venezuela, paese a sua volta soggetto ad embargo commerciale USA.

Infine c’è la questione della produzione USA, che non è ancora tornata ai livelli pre-pandemia. Anche gli USA possono cambiare il quadro della domanda e dell’offerta con 1 milione di barili al giorno e senza complicate negoziazioni multinazionali.

Ritengo che nella seconda metà dell’anno, quando l’attività economica tornerà alla normalità (supponendo che ciò avvenga effettivamente), i prezzi del petrolio possano crescere ulteriormente.

Ritengo che nella seconda metà dell’anno, quando l’attività economica tornerà alla normalità (supponendo che ciò avvenga effettivamente), i prezzi del petrolio possano crescere ulteriormente.

Purtroppo un aumento dei prezzi del petrolio è necessario per poter raggiungere un altro obiettivo del presidente Biden, ovverosia il passaggio alle energie rinnovabili. Nulla incentiva gli investimenti nell’eolico e nei pannelli solari come il petrolio a $100 al barile. Inoltre, un aumento dei prezzi del petrolio è necessario per compensare i rischi associati all’ulteriore esplorazione e sviluppo di progetti petroliferi di lungo termine in un contesto di crescenti pressioni dal movimento ESG (Environmental, Social and Corporate Governance) di abbandonare i combustibili fossli. Altrimenti c'è il rischio di andare incontro ad un serio e debilitante aumento vertiginoso dei prezzi nei decenni che precedono il completamento della transizione all’energia rinnovabile. Come dicono nel settore del petrolio, “prezzi alti sono la cura per i prezzi alti”.

Purtroppo un aumento dei prezzi del petrolio è necessario per poter raggiungere un altro obiettivo del presidente Biden, ovverosia il passaggio alle energie rinnovabili. Nulla incentiva gli investimenti nell’eolico e nei pannelli solari come il petrolio a $100 al barile. Inoltre, un aumento dei prezzi del petrolio è necessario per compensare i rischi associati all’ulteriore esplorazione e sviluppo di progetti petroliferi di lungo termine in un contesto di crescenti pressioni dal movimento ESG (Environmental, Social and Corporate Governance) di abbandonare i combustibili fossli. Altrimenti c'è il rischio di andare incontro ad un serio e debilitante aumento vertiginoso dei prezzi nei decenni che precedono il completamento della transizione all’energia rinnovabile. Come dicono nel settore del petrolio, “prezzi alti sono la cura per i prezzi alti”.

Note conclusive: quanto sono accurate le previsioni di mercato?

In questo articolo ho riportato le previsioni del consenso pubblicate da Bloomberg per le maggiori valute. Quanto accurate possono essere? Non c’è modo di saperlo anzitempo. Quello che possiamo però fare è mettere a confronti i movimenti previsti per quest’anno con quelli dell’anno scorso e chiederci se le prime previsioni sono ragionevoli.

Quello che emerge è che per ogni valuta, ad eccezione dell’NZD, la previsione del consenso è di un movimento meno marcato rispetto all’anno mediano.

Questo è certamente non impossibile, ma è probabile? La volatilità delle valute è calata negli ultimi anni. È poi riaumentata a causa della pandemia, ma da allora è calata nuovamente. È assolutamente possibile che vi sia un anno con una volatilità inferiore alla mediana. Ma alla fin fine, chi si aspettava una pandemia globale nel 2020...

Questo è certamente non impossibile, ma è probabile? La volatilità delle valute è calata negli ultimi anni. È poi riaumentata a causa della pandemia, ma da allora è calata nuovamente. È assolutamente possibile che vi sia un anno con una volatilità inferiore alla mediana. Ma alla fin fine, chi si aspettava una pandemia globale nel 2020...

Il manager di baseball e filosofo americano Yogi Berra una volta disse: “È difficile fare previsioni, specialmente per il futuro”. Un chiaro esempio lo abbiamo nel recente passato con la nascita di una nuova variante del virus di COVID-19 che ha mandato in frantumi il consenso del mercato e spinto i mercati globali al ribasso. Come possiamo stilare delle previsioni per il prossimo anno quando l’outlook per l’economia globale dipende da mutazioni imprevedibili del virus? Alla fin fine si tratta di un compito già difficile di per sé in circostanze normali.

Detto ciò, gli investitori devono pur mettere il proprio denaro da qualche parte ed è per questo che proverò a definire un outlook basato sul mio giudizio. Più che un outlook sarebbe meglio parlare di due outlook: uno basato sull’idea che la nuova variante Omicron non diventi un problema significativo e l’altro basato sul presupposto che questa variante, o altre varianti ancora non note, sconvolgano nuovamente l’ordine mondiale. Questa strategia infrange la regola basilare di ogni previsione, secondo cui giusta o sbagliata che sia, bisogna avere una visione, non due. Tuttavia, quest’anno non vedo alternative.

Assenza di trend per il dollaro

Uno dei motivi per cui è difficile prevede la direzione del dollaro è che il trend di lungo termine è difficile da interpretare. Sin dall’introduzione del regime dei tassi di cambi variabili, il dollaro si è mosso in trend di lungo termine della durata di diversi anni. Questi hanno visto anche diversi periodi di movimenti di controtendenza (segnati in rosso in questo grafico), ma successivamente era possibile identificare un trend di lungo termine. Da diversi anni vediamo però che il dollaro si sta muovendo lateralmente. Non è chiaro se la moneta americana è entrata in un nuovo trend ribassista che sta impiegando semplicemente del tempo per affermarsi o se il dollaro è ancora nel trend rialzista iniziato nel 2011. (Il grafico riporta l’indice ponderato per il commercio nominale USA vs le valute delle economie straniere avanzate).

A cosa guardavamo prima dell’arrivo della variante Omicron

A cosa guardavamo prima dell’arrivo della variante OmicronPer prima cosa andiamo a vedere l’outlook che avevo maturato una settimana o due fa, prima della scoperta della variante Omicron. La Federal Reserve USA, la banca centrale del paese, e il FOMC (Federal Open Market Committee), che va a definire i tassi di interesse, hanno un ruolo chiave. La Fed ha promesso di procedere al tapering, ovverosia alla riduzione degli acquisti mensili di obbligazioni, attualmente a $120 miliardi al mese e successivamente di iniziare ad alzare i tassi di interesse. Rimane da valutare quando termineranno gli acquisti e dopo quanto tempo la banca inizierà ad alzare i tassi. La Fed inizialmente prevedeva una fine degli acquisti entro giugno. Ancora si parlava sul quando avrebbe alzato i tassi, ovvero immediatamente dopo il termine o facendo passare più tempo in modo da ottemperare al proprio mandato di “massima occupazione”, che è stato definito dalla banca in maniera vaga come un’occupazione “ampia e inclusiva”.

Il mercato aveva iniziato a supporre che la Fed avrebbe alzato i tassi non appena conclusi gli acquisti di obbligazioni a giugno. Ad onore del vero si era iniziata a prezzare la possibilità di un’accelerazione del tapering, con una conclusione degli acquisti entro il mese di maggio e un iniziale rialzo dei tassi già a maggio, seguito da un secondo rialzo a giugno.

Ora tuttavia tale outlook è meno chiaro. Non sappiamo ancora in che modo la nuova variante condizionerà l’economia globale. Come ha indicato il presidente della Fed nella sua recente testimonianza al Congresso:

Ora tuttavia tale outlook è meno chiaro. Non sappiamo ancora in che modo la nuova variante condizionerà l’economia globale. Come ha indicato il presidente della Fed nella sua recente testimonianza al Congresso:“Il recente aumento di casi di COVID-19 e l’insorgenza della variante Omicron rappresentano dei rischi negativi rispetto all’occupazione e all’attività economica e si traducono in maggiore incertezza per quanto concerne l’inflazione. Maggiori preoccupazioni per il virus possono ridurre la volontà della gente di lavorare in presenza, il che farebbe rallentare i progressi nel mercato del lavoro e intensificherebbe le perturbazioni dell’approvvigionamento.”

Attività economica in calo? Maggiore inflazione? Come reagiranno le banche centrali?

Cercare di definire un outlook per il prossimo anno arrivati a questo punto mi fa venire in mente la storia del ragazzo che girovagava perso in campagna e che si ferma a chiedere al fattore come raggiungere la destinazione. Il fattore risponde: “Eh”. “Se dovessi andare lì, non partirei da qui”. Ma noi, come l’autista, non abbiamo scelta e queste sono le possibili direzioni che possiamo prendere.

Punto di inizio: convergenza divergenza di politica monetaria

I carry trade, nei quali un investitore prende in prestito denaro in una valuta con un basso tasso di interesse e investe in una valuta con un tasso di interesse maggiore, sono normalmente una delle forze trainanti dei mercati valutari. Questo tipo di operazioni è diventato molto meno lucrativo dopo la Crisi finanziaria globale del 2008, quando le banche centrali di tutto il mondo hanno iniziato a tagliare i tassi di interesse contemporaneamente. I carry trade delle valute G10 sono pressoché scomparsi dopo la pandemia, dal momento che le politiche monetarie convergono verso lo zero.

Quest’anno è stato chiave per i mercati cercare di determinare il passo della divergenza di politica monetaria. Quanto rapidamente le banche centrali inizieranno ad alzare i tassi di interesse e quanto in alto si spingeranno? La convergenza di politica monetaria ha messo la retro e abbiamo iniziato ad avere una divergenza di politica monetaria, con diverse banche centrali che dovrebbero iniziare ad alzare i tassi a ritmi diversi. La divergenza è stata responsabile di oltre la metà dei cambiamenti dei tassi valutari quest’anno.

Quest’anno è stato chiave per i mercati cercare di determinare il passo della divergenza di politica monetaria. Quanto rapidamente le banche centrali inizieranno ad alzare i tassi di interesse e quanto in alto si spingeranno? La convergenza di politica monetaria ha messo la retro e abbiamo iniziato ad avere una divergenza di politica monetaria, con diverse banche centrali che dovrebbero iniziare ad alzare i tassi a ritmi diversi. La divergenza è stata responsabile di oltre la metà dei cambiamenti dei tassi valutari quest’anno. La variante Omicron si rivela essere non così preoccupante

La variante Omicron si rivela essere non così preoccupanteNello scenario migliore, se la variante Omicron dovesse rivelarsi non così tanto peggiore rispetto alla situazione attuale, il mondo potrebbe continuare sulla strada che si era delineata prima dell’ultima ondata, ma con un po’ più di cautela.

Tale ipotesi sembra essere quella attualmente prezzata dai mercati. In seguito alla scoperta del virus, le aspettative sui tassi per la maggior parte dei paesi sono state riviste al ribasso (eccezion fatta per il Giappone, dove non si prevede comunque un aumento dei tassi). Tuttavia, le aspettative rimangono positive. La gente ipotizza un ritmo più lento e più blando di stringimento, ma non uno stop totale.

Tale ipotesi sembra essere quella attualmente prezzata dai mercati. In seguito alla scoperta del virus, le aspettative sui tassi per la maggior parte dei paesi sono state riviste al ribasso (eccezion fatta per il Giappone, dove non si prevede comunque un aumento dei tassi). Tuttavia, le aspettative rimangono positive. La gente ipotizza un ritmo più lento e più blando di stringimento, ma non uno stop totale.Tale ipotesi potrebbe rivelarsi accurata, non solo in relazione alle paure della pandemia, ma anche per il fatto che l’inflazione potrebbe non essere elevata come previsto. Le aspettative sull’inflazione hanno iniziato a calare di recente nella maggior parte dei paesi (eccezion fatta per il Regno Unito).

Credo fermamente nella transitorietà dell’inflazione, anche se il presidente della Fed di recente ha detto che tale parola dovrebbe “essere pensionata”. La maggior parte dei recenti aumenti dell’inflazione è legata alla pandemia. Anche se l’inflazione dovesse impiegare più tempo del previsto a ritornare ai livelli normali (da qui l’idea di smettere di parlare di transitorietà”), si prevede comunque che l’economia globale si setti gradualmente sulla “nuova normalità” e che l’inflazione cali nel corso del prossimo anno.

Credo fermamente nella transitorietà dell’inflazione, anche se il presidente della Fed di recente ha detto che tale parola dovrebbe “essere pensionata”. La maggior parte dei recenti aumenti dell’inflazione è legata alla pandemia. Anche se l’inflazione dovesse impiegare più tempo del previsto a ritornare ai livelli normali (da qui l’idea di smettere di parlare di transitorietà”), si prevede comunque che l’economia globale si setti gradualmente sulla “nuova normalità” e che l’inflazione cali nel corso del prossimo anno. Diversi previsori economici sono concordi. Eccezion fatta per una manciata di paesi (tra cui Regno Unito, Giappone e Cina), la maggior parte dei paesi dovrebbe registrare una minore inflazione nel 2022 rispetto al 2021.

Diversi previsori economici sono concordi. Eccezion fatta per una manciata di paesi (tra cui Regno Unito, Giappone e Cina), la maggior parte dei paesi dovrebbe registrare una minore inflazione nel 2022 rispetto al 2021. Punto di inizio: la Fed e il dollaro.

Punto di inizio: la Fed e il dollaro.Partiamo con la Fed, per due motivi: il primo è che le azioni della banca centrale condizionano il dollaro, che funge da metrica di riferimento per tutte le altre valute. Altre banche centrali esiteranno ad alzare i tassi in modo più aggressivo della Fed per timore che le loro valute si possano apprezzare, andando così ad amplificare le condizioni monetarie restrittive. Il secondo motivo è che il dollaro funge da sole attorno al quale altre valute ruotano e il mercato delle Treasury USA funge da forza di attrazione gravitazionale per tutti gli altri mercati dei tassi di interesse. Se i rendimenti obbligazionari USA aumentano, i rendimenti di altri paesi tenderanno a loro volta ad aumentare, seppure ad un ritmo differente, ma sono proprio tali differenze a creare opportunità per gli investimenti del mercato FX.

La domanda è: quando la Fed inizierà ad alzare i tassi? Nella testimonianza di cui parlavamo sopra, il presidente della Fed Powell ha indicato: “C’è ancora strada da fare per raggiungere la massima occupazione, sia sotto il profilo dell’occupazione stessa che della partecipazione della forza lavoro, e prevediamo progressi in tal senso”. Il tasso di disoccupazione è al 4.2% ed è tornato ai livelli di alcuni anni fa, ma il tasso di partecipazione della forza lavoro è ancora ben al di sotto della norma.

Nel Sommario delle proiezioni economiche pubblicato su base trimestrale, la stima mediana dei membri del FOMC vede la “massima occupazione” attorno al 4.0%, con la maggior parte delle stime che spazia dal 3.8% al 4.3%.

Nel Sommario delle proiezioni economiche pubblicato su base trimestrale, la stima mediana dei membri del FOMC vede la “massima occupazione” attorno al 4.0%, con la maggior parte delle stime che spazia dal 3.8% al 4.3%. Alcune persone sostengono che la Fed probabilmente si dimostrerà paziente, ritardando gli aumenti dei tassi di interesse finché il mercato del lavoro non sarà tornato ai livelli pre-pandemia, ovverosia con una disoccupazione al 2.5% e un tasso di partecipazione di 63.3. Tuttavia, ritengo più probabile che accettino che la struttura del mercato del lavoro USA è cambiata e un ritorno a tali livelli è improbabile nel breve termine, in particolar modo per quanto concerne il tasso di partecipazione, dal momento che vi è stato un cambiamento fondamentale nel desiderio della gente di lavorare. Pertanto, ritengo che la banca possa iniziare ad alzare i tassi quando il tasso di disoccupazione si avvicinerà a quello che verrà valutato come un livello di lungo periodo.

Alcune persone sostengono che la Fed probabilmente si dimostrerà paziente, ritardando gli aumenti dei tassi di interesse finché il mercato del lavoro non sarà tornato ai livelli pre-pandemia, ovverosia con una disoccupazione al 2.5% e un tasso di partecipazione di 63.3. Tuttavia, ritengo più probabile che accettino che la struttura del mercato del lavoro USA è cambiata e un ritorno a tali livelli è improbabile nel breve termine, in particolar modo per quanto concerne il tasso di partecipazione, dal momento che vi è stato un cambiamento fondamentale nel desiderio della gente di lavorare. Pertanto, ritengo che la banca possa iniziare ad alzare i tassi quando il tasso di disoccupazione si avvicinerà a quello che verrà valutato come un livello di lungo periodo.Inoltre, la banca potrebbe sostenere, come già fatto peraltro in passato, che rimuovere la politica espansiva non equivale ad uno stringimento della stessa. La stima del livello neutrale di lungo corso dei tassi dei fondi federali è rimasta stabile negli ultimi 3 anni al 2.5%. Sulla base di tale stima, un aumento allo 0.50% o anche all’1.0% non equivale ad uno stringimento della politica monetaria, ma equivale ad avere una politica meno espansiva. Alla luce di ciò, è perfettamente concepibile iniziare ad alzare i tassi anche prima di aver raggiunto la “massima occupazione”.

Outlook per il dollaro: una partita in due tempi

Outlook per il dollaro: una partita in due tempiDividerò l’anno in due parti per quanto concerne il dollaro. Nella prima metà ritengo che il dollaro possa essere supportato dalla prospettiva di aumento dei tassi di interesse USA. Tuttavia, nella seconda metà il mercato potrebbe essere deluso dal basso ritmo di aumento dei tassi. Inoltre, ora di allora, prevedo che l’inflazione diminuisca e che l’urgenza di alzare i tassi rientri.

Dopo un primo aumento dei tassi a maggio o giugno, prevedo di vedere commenti come questo che ha fatto seguito l’ultimo aumento dei tassi nel dicembre 2018: “... il Comitato sarà paziente e valuterà aggiustamenti futuri del caso all’intervallo target dei tassi dei fondi federali per supportare gli obiettivi posti.”