Panorama Semanal

¿Inflación máxima?

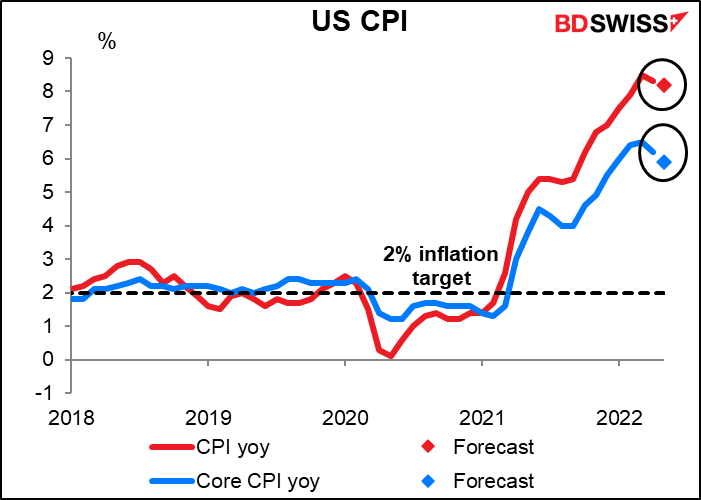

¿Ha llegado la inflación a su punto máximo? Un punto no hace una tendencia, pero dos tal vez. El índice de precios de consumo (IPC) de Estados Unidos alcanzó un máximo en marzo, con un 8,5 % interanual. En abril fue del 8,3 % interanual. Se espera que el dato de mayo, que se publicará el próximo viernes, baje al 8,2 % interanual. No es un cambio tan grande en grado, pero es la dirección lo que es significativo. Es posible que hayamos visto el nivel máximo de la inflación en los Estados Unidos.

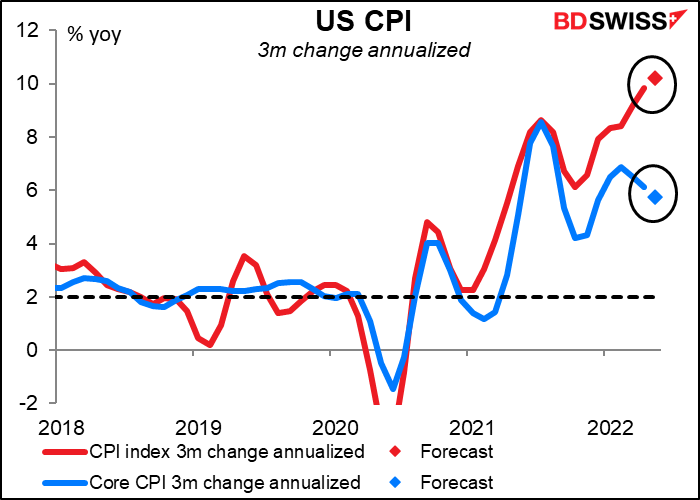

Por desgracia, puede que no sea tan sencillo. Si observamos la variación de tres meses anualizada, para captar solo la variación más reciente de los precios sin efectos de base, el índice subyacente alcanzó su máximo en febrero y ha ido bajando de forma constante. Pero la tasa principal sigue subiendo cada vez más.

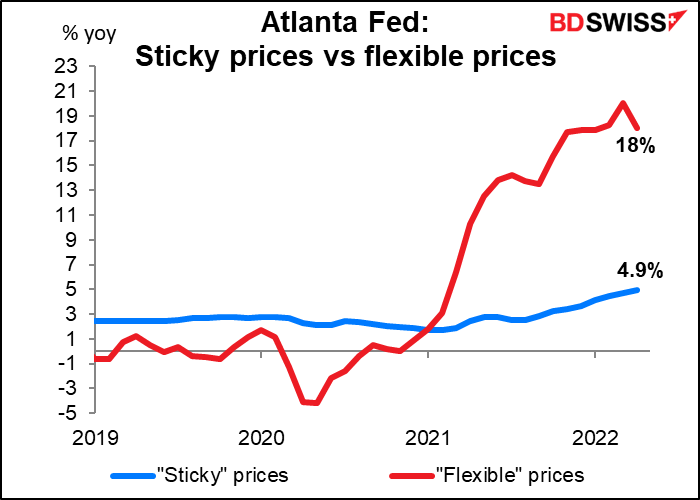

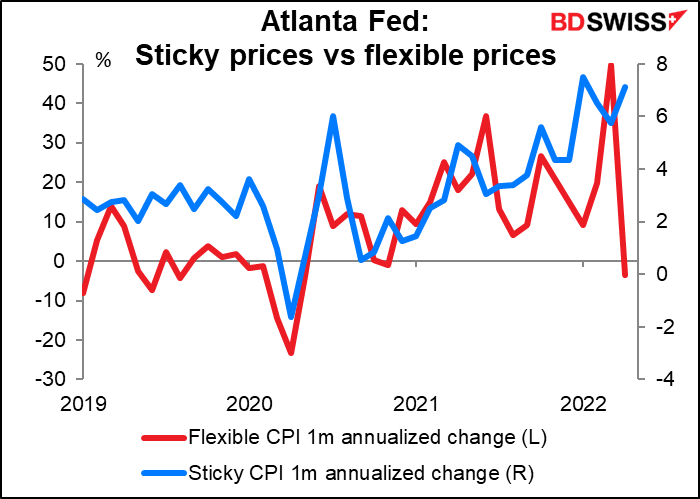

Desgraciadamente, aunque el IPC llegue a su punto máximo, puede pasar algo de algún tiempo antes de que se acerque a la tasa objetivo de la Reserva Federal. La Reserva Federal de Atlanta divide los componentes del IPC en «flexible» (artículos que cambian de precio con frecuencia, como la gasolina o los billetes de avión) y «rígidos» (como los menús de los restaurantes y las lavanderías de monedas que cambian de precio con poca frecuencia). Lo que han descubierto es que el aumento de los precios «flexibles» ha empezado a frenarse, pero los precios «rígidos» suben a un ritmo más rápido que nunca. Además, incluso los precios «rígidos» están subiendo a más del doble del objetivo anual del 2 % de la Reserva Federal.

Si observamos la variación mensual de los precios anualizada, vemos que los precios «flexibles» cayeron en abril, lo que quizá explique la ralentización de la tasa de inflación general. Pero lo preocupante es que los precios «rígidos», que parecen haber tocado techo, volvieron a subir.

¿Por qué es importante? La Reserva Federal de Atlanta lo explica:

Aunque un precio rígido puede no ser tan sensible a las condiciones económicas como un precio flexible, puede hacer un mejor trabajo para incorporar las expectativas de inflación. Dado que los que fijan los precios entienden que será costoso cambiarlos, querrán que sus decisiones de precios tengan en cuenta la inflación durante los periodos entre sus infrecuentes cambios de precios… ese componente puede ser útil al tratar de discernir hacia dónde se dirige la inflación.

En ese caso, el hecho de que los precios rígidos estén subiendo a más del doble del objetivo de inflación de la Reserva Federal y que el ritmo de aumento sea creciente sugiere que no podemos esperar un rápido descenso de la inflación.

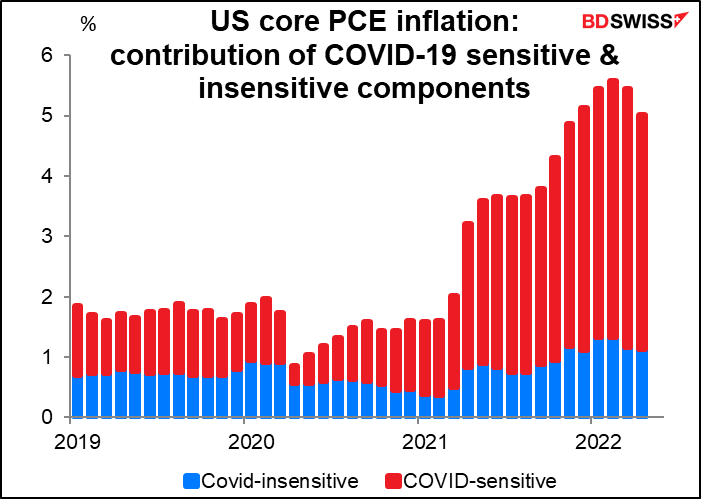

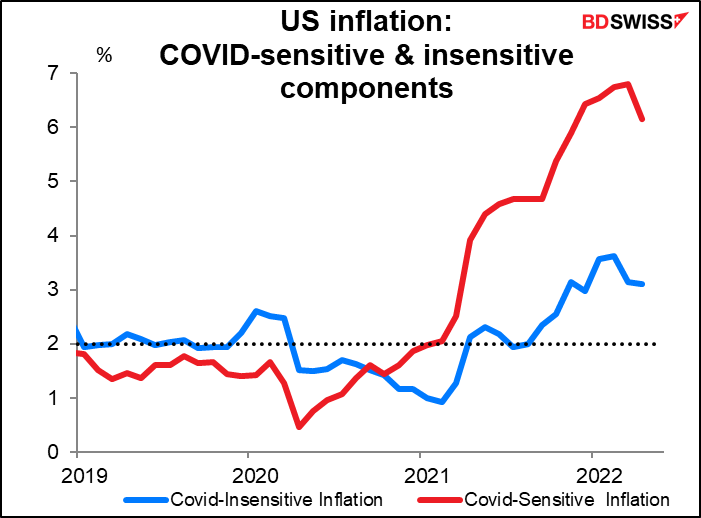

La Reserva Federal de San Francisco, por su parte, disecciona el deflactor de los precios de los gastos de consumo personal (PCE) (el indicador de inflación preferido por la Reserva Federal) en componentes que se vieron muy afectados por la pandemia y los que no. (Distinguió entre ambos observando qué componentes experimentaron un cambio repentino de precios en torno al momento en que comenzó la pandemia). Lo que encontraron fue igualmente inquietante. Es cierto que el aumento de la inflación se debe en su inmensa mayoría a los componentes sensibles a la pandemia, lo que implica que a medida que el impacto de la pandemia se desvanezca (¡esperamos!) estas subidas de precios deberían frenarse e incluso podrían invertirse, como parece ser el caso de los coches usados, por ejemplo.

Sin embargo, lo preocupante es que incluso los artículos insensibles a la COVID están subiendo de precio un poco más del 3 % anual, lo que significa que la inflación se ha «escapado» de los componentes directamente afectados por la pandemia y se ha extendido a otras áreas. La inflación se ha vuelto endémica.

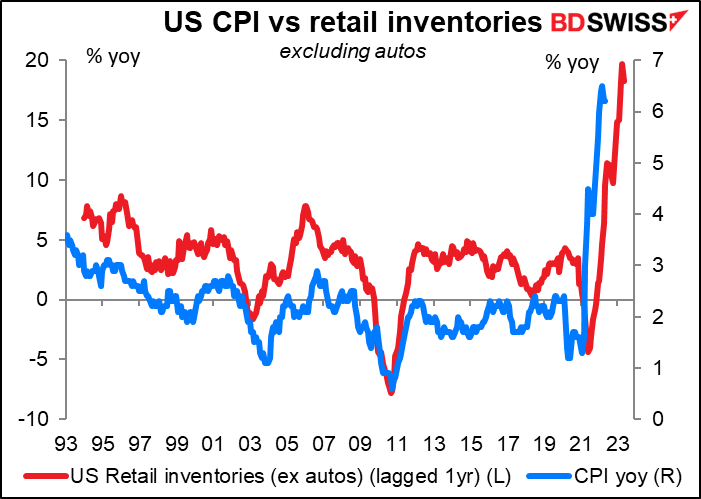

Sin embargo, hay una esperanza. He observado que en los las últimas conferencias de resultados, muchos minoristas han comentado el enorme aumento de los inventarios. Walmart, por ejemplo, informó de un aumento del 32 % interanual en sus inventarios. Suponiendo que los minoristas comiencen a realizar rebajas para reducir este exceso de inventarios, podríamos ver cómo los precios de los bienes caen bruscamente.

No hay muchos otros indicadores estadounidenses importantes durante la semana. Los principales son la balanza comercial (martes), los inventarios mayoristas (miércoles) y el sentimiento del consumidor de la Universidad de Michigan (viernes).

Principales acontecimientos: Reuniones del RBA y del BCE

La próxima semana hay dos reuniones de bancos centrales: el Banco de la Reserva de Australia (RBA) el martes y el Banco Central Europeo (BCE) el jueves.

Se espera que el RBA suba 40 puntos básicos, lo cual colocaría el tipo de interés al contado en un nivel más normal del 0,75 %. De este modo, se desharían por completo los recortes de emergencia puestos en marcha tras la llegada de la pandemia.

Sin embargo, el consenso no es unánime, ya que muchos economistas prevén una subida de 25 puntos básicos, hasta el 0,60 %, y algunos incluso prevén una subida de 50 puntos básicos, hasta el 0,85 %.

El debate se centra en los comentarios del gobernador del RBA, Lowe, tras la reunión de mayo, cuando se refirió a volver a un proceso político «normal». Algunos deducen de ello que el RBA subirá los 25 puntos básicos habituales. En el acta de la reunión de mayo se dice que se consideraron subidas de 15, 25 y 40 puntos básicos, pero que se decidió por 25 puntos básicos porque «un movimiento de esta envergadura ayudaría a señalar que el Consejo estaba volviendo a los procedimientos normales de funcionamiento tras el periodo extraordinario de la pandemia».

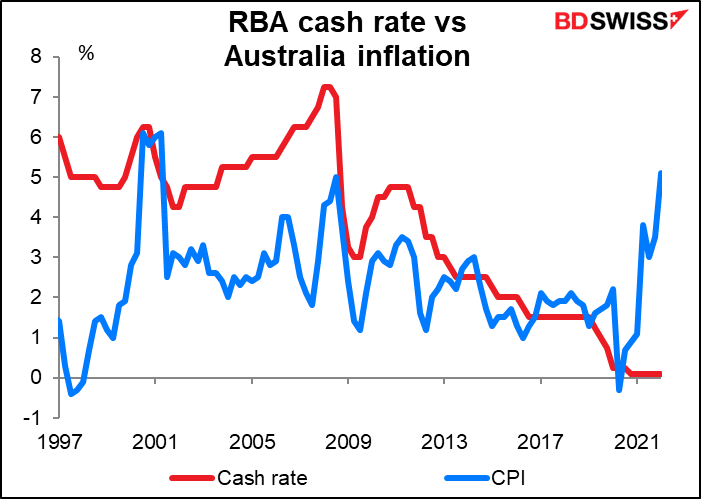

Sin embargo, las actas también señalan que se podría justificar una subida de 40 puntos básicos «si se tienen en cuenta los riesgos al alza de la inflación y el actual tan bajo nivel tan bajo de los tipos de interés». Esta opción sigue abierta en la actualidad. Aunque los datos salariales del primer trimestre (tanto el índice de precios salariales como los ingresos medios en las cuentas nacionales) fueron relativamente suaves, el aumento de la inflación en el primer trimestre ha dejado al RBA por detrás de la curva. El tipo al contado nunca ha estado tan por debajo de la tasa de inflación: el tipo al contado real es profundamente negativo, una política de estímulo que ya no es necesaria. El reciente aumento de los precios al por mayor del gas y la electricidad no hará sino reforzar esta opinión, ya que es probable que añada alrededor de medio punto porcentual a la inflación general este año, lo que significa que la previsión de la Declaración de Política Monetaria de mayo de que la inflación termine el año en el 5,9 % parece ahora más cercana al 6,5 %.

En cuanto al BCE, pocas veces el resultado de una reunión de un banco central ha sido tan bien comunicado por adelantado. Varios funcionarios del BCE han dicho que es probable que detengan sus compras de bonos de flexibilización cuantitativa (QE) en la reunión de junio y que empiecen a subir los tipos en julio. La presidenta del BCE, Lagarde, dijo hace poco (23 de mayo) en un artículo de blog titulado Normalización de la política monetaria en la eurozona: «espero que las compras netas en el marco del programa de compra de activos finalicen muy pronto en el tercer trimestre. Esto nos permitiría una subida de tipos en nuestra reunión de julio, en línea con nuestra orientación futura. Según las perspectivas actuales, es probable que estemos en condiciones de salir de los tipos de interés negativos a finales del tercer trimestre». Más específica imposible.

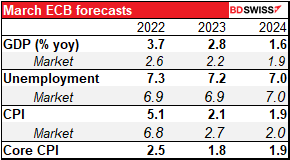

Así pues, lo más importante de la próxima semana será la confirmación de que las compras netas en el marco del programa de compra de activos (APP) finalizarán a finales de junio, lo que permitirá el «despegue» en julio. También buscaremos las nuevas previsiones de personal. Deberían mostrar que la inflación sube al 2 % en 2024 para justificar el cambio de política.

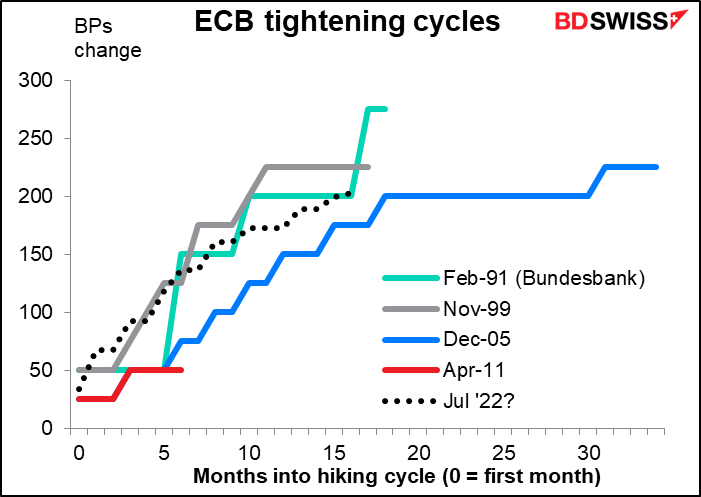

Un punto de controversia es la rapidez con la que se suben los tipos una vez que empiezan a subir. La presidenta Lagarde y algunos de sus colaboradores más cercanos, como el economista jefe Lane, han insistido en que las subidas de tipos serán «graduales», lo que es una manera de decir 25 puntos básicos. Sin embargo, varios miembros del Consejo de Gobierno han reclamado subidas de 50 puntos básicos. El mercado prevé que el tipo de depósito del BCE se sitúe en el +0,60 % a finales de año. Dado que solo hay cuatro reuniones después de esta (julio, septiembre, octubre y diciembre), eso implica una subida de más de 25 puntos básicos en una de ellas.

Este sería un ciclo de subidas bastante normal para el BCE (o su predecesor, el Bundesbank).

También habrá que ver cómo redefinen su orientación futura. Ahora mismo se basa en sus tres condiciones para el despegue, que son:

- «la inflación alcanza el dos por ciento mucho antes del final de nuestro horizonte de proyección»

- inflación del 2 % «de forma duradera durante el resto del horizonte de proyección»; y

- «el progreso en la inflación subyacente está lo suficientemente avanzado como para que la inflación se estabilice en el dos por ciento a mediano plazo»

Por supuesto, una vez que se hayan alcanzado estas condiciones y se inicie el ciclo de subidas de tipos, necesitarán un nuevo conjunto de directrices para dar una idea de la rapidez con la que van a subir los tipos. Estas directrices seguirán probablemente el esquema expuesto por la presidenta Lagarde en el artículo de blog mencionado anteriormente. Es difícil resumir exactamente lo que dice ahí porque es ambigua a propósito. Dada la enorme incertidumbre a la que se enfrenta Europa en estos momentos, no puede ser de otra manera.

Si vemos que la inflación se estabiliza en el 2 % a mediano plazo, será conveniente una mayor normalización progresiva de los tipos de interés hacia el tipo neutral. Pero la velocidad del ajuste de la política, y su punto final, dependerá de cómo se desarrollen los impactos y de cómo evolucionen las perspectivas de inflación a mediano plazo a medida que avancemos.

Pero una cosa es segura: repetirá sin duda su llamamiento a la «opcionalidad, el gradualismo y la flexibilidad en la conducción de la política monetaria».

Probable impacto: Si la presidenta Lagarde rechaza el precio del mercado de más de 25 puntos básicos de subida por reunión, podríamos ver que al EUR debilitarse. Por otro lado, si valida el precio del mercado manteniendo la posibilidad de una subida de 50 puntos básicos (o al menos una subida de más de 25 puntos básicos), es probable que el mercado empiece a descontar un endurecimiento aún mayor y el EUR se fortalezca. Espero lo primero; creo que se opondrá a la especulación del mercado y, como resultado, el EUR podría debilitarse.

Otros indicadores

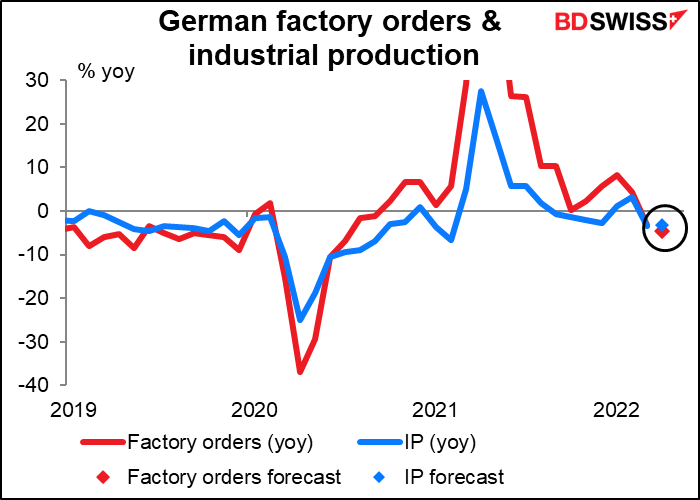

En la UE, los principales indicadores serán los pedidos de fábrica alemanes (martes) y la producción industrial (miércoles). Se prevé que ambas disminuyan en términos interanuales, y que los pedidos disminuyan también en términos intermensuales. Parece que la producción de Alemania, basada en las exportaciones, sigue teniendo problemas.

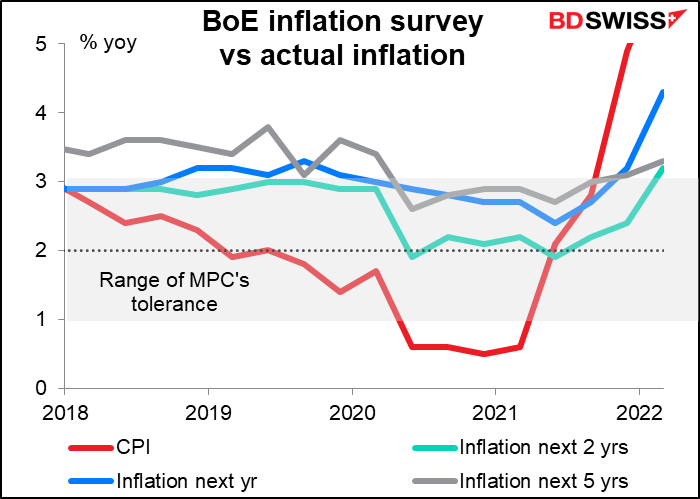

No hay mucho en la agenda de Gran Bretaña para la próxima semana. El único punto de interés (aparte de las habituales maquinaciones políticas) será la encuesta de expectativas de inflación del Banco de Inglaterra/TNS. Los banqueros centrales viven aterrorizados ante la posibilidad de que las expectativas de inflación se «desanclen». Es decir, si la gente cree que es probable que la inflación siga siendo alta, actuará en consecuencia (recuerde lo que dije antes sobre cómo los cambios en los «precios rígidos» proporcionan información sobre lo que la gente cree que es probable que sea la inflación en el futuro: si creen que es probable que la inflación sea alta, entonces cuando cambien sus precios los subirán). El peligro para el Banco no es solo que las expectativas sobre la inflación dentro de un año aumenten, sino cuáles son las expectativas de inflación dentro de dos años (en realidad, para el año que comienza dentro de un año) o cuáles son las perspectivas de inflación a cinco años. En la última lectura, estos dos últimos se encontraban justo fuera del rango de tolerancia del Banco del 1 % al 3 % (en el 3,2 % y el 3,3 %, respectivamente). Si suben más, el Banco puede empezar a pensar que está perdiendo el control de la inflación y tendrá que endurecerla más rápidamente.

Japón publica su cuenta corriente el miércoles y el índice de precios de los bienes corporativos (CGPI) (también conocido como precios de producción) el viernes. Se espera que el CGPI siga subiendo, lo cual pondría presión sobre la inflación o los márgenes de beneficio de las empresas. Eso podría ser positivo para el JPY, pero dudo que el Banco de Japón responda, por lo que cualquier repunte probablemente no duraría mucho.